Trường phái trọng tiền

| Bài viết này trong loại bài Kinh tế học |

|

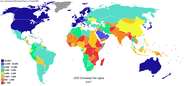

Các nền kinh tế theo vùng |

| Đề cương các chủ đề |

|---|

| Phân loại tổng quát |

Kinh tế học vi mô · Kinh tế học vĩ mô |

| Các phương pháp kỹ thuật |

Toán học · Kinh tế lượng |

| Lĩnh vực và tiểu lĩnh vực |

Hành vi · Văn hóa · Tiến hóa |

| Danh sách |

Tạp chí · Ấn bản |

Các tư tưởng kinh tế |

Trường phái trọng tiền là một trường phái tư tưởng kinh tế nhấn mạnh vai trò của chính phủ trong việc kiểm soát lượng tiền trong lưu thông. Đó là quan điểm trong kinh tế tiền tệ mà sự thay đổi trong cung tiền có ảnh hưởng lớn đến sản lượng quốc gia trong ngắn hạn và mức giá đối với thời kỳ dài hơn, mục tiêu của chính sách tiền tệ được đáp ứng tốt nhất bằng mục tiêu tốc độ tăng trưởng cung tiền.[1]

Trường phái trọng tiền hiện nay chủ yếu là liên quan đến nghiên cứu của Milton Friedman, người đã là một trong những thế hệ các nhà kinh tế chấp nhận kinh tế Keynes và sau đó chỉ trích sự dư cầu do sử dụng chính sách tài khóa (chi tiêu chính phủ) của lý thuyết Keynes. Friedman và Anna Schwartz đã viết một cuốn sách có ảnh hưởng,Lịch sử tiền tệ của Hoa Kỳ, 1867-1960, và lập luận "lạm phát luôn luôn và ở khắp mọi nơi là một hiện tượng tiền tệ." Mặc dù ông phản đối sự tồn tại của Dự trữ Liên bang,[2] Friedman vẫn ủng hộ sự tồn tại của nó, một chính sách ngân hàng trung ương nhằm giữ cung và cầu tiền ở trạng thái cân bằng, được đo bằng tốc độ tăng trưởng trong sản xuất và nhu cầu.

Giải thích

Trường phái trọng tiền là một lý thuyết kinh tế, tập trung vào những tác động kinh tế vĩ mô của việc cung tiền và ngân hàng trung ương. Công thức của Milton Friedman cho rằng việc mở rộng quá mức cung tiền vốn đã lạm phát, và rằng cơ quan tiền tệ nên chỉ tập trung vào việc duy trì ổn định giá cả.

Lý thuyết này thu hút nguồn gốc từ hai trường phái đối lập trong lịch sử tư tưởng: các chính sách tiền cứng chi phối tư duy tiền tệ vào cuối thế kỷ 19, và các lý thuyết tiền tệ của John Maynard Keynes, người đã làm việc trong khoảng thời gian giữa hai cuộc chiến với sự thất bại của phục hồi bản vị vàng, đề xuất một mô hình theo thả nổi tiền tệ.[cần dẫn nguồn] Trong khi Keynes tập trung vào việc ổn định giá trị đồng tiền, hậu quả là sự hoảng loạn dựa trên một nguồn cung tiền không đủ dẫn đến sự luân chuyển và sụp đổ tiền tệ, thì Friedman tập trung vào ổn định giá cả, đó là sự cân bằng giữa cung và cầu tiền tệ.

Kết quả được tóm tắt trong một phân tích lịch sử của chính sách tiền tệ, Lịch sử tiền tệ của Hoa Kỳ 1867-1960, mà Friedman đồng tác giả với Anna Schwartz. Cuốn sách coi lạm phát là do cung tiền dư thừa được tạo ra bởi ngân hàng trung ương. Nó cho rằng sự giảm phát từ từ là do hiệu ứng ngược sự thất bại của ngân hàng trung ương trong việc hỗ trợ cung tiền trong thời kì khủng hoảng thanh khoản.[cần dẫn nguồn]

Friedman ban đầu đề xuất một quy luật tiền tệ cố định, được gọi là quy tắc k-phần trăm của Friedman, việc cung tiền sẽ được tính bởi các yếu tố kinh tế vĩ mô và tài chính đã biết, đạt được một mức độ hoặc phạm vi cụ thể của lạm phát. Theo quy định này, sẽ không có mất nhiều thời gian cho các ngân hàng dự trữ trung ương cung tiền tăng có thể được quyết định 'bởi một máy tính', và doanh nghiệp có thể dự đoán tất cả các quyết định chính sách tiền tệ.[3][4]

Đối lập với bản vị vàng

Hầu hết trường phái trọng tiền phản đối bản vị vàng. Ví dụ, Friedman, xem là bản vị vàng thuần túy là không thực tế.[5] Ví dụ, trong khi một trong những lợi ích của bản vị vàng là những hạn chế cô hữu để tăng cung tiền bằng cách sử dụng vàng hoặc bạc sẽ ngăn chặn lạm phát, nếu sự tăng trưởng của dân số hoặc gia tăng thương mại vượt trội hơn cung tiền, thì sẽ không có cách nào để chống lại tình trạng giảm phát và giảm tính thanh khoản (và bất kỳ suy thoái kinh tế nào kèm theo) ngoại trừ việc khai thác vàng hoặc bạc nhiều hơn dưới chế độ bản vị vàng hay bạc.

Nổi bật

Clark Warburton được coi là người đưa ra luận cứ thực nghiệm vững chắc đầu tiên cho việc biện bạch trường phái tiền tệ về biến động kinh doanh trong một loạt các thuyết trình từ năm 1945. Trong kinh tế học chính thống, sự nổi lên của trường phái tiền tệ tăng nhanh từ khi 1956 Milton Friedman đã trình bày lại lý thuyết số lượng tiền. Friedman cho rằng nhu cầu về tiền có thể mô tả như phụ thuộc vào một lượng nhỏ các biến số kinh tế.[6]Vì vậy, những nơi cung tiền mở rộng, người ta sẽ không đơn giản là muốn giữ thêm tiền trong số dư tiền nhàn rỗi; nghĩa là, nếu họ ở trong trạng thái cân bằng trước khi tăng, họ đã giữ số dư tiền cho phù hợp với nhu cầu của họ, và do đó sau khi tăng họ sẽ có số dư tiền dư thừa theo nhu cầu của họ. Do đó, các số dư tiền thừa này sẽ được chi tiêu và do đó tổng cầu sẽ tăng. Tương tự như vậy, nếu cung tiền đã giảm mọi người sẽ muốn bổ sung tiền của họ bằng cách giảm chi tiêu. Trong ý này, Friedman thách thức sự coi thường của Keynes cho rằng "tiền không quan trọng." [6] Như vậy từ "trường phái tiền tệ" được ra đời.

Sự gia tăng phổ biến của trường phái trọng tiền cũng bắt bén trong giới chính trị khi kinh tế Keynes dường như không thể giải thích hoặc sửa chữa những vấn đề dường như mâu thuẫn của tỷ lệ thất nghiệp và lạm phát tăng cao để đáp ứng với sự sụp đổ của hệ thống Bretton Woods vào năm 1972 và các cú sốc dầu mỏ năm 1973. Một mặt, tỷ lệ thất nghiệp cao hơn dường như khơi gợi gia tăng lạm phát của Keynes, mặt khác lạm phát gia tăng dường như kêu gọi hạ thấp lạm phát của Keynes.Năm 1979, Tổng thống Jimmy Carter bổ nhiệm một Thống đốc Cục Dự trữ Liên bang Paul Volcker, người đã chống lạm phát làm mục tiêu chính của mình, và hạn chế cung tiền (theo quy tắc Friedman) để kiềm chế lạm phát trong nền kinh tế. Kết quả là việc tạo ra sự ổn định giá cả như mong muốn.

Trường phái tiền tệ không chỉ tìm cách giải thích vấn đề hiện tại; họ cũng giải thích những trường phái tiền tệ trong quá khứ. Milton Friedman và Anna Schwartz trong cuốn sách Lịch sử tiền tệ của Hoa Kỳ, 1867-1960 cho rằng cuộc Đại suy thoái năm 1930 đã được gây ra bởi sự thu hẹp lớn của cung tiền và không phải do thiếu đầu tư như Keynes đã tranh luận. Họ cũng cho rằng lạm phát sau chiến tranh đã được gây ra bởi quá mở rộng cung tiền.Họ trở nên nổi tiếng nhờ vào khẳng định của trường phái trọng tiền đó là "lạm phát luôn luôn và ở khắp mọi nơi là một hiện tượng tiền tệ ". Nhiều nhà kinh tế Keynes ban đầu tin rằng thuyết của Keynes so với cuộc tranh luận phái tiền tệ là chỉ là việc liệu chính sách tài khóa hoặc tiền tệ có là công cụ hiệu quả hơn cho quản lý nhu cầu. Tuy nhiên, vào giữa những năm 1970, cuộc tranh luận đã chuyển sang các vấn đề khác khi trường phái tiền tệ bắt đầu trình bày một thách thức cơ bản đối với chủ nghĩa Keynes.

Nhiều phái trọng tiền nhân tìm cách hồi sinh quan điểm có trước Keynes rằng nền kinh tế thị trường vốn đã ổn định trong trường hợp không có biến động bất ngờ lớn trong việc cung tiền. Vì niềm tin trong sự ổn định của nền kinh tế thị trường tự do này mà họ khẳng định rằng điều hướng cầu tích cực (ví dụ như cách gia tăng chi tiêu chính phủ) là không cần thiết và thực sự có khả năng gây hại. Các cơ sở của lập luận này là một sự cân bằng giữa 'kích thích' chi tiêu tài chính và lãi suất trong tương lai. Trong thực tế, mô hình Friedman lập luận rằng chi tiêu tài chính (I) cũng gây ảnh hưởng đến nền kinh tế bằng cách tăng lãi suất như nó tạo ra với sức tiêu dùng (C): rằng nó không có ảnh hưởng thực sự tới tổng cầu, chỉ đơn thuần là nhu cầu chuyển từ khu vực đầu tư (I) vào lĩnh vực tiêu dùng (C).

Khi Margaret Thatcher, lãnh đạo đảng Bảo thủ ở Vương quốc Anh, đã thắng được cuộc tổng tuyển cử năm 1979 đánh bại lãnh đạo Công đảng đương nhiệm James Callaghan, Anh đã phải chịu đựng nhiều năm lạm phát nghiêm trọng, đó là hiếm khi dưới 10% và vào thời gian của cuộc bầu cử Tháng 5 năm 1979 đã đứng ở mức 10,3%.[7] Thatcher thực hiện lý thuyết trọng tiền như là vũ khí trong trận chiến chống lại lạm phát, và đã thành công trong việc giảm nó đến 4,6% năm 1983.

James Callaghan đã áp dụng chính sách lý thuyết trọng tiền tiếng tăm đó khi là Thủ tướng 1976-1979, việc áp dụng chính sách giảm phát và giảm chi tiêu công để đáp ứng với lạm phát cao và nợ quốc gia. Lúc đầu, ông đã có một số thành công, như lạm phát dưới 10% vào mùa hè năm 1978, mặc dù tỷ lệ thất nghiệp hiện nay đứng ở mức 1.500.000. Tuy nhiên, đến thời điểm thất bại bầu cử của mình chỉ một năm sau đó, lạm phát đã tăng lên 27%.[8]

Phê phán

Theo Alan Blinder và Robert Solow,[9] chính sách tài khóa trở nên bất lực khi một lãi suất co giãn của cầu tiền là số không. Theo kinh nghiệm, một lãi suất co giãn như vậy không có xảy ra. Tuy nhiên, có những hạn chế cho lựa chọn chính sách này khi lãi suất bằng hoặc gần bằng không thấp hơn giới hạn của nó.

Mặc dù Milton Friedman [9] tin rằng biến động tài sản làm cho bội chi thu hẹp, nhưng trong thực tế nó kích thích tài chính có hiệu quả. Để thấy điều này, Blinder và Solow sử dụng một phương trình hạn chế ngân sách nhà nước bao gồm lãi suất trái phiếu chính phủ:

trong đó B là số lượng trái phiếu có mệnh giá cho một đơn vị trái phiếu là 1 đô la. T là hàm thuế. Trong trạng thái ổn định dài hạn,

,

trong đó có

Ngay lập tức, nó cho ra dưới dạng tiền cấp vốn, hệ số tài chính trở thành

bởi vì trong trường hợp này

Vì vậy, nghiên cứu của họ cho thấy rằng, trong thời gian dài, chi tiêu chính phủ bằng trái phiếu cấp vốn làm tăng mức thu nhập hơn tiền cấp vốn bội chi phát hành.

Thực nghiệm

Một lý thuyết thực tế có thể được giải thích những con sóng giảm phát vào cuối thế kỷ 19, cuộc Đại suy thoái, và thời gian tình trạng lạm phát bắt đầu có sự tách cặp tỷ giá trong năm 1972. Phái trọng tiền nhân cho rằng không có sự bùng nổ đầu tư gây lạm phát trong những năm 1920. Thay vào đó, các trường phái tiền tệ suy nghĩ về trọng tâm sự co lại của M1 trong giai đoạn 1931-1933, và từ đó lập luận rằng Fed có thể tránh được cuộc Đại suy thoái bằng biện pháp cung cấp thanh khoản đầy đủ. Về bản chất, họ lập luận rằng có một nguồn cung tiền không đủ.

Từ kết luận của họ rằng sai lầm chính sách ngân hàng trung ương là cội rễ của biến động lớn trong lạm phát và ổn định giá cả, phái trọng tiền nhân cho rằng động lực chính của nó là cho nới lỏng quá mức của chính sách ngân hàng trung ương dành để tài trợ cho thâm hụt ngân sách của chính phủ trung ương. Do đó, hạn chế chi tiêu chính phủ là mục tiêu quan trọng nhất để hạn chế tăng trưởng tiền tệ quá mức.

Với sự thất bại của chính sách tài khóa kích cầu, nhằm kiềm chế lạm phát và tăng trưởng sản xuất trong những năm 1970, đường lối được mở cho một chính sách mới chống lạm phát thông qua các ngân hàng trung ương, đó sẽ là trách nhiệm chủ yếu của ngân hàng. Trong lý thuyết kinh tế điển hình, điều này sẽ được đi kèm với xử lý cú sốc thắt lưng buộc bụng, như thường được khuyến cáo bởi Quỹ Tiền tệ Quốc tế: một diễn tiến như vậy đã được thực hiện ở Vương quốc Anh, nơi chi tiêu chính phủ đã cắt giảm vào cuối năm 1970 và đầu những năm 1980 dưới uy lực chính trị của Thủ tướng Margaret Thatcher. Tại Hoa Kỳ, cách tiếp cận ngược lại được thực hiện và chi tiêu chính phủ thực tăng nhanh hơn nhiều trong thời gian Tổng thống Ronald Reagan bốn năm đầu tiên (4.22% / năm) so với nó đã làm theo Carter (2,55% / năm).[10]

Trong ngắn hạn sau đó, tỷ lệ thất nghiệp ở cả hai nước vẫn còn cao trong khi ngân hàng trung ương tăng lãi suất để kiềm chế tín dụng. Các chính sách này làm giảm đáng kể tỷ lệ lạm phát ở cả hai nước (tỷ lệ lạm phát của Mỹ đã giảm từ gần 14% năm 1980 lên khoảng 3% năm 1983[cần dẫn nguồn]), cho phép tự do hóa của tín dụng và giảm lãi suất, cuối cùng dẫn đến là bùng nổ lạm phát kinh tế những năm 1980. Đối số đã được nâng lên, tuy nhiên, sự xuống dốc của tỷ lệ lạm phát có thể ít từ kiểm soát cung tiền nhưng tác động nhiều hơn mức thất nghiệp so với cầu việc làm; một số cũng khẳng định việc sử dụng tín dụng làm nhiên liệu cho phát triển kinh tế tự nó là một công cụ chống lý thuyết tiền tệ, vì nó có thể lập luận rằng sự gia tăng cung tiền một cách đơn phương tạo nên lạm phát.[cần dẫn nguồn]Trường phái trọng tiền tái khẳng định mình trong chính sách ngân hàng trung ương của chính phủ phương Tây vào cuối những năm 1980 và đầu những năm 1990, với thu hẹp cả chi tiêu và cung tiền, kết thúc thời kỳ lạm phát trải qua ở Mỹ và Vương quốc Anh.

1990s

Trong cuối những năm 1980, Paul Volcker được thay thế bởi Alan Greenspan. Quản lý chính sách tiền tệ trong thời kỳ suy thoái kinh tế năm 1991 của ông đã bị chỉ trích từ phía hữu cho là quá chặt chẽ, và chi phí dành cho George HW Bush tái tranh cử. Tổng thống đảng Dân chủ mới đắc cử Bill Clinton tái bổ nhiệm Alan Greenspan, và coi ông ta là một thành viên nòng cót trong nhóm kinh tế của ông. Greenspan, trong khi vẫn định hướng cơ bản là lý thuyết tiền tệ, cho rằng ứng dụng của lý thuyết giáo điều là không đủ linh hoạt để ngân hàng trung ương đáp ứng tình hình mới.

Các bài kiểm tra quan trọng của phản ứng linh hoạt này của Cục Dự trữ Liên bang là cuộc khủng hoảng tài chính châu Á năm 1997-1998, trong đó Fed đã tràn ngập đô la trên thế giới, và tổ chức cứu trợ tài chính cho Quản lý vốn dài hạn. Một số người lập luận rằng 1997-1998 đại diện cho chính sách tiền tệ bị ràng buộc, cũng như đầu những năm 1970 đã đại diện cho một chính sách tài khóa ràng buộc, và rằng trong khi lạm phát tài sản đã len lỏi vào Hoa Kỳ (trong đó yêu cầu FED thắt chặt cung tiền), Cục Dự trữ Liên bang cần nới lỏng thanh khoản để đáp ứng với sự tẩu tán tiền từ châu Á. Greenspan tự lưu ý điều này khi ông nói rằng thị trường chứng khoán Mỹ đã có dấu hiệu định giá cao một cách phi lý.[11]

Năm 2000, Alan Greenspan tăng lãi suất nhiều lần. Nhiều người tin rằng những hành động này đã gây ra sự bùng nổ của bong bóng dot-com. Cuối năm 2001,như một phản ứng quyết định dành cho vụ tấn công 11/9 và những vụ bê bối của nhiều công ty khác đã làm suy yếu nền kinh tế, Thống đốc Cục Dự trữ Liên bang Greenspan khởi xướng một loạt cắt giảm lãi suát và chỉ xuống còn 1% năm 2004. Các nhà phê bình của ông, đặc biệt là Steve Forbes, cho rằng sự gia tăng nhanh chóng giá hàng hóa và vàng là do chính sách tiền tệ nới lỏng của Greenspan[cần dẫn nguồn], và vào cuối năm 2004, giá vàng đã cao hơn so với giá trung bình 12 năm trước đó; các lực lượng tương tự cũng đã đổ lỗi cho lạm phát tài sản quá mức và sự suy yếu của đồng đô la[cần dẫn nguồn]. Các chính sách này của Alan Greenspan bị đổ lõi bởi những người theo trường phái Áo về việc tạo tính thanh khoản quá mức, gây ra tiêu chuẩn cho vay xấu đi, và kết quả là bong bóng giá nhà đất trong giai đoạn 2004-2006.

Hiện nay, Cục Dự trữ Liên bang Mỹ theo một hình thái thay đổi của lý thuyết trọng tiền, nơi mà sự mở rộng can thiệp có thể ít đi trong những bất ổn tạm thời của thị trường năng động. Hình thái này vẫn chưa có một tên chung được chấp nhận.[cần dẫn nguồn]

Tại châu Âu, Ngân hàng Trung ương châu Âu theo một hình thái chính thống hơn của trường phái trọng tiền, với sự kiểm soát chặt chẽ hơn về lạm phát và mục đích chi tiêu, bị ràng buọc bởi Liên minh Kinh tế và Tiền tệ của Liên minh châu Âu theo Hiệp ước Maastricht nhằm hỗ trợ đồng euro.[12] Còn là chính sách tiền tệ chính thống hơn sau việc nới lỏng tín dụng vào cuối những năm 1980 đến những năm 1990 để tài trợ cho nước Đức thống nhất, đã được qui cho sự suy yếu của tiền tệ châu Âu vào cuối năm 1990.[cần dẫn nguồn]

Hiện tại

Từ năm 1990, hình thức kinh điển của trường phái trọng tiền đã bị nghi vấn vì các biến cố mà nhiều nhà kinh tế đã giải thích cứ y như không thể giải thích được quan điểm của trường phái tiền tệ, cụ thể là mất cân bằng tăng trưởng cung tiền từ lạm phát những năm 1990 và sự thất bại của chính sách tiền tệ thuần túy để kích thích nền kinh tế trong giai đoạn 2001-2003. Alan Greenspan, cựu Thống đốc Cục Dự trữ Liên bang, cho rằng riêng năm 1990 được giải thích bởi sự sản xuất và đầu tư của vòng đời sản phẩm, và một vài mức độ "thịnh vượng bất hợp lý" trong lĩnh vực đầu tư.

Ngoài ra còn có một số tranh cãi liên đới tới trường phái trọng tiền và kinh tế vĩ mô, và xử lý lý thuyết tiền tệ như là một trường hợp đặc biệt của lý thuyết Keynes. Các trường hợp kiểm tra trọng tâm về tính hợp lệ của các lý thuyết sẽ là khả năng của một cái bẫy thanh khoản, tương tự với kinh nghiệm của Nhật Bản. Ben Bernanke, giáo sư Princeton và cựu Chủ tịch Cục Dự trữ Liên bang Mỹ, đã lập luận rằng chính sách tiền tệ có thể đáp ứng điều kiện lãi suất bằng 0 bằng cách mở rộng trực tiếp cung tiền. Trong lời nói của ông, 'Chúng tôi có những chìa khóa để các máy in, và chúng tôi không ngại sử dụng chúng.' Một nhà kinh tế khác nổi tiếng, Paul Krugman, đã đưa ra phản biện rằng điều này sẽ có hậu quả sự phá giá tương ứng, như lãi suất thấp kéo dài của năm 2001-2004 sinh ra đối đầu tiền tệ thế giới.[cần dẫn nguồn]Những bất đồng - cùng với vai trò của chính sách tiền tệ trong tự do hóa thương mại, đầu tư quốc tế và chính sách ngân hàng trung ương - vẫn là chủ đề sinh động điều tra và tranh luận.

Nhân vật

Xem thêm

- Trường phái kinh tế học Chicago

- Lý thuyết tiền tệ thị trường

- Thuyết tiền tệ hiện đại

Tổng quát:

Tham khảo

Tham khảo thêm

- Brunner, Karl, and Allan H. Meltzer, 1993. Money and the Economy: Issues in Monetary Analysis, Cambridge. Description and chapter previews, pp. ix–x.

- Cagan, Phillip, 1965. Determinants and Effects of Changes in the Stock of Money, 1875–1960. NBER. Foreword by Milton Friedman, pp. xiii–xxviii. Table of Contents.

- Friedman, Milton, ed. 1956. Studies in the Quantity Theory of Money, Chicago. Chapter 1 is previewed at Friedman, 2005, ch. 2 link.

- _____, 1960. A Program for Monetary Stability. Fordham University Press.

- _____, 1968. "The Role of Monetary Policy", American Economic Review, 58(1), pp. 1–17 Lưu trữ 2010-05-29 tại Wayback Machine (press +).

- _____, [1969] 2005. The Optimum Quantity of Money. Description and table of contents, with previews of 3 chapters.

- Friedman, Milton, and David Meiselman, 1963. "The Relative Stability of Monetary Velocity and the Investment Multiplier in the United States, 1897–1958", in Stabilization Policies, pp. 165–268. Prentice-Hall/Commission on Money and Credit, 1963.

- Friedman, Milton, and Anna Jacobson Schwartz, 1963a. "Money and Business Cycles", Review of Economics and Statistics, 45(1), Part 2, Supplement, p. p. 32–64. Reprinted in Schwartz, 1987, Money in Historical Perspective, ch. 2.

- _____. 1963b. A Monetary History of the United States, 1867–1960. Princeton. Page-searchable links to chapters on 1929-41 and 1948–60

- Johnson, Harry G., 1971. "The Keynesian Revolutions and the Monetarist Counter-Revolution", American Economic Review, 61(2), p. p. 1–14. Reprinted in John Cunningham Wood and Ronald N. Woods, ed., 1990, Milton Friedman: Critical Assessments, v. 2, p. p. 72 – 88. Routledge,

- Laidler, David E.W., 1993. The Demand for Money: Theories, Evidence, and Problems, 4th ed. Description.

- Schwartz, Anna J., 1987. Money in Historical Perspective, University of Chicago Press. Description and Chapter-preview links, pp. vii-viii.

- Warburton, Clark, 1966. Depression, Inflation, and Monetary Policy; Selected Papers, 1945–1953 Johns Hopkins Press. Amazon Summary in Anna J. Schwartz, Money in Historical Perspective, 1987.

Liên kết ngoài

- "Monetarism" Lưu trữ 2007-08-21 tại Wayback Machine at The New School's Economics Department's History of Economic Thought website.

- McCallum, Bennett T. (2008). “Monetarism”. Trong David R. Henderson (biên tập). Concise Encyclopedia of Economics (ấn bản 2). Indianapolis: Library of Economics and Liberty. ISBN 978-0865976658. OCLC 237794267.

- Monetarism from the Economics A–Z of The Economist