Sistema financer global

El sistema financer global és el marc mundial d'acords legals, institucions i agents econòmics tant formals com informals que en conjunt faciliten fluxos internacionals de capital financer per a propòsits d'inversió i finançament comercial. Des que va emergir a finals del segle xix durant la primera ona moderna de globalització econòmica, la seva evolució és definida per l'establiment de bancs centrals, tractats multilaterals, i organitzacions internacionals dirigides a millorar la transparència, regulació i eficiència dels mercats internacionals.[1][2][3] A finals del segle xix la migració mundial i les tecnologies per a la comunicació van facilitar un creixement sense precedents al comerç internacional i la inversió. A l'inici de la Primera Guerra Mundial, el comerç es va contreure com a resultat que els mercats de divises es van paralitzar a causa de la liquiditat del mercat monetari. Els països intentaven defensar-se de les crisis externes amb polítiques proteccionistes i el comerç es va aturar virtualment el 1933, empitjorant els efectes de la Gran Depressió fins que una sèrie d'acords comercials recíprocs lentament va reduir els aranzels a nivell mundial. Els esforços per renovar el sistema monetari internacional després de la Segona Guerra Mundial van millorar l'estabilitat del tipus de canvi i van promoure un creixement rècord en les finances globals.

Una sèrie de devaluació de divises i crisis petrolieres als 70's va provocar que les monedes de la majoria dels països fluctuessin. L'economia mundial va incrementar la seva integració financera als 80's i 90's a causa de l'alliberament del compte de capital i la desregulació financera. Una sèrie de crisis financeres a Europa, Àsia, i Amèrica llatina seguides per efectes contagiosos a causa d'una exposició més gran a fluxos de capital volàtils. La crisi financera global, que es va originar als Estats Units el 2007, ràpidament es va propagar entre les altres nacions i és coneguda com el catalitzador per a la Gran Recessió a nivell mundial. Un ajustament de mercat a l'incompliment de Grècia amb la seva unió monetària el 2009 va originar una crisi de deute sobirà entre les nacions europees coneguda com la Crisi de la zona euro.

La decisió d'un país d'operar una economia oberta i globalitzar el seu capital financer comporta implicacions monetàries reflectides en la balança de pagaments. També implica exposició als riscos de les finances internacionals, com ara deteriorament polític, canvis regulatoris, control de divises, i incerteses legals de drets de propietat i inversions. Tant individus com grups participen al sistema financer global. Els consumidors i els negocis internacionals s'encarreguen del consum, la producció i la inversió. Els cossos governamentals i intergovernamentals actuen com a promotors del comerç internacional, el desenvolupament econòmic i la gestió de crisis. Els cossos reguladors estableixen regulacions financeres i procediments legals, mentre que els cossos independents faciliten la supervisió de la indústria. Els instituts de recerca i altres associacions analitzen informació, publiquen reports i informes normatius i fan discursos públics sobre assumptes financers globals.

Enfront d’un sistema financer global que s’encamina cap a una estabilitat més gran, els governs han de fer front a diverses demandes regionals i nacionals. Algunes nacions estan intentant acabar de forma ordenada amb les polítiques poc convencionals que van implementar per recuperar-se, mentre que altres les estan ampliant en abast i magnitud. Els responsables polítics dels mercats emergents afronten un repte de precisió, ja que han d’aplicar amb prudència polítiques macroeconòmiques sostenibles en un context de sensibilitat de mercat excepcional sense provocar que els inversors traslladin el seu capital a mercats més forts. La incapacitat de les nacions per alinear els seus interessos i assolir un acord internacional en qüestions com la regulació bancària ha perpetuat el risc de futures crisis financeres a escala global.

Història de l'arquitectura financera internacional

Sorgiment de la globalització financera: 1870–1914

El món va experimentar canvis substancials abans del 1914, els quals van crear un ambient favorable per incrementar el desenvolupament de centres financers internacionals. Principalment entre aquests canvis hi havia el creixement sense precedents dels fluxos de capital i la ràpida integració de centres financers resultant, així com una comunicació més ràpida. Abans de 1870, Londres i París existien com els únics centres financers prominents al món. Berlín i Nova York aviat van aconseguir una distinció alhora de Londres i París. Una gamma de centres financers més petits es va fer important a mesura que van trobar nínxols de mercat com Amsterdam, Brussel·les, Zúric i Ginebra. Londres va romandre com el centre financer internacional líder en les quatre dècades anteriors a la Primera Guerra Mundial.[4][5]

La primera onada moderna de globalització econòmica durant el període de 1870-1914, caracteritzat per l’expansió del transport, nivells sense precedents de migració, mitjans de comunicació millorats, creixement comercial i augment de la transferència de capital.[4] A la meitat del segle xix, el sistema de passaports a Europa es va dissoldre a mesura que el transport ferroviari es va estendre ràpidament. La majoria dels països que expedien passaports no els exigien als seus portadors, de manera que la gent podia viatjar sense ells amb llibertat. No seria fins a 1980 que es presentaria l’estandardització dels passaports internacionals sota la direcció de l'Organització de l’Aviació Civil Internacional de les Nacions Unides.[6]

Entre 1870 i 1915, 36 milions d’Europeus van emigrar d’Europa. Uns 25 milions (o el 70%) d’aquests viatgers van migrar als Estats Units, mentre que la resta es van dirigir a Canadà, Austràlia, Argentina i Brasil. Europa també va experimentar una entrada d’estrangers de 1860 a 1910, passant del 0,7% de la població al 1,8%. La manca de requisits significatius de passaport facilitava el trànsit lliure, però la migració a una escala tan gran hauria estat extremadament difícil sense els avenços tecnològics en els mitjans de transport, especialment l’expansió dels viatges ferroviaris i el domini dels vaixells de vapor sobre les tradicionals embarcacions de vela. El quilometratge ferroviari mundial va créixer de 205.000 quilòmetres el 1870 a 925.000 quilòmetres el 1906, mentre que el to de càrrega dels vaixells de vapor va superar el dels vaixells de vela a la darrera dècada del segle xix. Avenços com el telèfon i el telègraf sense fils (el precursor de la ràdio) van revolucionar la telecomunicació proporcionant comunicació instantània. El 1866, el primer cable transatlàntic es va col·locar sota l’oceà per connectar Londres i Nova York, mentre que Europa i Àsia es van connectar a través de noves línies fixes.[4][7]

La globalització econòmica va créixer sota el lliure comerç, començant el 1860 quan el Regne Unit va entrar a l'acord de lliure comerç comerç amb França conegut com el Tractat Cobden Chevalier. Tot i això, l'era daurada d'aquesta onada de globalització va suportar un retorn al proteccionisme entre 1880 i 1914. El 1879 el canceller alemany Otto von Bismarck va introduir aranzels proteccionistes en béns agraris i manufacturers, convertint Alemanya en la primera nació a instituir noves polítiques comercials. El 1982, França va introduir l'Aranzel Mèline, elevant de manera important els drets de duana en ambdós, béns agraris i manufacturers. Estats Units va mantenir un fort proteccionisme durant la major part del segle xix., imposant obligacions duaneres d'entrada de 40 i 50% en béns importats. Tot i aquestes mesures, el comerç internacional va continuar creixent sense desaccelerar-se. Paradoxalment, el comerç internacional va créixer a una taxa molt més gran durant la fase proteccionista de la primera onada de globalització que durant el passi de lliure comerç provocada pel Regne Unit.[4] :76–77

El creixement sense precedents a la inversió estrangera a finals del segle xix i al segle xx va servir com el principal impulsor de la globalització financera. El total global de capital invertit a l'estranger era de $44 bilions de dòlars el 1913 ($1.02 trilions en dòlars del 2012),[8] amb el capital més gran d'actius estrangers posseït pel Regne Unit (42%), França (20%), Alemanya (13%) i Estats Units (8%). Els Països Baixos, Bèlgica i Suïssa justos mantenien inversions estrangeres al mateix temps d'Alemanya d'un 12%.[4]

Pànic financer de 1907

A l'octubre de 1907, els Estats Units van experimentar una correguda bancària a la companyia Knickerbocker Trust, forçant el fideïcomís a tancar el 23 d'octubre de 1907, provocant diverses reaccions. El pànic es va mitigar quan el Secretari del tresor dels Estats Units George B. Cortelyou i John Pierpont "JP" Morgan van dipositar $25 i $35 milions, respectivament, als bancs de la reserva de la Ciutat de Nova York, permetent que els retirs es cobrissin completament. La correguda bancària a Nova York va conduir a una crisi del mercat monetari la qual va passar al mateix temps que va créixer la demanda de crèdit sol·licitat per exportadors de cereal i grans. Com que aquestes demandes podien ser ateses únicament a través de l'adquisició de quantitats substancials d'or a Londres, els mercats internacionals van estar exposats a la crisi. El Banc d'Anglaterra havia mantingut una taxa de préstec artificialment alta fins al 1908. Per atendre el flux d'or als Estats Units, el Banc d'Anglaterra organitza una reserva entre 24 diferents nacions, de les quals el Banc de França va prestar temporalment 3 milions d'euros (GBP, 305.6 milions el 2012 GBP).[9][4] :123–124

Naixement del Sistema de Reserva Federal dels EUA: 1913

El Congrés dels Estats Units va aprovar l'Acta de la Reserva Federal el 1913, donant origen al Sistema de Reserva Federal. El seu començament va atreure influència del Pànic de 1907, recolzant l'oposició dels legisladors a confiar en inversors individuals com John Pierpont Morgan, per servir de nou com un prestador d'última instància. El disseny del sistema també considerava les troballes de la investigació del Comitè Pujo de la possibilitat d'una confiança de moneda en què la concentració de Wall Street de la influència sobre assumptes financers nacionals era qüestionada i en la qual els banquers d'inversió eren sospitosos de un inusual profund involucrament a les directives de corporacions manufactureres. Tot i que les troballes del comitè van ser inconcluses, la possibilitat era suficient per motivar el suport a la noció resistida durant molt de temps d'establir un banc central. L'objectiu principal de la Reserva Federal era convertir-se en l'únic prestador d'última instància i resoldre la manca d'elasticitat de l'oferta de diners dels Estats Units durant significatius desplaçaments de la demanda de diners. Addicionalment als assumptes subjacents que van precipitar les ramificacions internacionals de la crisi del mercat monetari el 1907, els bancs de Nova York van ser alliberats de la necessitat de mantenir les seves reserves i van començar a prendre més riscos. El nou accés a les instal·lacions de redescompte els va permetre llançar branques internacionals, enfortint la rivalitat de Nova York amb el competitiu mercat monetari de Londres.[4] :123–124[5] :53[10] :18

Període entre guerres: 1915–1944

Els economistes s'han referit al començament de la primera Guerra mundial com la fi de l'era de la innocence per als mercats de divises, pel fet que va ser el primer conflicte geopolític que va tenir un impacte desestabilitzador i paralitzant. El regne Unit va declarar la Guerra a Alemanya el 4 d'agost de 1914, acte seguit per la invasió alemanya a França i Bèlgica. Les setmanes anteriors, el mercat de divises a Londres va ser el primer a manifestar angoixa. Les tensions europees i la creixent incertesa política va motivar els inversors a buscar liquiditat, portant els bancs comercials a demanar gran quantitat de préstecs del mercat de descompte de Londres. A mesura que el mercat monetari s'ajustava, els prestadors a descompte van començar a redescomptar les reserves al Banc d'Anglaterra en comptes de descomptar noves lliures esterlines. El Banc d'Anglaterra va ser forçat a elevar les taxes de descompte diàriament for tres dies de 3% al juliol 30-10% a l'agost 1. Com que els inversors estrangers van recórrer a comprar lliures per a transferències a Londres només per pagar els seus recentment valors a venciment, la sobtada demanda de lliures va conduir a l'apreciació de la lliura més enllà del seu valor or contra la majoria de les divises més importants, es va depreciar fortament contra el Franco després que els bancs francesos van començar a liquidar els seus comptes a Londres. Les transferències a Londres es van fer més difícils i van culminar en un tipus de canvi rècord de $6.50 USD/GBP. Es van introduir mesures d'emergència en forma de moratòries i " festes bancàries " prolongades, però no van tenir efecte perquè els contractes financers es van fer informalment incapaços de ser negociats i els embargaments d'exportació van frustrar els embarcaments d'or. Una setmana més tard, el Banc d'Anglaterra va començar a manejar l'estancament al mercat de divises establint un nou canal per a pagaments transatlàntics en què els participants podrien fer pagaments de transferències al Regne Unit dipositant or designat per a un compte del Banc d'Anglaterra el Ministre de Finances de Canadà, ia canvi rebien lliures esterlines a un tipus de canvi de $4.90. Aproximadament $104 milions de dòlars en transferències van fluir a travessar aquest canal en els dos mesos posteriors. Tot i això, la liquiditat de la lliura esterlina no va millorar a causa d'una inadequada assistència per als bancs mercantils rebent deutes esterlins. Com que la lliura esterlina era la divisa de reserva mundial i la moneda forta, la liquiditat del mercat i la resistència dels bancs mercantils a acceptar deutes esterlins va deixar els mercats de divises paralitzats.[10] :23–24

El govern del Regne Unit va intentar diverses mesures per reviure el mercat de divises de Londres, de les quals la més notable va ser implementada el 5 de setembre per estendre la prea moratòria fins a octubre i permetre al Banc d'Anglaterra prestar fons per ser pagats al final de la guerra en un esforç per establir acceptacions excel·lents o no pagades per a transaccions de divises. A mitjan octubre, el mercat de Londres va començar a funcionar correctament com a resultat de les mesures del setembre. La guerra va continuar presentant circumstàncies desfavorables per al mercat de divises, com a cloenda prolongada de la Borsa de Londres, el re-direccionament dels recursos econòmics per donar suport a una transició de produir exportacions a produir armament militar, i una infinitat d'alteracions de nòlits i correspondència. La lliura esterlina va gaudir una estabilitat general al llarg de la Primera Guerra Mundial, en gran manera a causa de diverses mesures preses pel govern del Regne Unit per influenciar el valor de la lliura de manera que se'ls proveís als individus llibertat de continuar comerciant divises. Aquelles mesures incloïen intervencions de mercat obert en divises, demanar préstecs en monedes estrangeres en comptes de lliures esterlines per finançar activitats de guerra, control de sortida de capital i restriccions d'importació limitada.[10] :25–27

El 1930, els Aliats de la primera guerra mundial van establir el Bank for International Settlements (BIS). El principal propòsit del BIS era administrar el pagament programat de reparacions imposat pel Tractat de Versalles el 1919, i funcionar com a banc per als bancs centrals de tot el món. Les nacions han de mantenir part de les reserves com a dipòsits amb aquesta institució. També serveix com a fòrum per a la cooperació de la banca central i la investigació en matèria monetària i financera. El BIS també opera com un fideïcomís general i un facilitador d'acords financers entre nacions.[4] :182[11] :531–532[12] :56–57[13] :269

Aranzel SmooT–Hawley de 1930

El president dels Estats Units Herbert Hoover va signar la Llei Aranzelària Smoot-Hawley el 17 de juny de 1930. El propòsit de l'aranzel era protegir l'agricultura als Estats Units, però els representants del congrés finalment van elevar els aranzels per a béns manufacturats i van resultar en obligacions tan altes com el 53% en diversos milers de béns. Vint-i-cinc aliats comercials van respondre introduint nous aranzels en un ampli rang de béns nord-americans. Hoover estava pressionat i obligat a adherir-se a la plataforma de 1928 del Partit Republicà, la qual buscava aranzels proteccionistes per alleujar les pressions del mercat en els negocis agrícoles de la nació i reduir la taxa de desocupació. La culminació de la Crisi del 1929 i el principi de la Gran Depressió van incrementar els temors, a més de pressionar Hoover a actuar amb polítiques proteccionistes en contra del consell d'Henry Ford i més de 1,000 economistes que van protestar sol·licitant un veto de l'acta.[7] :175–176[13] :186–187[14] :43–44Les exportacions provinents dels Estats Units es van desplomar el 60% de 1930 a 1933.[7] :118El comerç internacional a nivell mundial virtualment es va aturar.[15] :125–126Les ramificacions internacionals de l'aranzel Smoot-Hawley, incloent polítiques comercials proteccionistes i discriminatòries són atribuïdes pels economistes amb la prolongació i propagació mundial de la Gran Depressió.[16] :2[15] :108[17] :33

Abandó formal del Patró Or

El patró or clàssic va ser establert el 1821 pel Regne Unit quan el Banc d'Anglaterra va permetre el reemborsament del seu paper moneda per lingots d'or. França, Alemanya, els Estats Units, Rússia i el Japó cadascun van adoptar el patró or un per un del 1878 al 1897, marcant així l'acceptació internacional. La primera sortida del patró or passa a l'agost del 1914 quan aquestes nacions van establir prohibicions comercials en exportació d'or i van suspendre el reemborsament d'or per paper moneda. Després del final de la Primera Guerra Mundial l'11 de novembre de 1918, Àustria, Hongria, Alemanya, Rússia, i Polònia van començar a experimentar hiperinflació. Havent informalment sortit del patró, la majoria de les divises van ser alimentades amb ajustaments al tipus de canvi i se'ls va permetre fluctuar. La majoria de miners al llarg d'aquest període van buscar obtenir avantatges nacionals i reforçar les exportacions depreciant les monedes a nivells atractius. Nombrosos països, incloent-hi els Estats Units, van realitzar intents poc entusiastes i descordinats per restaurar el patró or. Els primers anys de la Gran Depressió van provocar fallides bancàries als Estats Units, Àustria i Alemanya, cosa que va col·locar pressió a les reserves d'or al Regne Unit a tal grau que el patró or es va fer insostenible. Armènia es va convertir en la primera nació a abandonar formalment el patró or quan el Dresdner Bank va implementar control de divises i es va declarar en fallida el 15 de juliol de 1931. El setembre del 1931, Regne Unit va permetre la fluctuació lliure de la lliura esterlina. Per a finals del 1931, un grup de països incloent Àustria, Canadà, Japó i Suècia van abandonar l'or. Després de les fallides bancàries generalitzades i la caiguda de les reserves d'or, els Estats Units van trencar el patró or a l'abril de 1933. França no s'ajustaria fins a 1936 pel fet que els inversors fugien del franc a causa de preocupacions polítiques sobre el govern del Primer Ministre Léon Blum.[10] :58[15] :414[17] :32–33

Alliberament del comerç als Estats Units

Els desastrosos efectes de l'aranzel Sommot-Hawley van resultar dèficits per a la campanya reelectiva d'Herbert Hover el 1932. Franklin D. Roosevelt es va convertir en el president número 32 dels EUA i el Partit Demòcrata va treballar per revertir el proteccionisme comercial a favor de la liberalització del comerç. Com una alternativa a retallar els aranzels en totes les importacions, els Demòcrates van advocar per reciprocitat de comerç. El congrés d'EU va aprovar l'Acta d'Acords de Comerç Recíprocs el 1934, amb la intenció de restaurar el comerç global i reduir la desocupació. La legislació autoritzava el president Roosevelt a negociar acords de comerç bilateral i reduir els aranzels considerablement. Si un país acordava reduir els aranzels en certes commodities, EU hauria instituït les reduccions corresponents per promoure el comerç entre les dues nacions. Entre 1934 i 1947, els EUA van negociar 29 acords d'aquest tipus i la taxa mitjana d'aranzels es va reduir aproximadament un terç durant aquest mateix període. La legislació continuï una important clàusula de la nació més afavorida, a través de la qual els aranzels eren igualats a tots els països, de manera que els acords comercials no resultarien en taxes aranzelàries preferents o discriminatòries amb certs països en qualsevol importació en particular, degut a les dificultats i ineficiències associades amb diverses taxes aranzelàries. La clàusula efectivament generalitzava reduccions aranzelàries d'acords comercials bilaterals, i finalment reduïa les taxes aranzelàries a nivell mundial.[7] :176–177[13] :186–187[15] :108

L'auge de l'ordre financer Bretton Woods: 1945

A mesura que el commons de les Nacions Unides com una entitat intergovernamental lentament va començar a formalitzar-se el 1944, els delegats de 44 dels seus primers estats membre es van reunir en un hotel a Bretton Woods, per a la Conferència Monetària i Financera de les Nacions Unides, comunament coneguda com la conferència Bretton Woods. Els delegats romanien conscients dels efectes de la Gran Depressió, els obstacles per mantenir el patró or intentional durant els anys 30 i inestabilitats de mercat relacionades. Considerant que el diàleg previ sobre el sistema monetari internacional s'enfocava en taxes de canvi fixes contra variables, els delegats de Bretton Woods van afavorir el tipus de canvi fix per la flexibilitat. Sota aquest sistema, les nacions fixarien les seves taxes de canvi al dòlar nord-americà, el qual seria convertible a or a $35 dòlars per unça.[7] :448[18] :34[19] :3[20] :6A aquest acord comunament se'l coneix com el sistema Bretton Woods. En lloc de mantenir taxes fixes, les nacions vincularien les monedes amb el dòlar nord-americà i permetrien a les taxes de canvi fluctuar en una banda de l'1% de la paritat acordada. Per cobrir aquest requeriment, els bancs centrals haurien d'intervenir a través de la venda o l'adquisició de les monedes contra el dòlar.[11] :491–493[13] :296[21] :21Els members podrien ajustar les seves vinculacions en resposta a un desequilibri fonamental a llarg termini a la balança de pagaments, però eren responsables de corregir els desequilibris a través d'eines de política fiscal o monetària abans de recórrer a estratègies de revinculació.[7] :448[22] :22La vinculació ajustable permetia una major estabilitat del tipus de canvi per a transaccions commercials i financeres, la qual cosa va promoure un creixement sense precedents en el comerç internacional i la inversió estrangera. Aquest tret va sorgir de les experiències dels delegats als 30 quan els tipus de canvi excessivament volàtils i els controls reactius de canvi proteccionistes que van seguir van resultar destructius per al comerç i van prolongar els efectes deflacionaris de la Gran Depressió. La mobilitat de capital va enfrontar de fet límits sota el sistema pel fet que els governs van instituir restriccions de fluxos de capital i van alinear seis polítiques monetàries per recolzar les seves vinculacions.[7] :448[23] :38[24] :91[25] :30

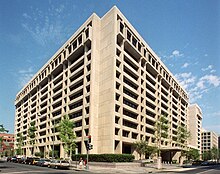

Un component important dels acords Bretton Woods va ser la creació de dues noves institucions financeres internacionals, el Fons Monetari Internacional (FMI) i el Banc Internacional de Reconstrucció i Foment (BIRF). Col·lectivament referides com les institucions Bretton Woods, van començar a operar el 1947 i 1946 respectivament. El fons monetari internacional va ser establert per donar suport al sistema monetari facilitant la cooperació en assumptes monetaris internacionals, proveint consell i assistència tècnica als membres, i oferint préstecs d'emergència a nacions experimentant repetides dificultats restaurant l'equilibri de la balança de pagaments. Els membres aportarien fons a una reserva segons la participació del producte brut mundial, de la qual serien emesos els préstecs d'emergència.[21][26][27]

Els estats membres estaven autoritzats i encoratjats a utilitzar controls de capital tant com fos necessari per administrar desequilibris de pagaments i assolir els objectius de vinculació, però se'ls prohibia dependre del finançament del Fons Monetari Internacional per cobrir hemorràgies de capital a curt termini.[23] :38Mentre que l'FMI va ser instituït per guiar els membres i proveir una finestra de finançament a curt termini per als dèficits recurrents de la balança de pagaments, el BIRF va ser establert per servir com una classe d'intermediari financer per encaminar el capital global cap a oportunitats de inversió a llarg termini i projectes de reconstrucció de la postguerra.[28] :22La creació d'aquestes organitzacions va ser un esdeveniment crucial en l'evolució de l'arquitectura financera internacional, i alguns economistes ho consideren l'èxit més significatiu de cooperació multilateral després de la Segona Guerra Mundial.[23] :39[29] :1–3Des de l'establiment de l'Associació Internacional de Foment el 1960, el BIRF i l'AIF són coneguts en conjunt com el Banc Mundial. Mentre que el BIRF presta als països en desenvolupament d'ingressos mitjans, l'IDA estén el programa de préstecs del Banc i ofereix préstecs concessionaris i garanties a les nacions més pobres del món.[30]

Acord general sobre aranzels duaners i comerç: 1947

El 1947, 23 països van concloure l'Acord General sobre aranzels duaners i comerç (GATT) a la conferència de les Nacions Unides a Ginebra. Els delegats buscaven que l'acord n'hi hagués prou mentre que els estats membres negociessin la creació d'un cos de Nacions Unides que seria conegut com l'Organització Internacional del Comerç (OIC). Com que l'OIC mai no es va ratificar, el GATT es va convertir en el marc per a posteriors negociacions comercials multilaterals. Els membres van emfatitzar la reciprocitat com un acostament a disminuir les barreres en la recerca de guanys mútues.[14] L'estructura de l'acord permetia als que el signessin codificar i enfortir regulacions per comerciar béns i serveis.[31] GATT estava centrat en dos preceptes: les relacions comercials necessitaven ser equitatives i no discriminatòries, i el subsidi d'exportacions no agrícoles havia de ser prohibit. D'aquesta manera, la clàusula de la nació més afavorida prohibia als membres oferir taxes aranzelàries preferents a qualsevol país que altrament no s'igualaria als membres del GATT.[11] L'acord proveïa els governs amb una estructura transparent per manejar les relacions comercials i evitar les pressions proteccionistes.[15] :108Tot i això els principis del GATT no s'estenien a l'activitat financera, consistentment amb el rígid desànim de moviment de capital de l'era.[32] La ronda inicial d'acords només va aconseguir èxit limitat a reduir els aranzels. Mentre que els EUA van reduir els seus aranzels en un terç, altres signataris oferien concessions comercials molt més petites.[24]

Ressorgiment de la globalització financera

Règims de tipus de canvi flexible: 1973-present

Encara que l'estabilitat del tipus de canvi mantinguda pel Sistema Bretton Woods facilitava l'expansió del comerç internacional, l'èxit primerenc va ocultar el seu desperfecte a la base, en què no existia mecanisme per incrementar l'oferta de reserves internacionals per donar suport al continu creixement comerç.[21] :22El sistema va començar a experimentar insuperables pressions de mercat ia deteriorar la cohesió entre els participants clau a finals dels 50s i principis dels 60s. Els bancs necessitaven més dòlars nord-americans per mantenir com a reserves, però eren incapaços d'expandir la seva oferta de diners si fer-ho significava excedir les reserves de dòlars i amenaçar l'estabilitat del seu tipus de canvi. Per ajustar-se a aquestes necessitats, el sistema Bretton Woods depenia que els EUA tingueren dèficits de dòlars. Com a conseqüència, el valor del dòlar va començar a excedir el suport d'or. A principis dels anys seixanta, els inversors podien vendre or per un tipus de canvi de dòlar més gran a Londres que als Estats Units, assenyalant als participants del mercat que el dòlar estava sobrevalorat. L'economista Belga-Americano Robert Triffin va definir aquest problema ara conegut com el dilema Triffin, en el qual hi ha el conflicte d'interessos nacionals econòmics d'un país amb els seus objectius internacionals com el guardià de la reserva mundial de divises.[18] :34–35

França va expressar la seva preocupació sobre el baix preu artificial de l'or el 1968 i va sol·licitar que es tornés al patró or. Mentrestant, un excés de dòlars fluïen cap a mercats internacionals a mesura que els Estats Units expandia la seva oferta de diners per satisfer els costos de la seva campanya militar a la Guerra del Vietnam. Les seves reserves d'or eren atacades per inversors especulatius resultant en el primer dèficit de compte corrent des del segle xix. A l'agost de 1971, el President Richard Nixon suspèn l'intercanvi de dòlars nord-americans per or com a part del Nixon Shock. La suspensió de la finestra de l?or va desplaçar efectivament la càrrega d?ajust d?un dòlar devaluat a les altres nacions. Els inversors especulatius van ser després d'altres divises i van començar a vendre dòlars abans que aquestes divises fossin revaluades contra el dòlar. Aquesta entrada de capital va representar dificultats per als bancs centrals estrangers, els quals es van enfrontar a haver de decidir entre ofertes de diners inflacionaris, controls de capital altament ineficients o tipus de canvi variable.[18][33] Després d'aquests infortunis envoltant el dòlar nord-americà, el preu en dòlars de l'or es va elevar a $38 dòlars per unça i el sistema Bretton Woods va ser modificat per permetre fluctuacions en una banda augmentada de 2.25% com a part de l'Acord Smithsonià signat pels membres del G10 al desembre de 1971. L'acord va endarrerir la desaparició del sistema durant dos anys més.[20] El deteriorament del sistema s'accelerava no només per les devaluacions del dòlar que van passar, sinó també per les crisis de les energètiques dels anys 70 que van emfatitzar la importància de mercats financers internacionals en la reutilització del petrodollar i el finançament de la balança de pagaments. Quan la reserva mundial de divises es va venir a la superfície, altres nacions van començar a adoptar règims de tipus de canvi variable.[12]

Ordre financer post Bretton Woods: 1976

Com a part de la primera modificació als seus articles el 1969, el Fons Monetari internacional va desenvolupar un nou instrument de reserva anomenat Drets Especials de Gir (DEG), els quals podien ser posseïts pels bancs centrals i intercanviats entre ells mateixos i el Fons com una alternativa a fer servir or. Els DEG van entrar en servei el 1970 originalment com a unitats d'una cistella de mercat de setze de les principals divises de països les exportacions mundials dels quals excedien l'1%. La composició de la cistella va canviar al llarg del temps i actualment està conformada pel dòlar nord-americà, euro, ien japonès, i lliura britànica. Més enllà de mantenir-les com a reserves, les nacions poden anomenar transaccions entre elles mateixes i el fons a DEG, tot i que l'instrument no és un vehicle per al comerç. En transaccions internacionals, les característiques del dossier de la cistella de divises aconsegueixen una major estabilitat contra les incerteses inherents amb les taxes del tipus de canvi variable.[17][23][24][26] Els drets especials de gir eren originalment equivalents a una quantitat específica d'or, però no eren directament bescanviables per or i en comptes d'això servien com a substitut per obtenir altres divises que podien ser canviades per or. El fons inicialment va emetre 9.5 milions de DEG de 1970 a 1972.

Els membres de l'FMI van signar l'Acord Jamaica el gener de 1976, el qual ratificava el final del sistema Bretton Woods i reorientava el paper del fons a donar suport al sistema monetari internacional. L'acord va acceptar oficialment els règims de tipus de canvi variable que van emergir després de la caiguda de les mesures de l'Acord Smithsonià. Conjuntament amb els tipus de canvi variables, l'acord recolzava les intervencions del banc central per eliminar l'excessiva volatilitat. L'acord va formalitzar retroactivament l'abandonament del patró or com un instrument de reserva i el bond subseqüentment va desmonetitzar les reserves de doer, tornant l'or als membres o venent-lo per proveir les nacions més pobres amb fons d'ajuda. Com a resultat, els països en desenvolupament i els països no dotats amb recursos d'exportació de petroli gaudien d'un accés més gran als programes de préstec de l'FMI. El fons va continuar recolzant les nacions que experimentaven dèficits en la balança de pagaments i crisis de divises, però va començar a imposar condicions al seu fons, les quals requerien que els països adoptessin polítiques amb el propòsit de reduir els dèficits a través de retallades en el despesa i increments en els impostos, reduir les barreres proteccionistes de comerç i una política monetària contractiva.[17][27][34]

La segona esmena a aquest article va ser signada el 1978. Aquesta formalitzava legalment l'acceptació de la fluctuació lliure i la desmonetització de l'or assolida per l'Acord Jamaica, i sol·licitava als membres donar suport a tipus de canvi estables a través de polítiques macroeconòmiques. El sistema post Bretton Woods va ser descentralitzat de manera que els estats membres poguessin triar un règim de tipus de canvi. L'esmena també va expandir la capacitat de la institució per supervisar i dotar els membres amb suport a la sustentabilitat monetària a través de la cooperació amb el Fons en la implementació d'un règim.[23][24] Aquest paper és anomenat vigilància de l'FMI i és reconegut com un punt clau en l'evolució del mandat del Fons, el qual es va estendre més enllà dels assumptes de la balança de pagament a preocupacions més àmplies amb les problemàtiques internes i externes dels països sobre les polítiques econòmiques en general.[24] [29]

Sota el domini dels règims de tipus de canvi flexible, els mercats de divises es van fer significativament més volàtils. eN 1980, l'administració del recentment elegit president dels EUA Ronald Reagan va portar un creixent dèficit de la balança de pagaments i dèficits de pressupost. Per finançar aquests dèficits, els Estats Units van oferir altes taxes reals d'interès artificials per atraure grans entrades de capital estranger. A mesura que la demanda dòlars per part d'inversors estrangers creixia, el valor del dòlar es va apreciar substancialment fins a assolir el cim el febrer de 1985. El dèficit comercial d'EU va créixer a $160 bilions el 1985($341 bilions en dòlars del 2012)[8] com a resultat de la forta apreciació del dòlar. El grup dels 5 es va reunir al setembre a l'Hotel Plaza a la Ciutat de Nova York i es va acordar que el dòlar s'havia d'apreciar contra les divises més importants per resoldre el dèficit comercial dels Estats Units i es van comprometre a recolzar aquest objectiu amb intervencions de mercat de divises concertades, en allò que es va conèixer com l'Acord Plaza. El dòlar nord-americà es va containuar depreciant, però les nacions industrialitzades van augmentar la seva preocupació que caigués fortament i que la taxa de volatilitat augmentés. Per abordar aquestes preocupacions, el G7 (ara G8) va mantenir una reunió a París el 1987, en la qual van acordar buscar una estabilitat més gran del tipus de canvi i una millor coordinació de les seves polítiques macroeconòmiques, en el que es va convertir en l'acord de Louver. Aquest acord es va convertir en l'origen del règim flotant gestionat a trams del qual els bangs centrals conjuntament intervenen per solucionar devaluacions o sobre valuacions al seu mercat de divises per estabilitzar altrament les divises de lliure flotació. Els tipus de canvi es van estabilitzar després d'adoptar la flotació administrada als 90s, amb un fort exercici econòmic d'EU del 1997 al 200 durant la Bombolla punt com. Després de la correcció de la bombolla dot com al mercat accionari l'any 200 el dèficit comercial del país va créixer, els atemptats de l'11 de setembre van incrementar la incertesa política i el dòlar es va començar a depreciar el 2001.[12][17][18][24][35]

Sistema Monetari Europeu: 1979

Després de l'Acord Smithsonian, els estats membres de la Comunitat Econòmica Europea van adoptar una banda de divises més estreta de l'1.25% per a tipus de canvi entre les seves pròpies divises, creant un sistema de tipus de canvi fix a menor escala conegut com "la serp al túnel". La serp va ser insostenible pel fet que no obligava els països de la CEE a coordinar polítiques macroeconòmiques. El 1979, el sistema monetari europeu va retirar progressivament la serp monetària. L'SME va presentar dos components: la Unitat Monetària Europea (UME), una cistella artificial de mercat mitjà ponderat de les divises dels membres de la Unió Europea, i el Mecanisme de tipus de canvi (MTC), un procediment per administrar les fluctuacions de tipus de canvi mantenint una paritat calculada de valors alhora de les divises.[10][17][36] La matriu de paritat es derivava de les paritats que cada país va establir per a la seva moneda amb les demos divises al sistema, anomenada en termes d'UME. Els pesos entre les UME canviaven en resposta a les variacions en les calors de cada moneda a la cistella. Sota el mecanisme de tipus de canvi, si un tipus de canvi estava al seu límit superior o inferior (en una banda de 2.25%), les dues nacions en aquesta paritat de divises estaven obligades a intervenir col·lectivament al mercat de divises i comprar la moneda sobre valuada o devaluada com fos necessari per tornar el tipus de canvi al seu valor alhora d'acord amb la matriu de paritat. El requeriment d‟una intervenció de mercat cooperativa va marcar la diferència clau entre aquest sistema i el sistema Bretton Woods. Tot i això de manera similar al sistema Bretton Woods, els membres podien imposar controls de capital i altres desplaçaments de polítiques monetàries en països responsables de tipus de canvi aproximant-se als seus límits, identificat com un indicador divergent que mesurava les desviacions del valor de la UME.[11][21] Els tipus de canvi centrals de la matriu de paritat podien ser ajustats en circumstàncies excepcionals, i eren modificats cada vuit mesos de mitjana durant els quatre primers anys d'operació del sistema.[24] Durant la vida útil de 20 anys, aquestes taxes centrals van ser ajustades més de 50 vegades.[20]

Naixement de l'Organització Mundial de Comerç: 1994

La Ronda d'Uruguai de les negociacions comercials multilaterals dels GATT van tenir lloc del 1986 al 1994, amb 123 nacions interessants en els acords assolits en les negociacions. Ens aquests èxits hi havia la liberalització del comerç de béns agrícoles i tèxtils, l'Acord General sobre el Comerç de Serveis, i acords sobre drets de propietat intel·lectual. La manifestació clau d'aquesta ronda va ser l'acord Marràqueix signat l'abril del 1994, que establia l'Organització Mundial de Comerç (OMC). L'OMC és una organització internacional de comerç, encarregada de continuar el mandat del GATT de promoure el comerç, governar relacions comercials i prevenir pràctiques o polítiques perjudicials per al comerç. Va començar a operar el gener de 1995. Comparat amb el seu predecessor el GATT, l'OMC presenta un mecanisme millorat per assentar disputes comercials pel fet que l'organització està basada en membres i no depenent de consensos com les negociacions comercials tradicionals. Aquesta funció va ser dissenyada per solucionar les debilitats prèvies en què les parts en disputa recorren a retards, obstrucció de negociacions o imcompliments.[7][11][14] El 1997, els membres de l'OMC van aconseguir un acord el qual els obligava a suavitzar les seves restriccions quant a serveis financers comercials, incloent serveis bancaris, comerç de valors i serveis d'assegurances. Aquests compromisos van entrar en vigor el març del 1999, consistint en 70 governs que corresponia a aproximadament el 95% dels serveis financers a nivell mundial.

Integració financera i crisi sistèmica: 1980-present

La integració financera entra les nacions industrialitzades va créixer substancialment durant els anys 80s i 90s, de la mateixa manera que ho va fer l'alliberament dels comptes de capital.[23] :15La integració entre els mercats fanciers i els bancs va produir beneficis com una productivitat més gran i l'ampli repartiment del risc en la macroeconomia. La interdependència resultant també va tenir un important cost en termes de vulnerabilitat compartida i una exposició més gran a riscos sistèmics.[38] Com a complement de la integració financera en les dècades recents gumbo una successió de desregulació, en la qual els països van abandonar regulacions sobre el comportament dels intermediaris financers i van simplificar els requisits de divulgació al públic ia les autoritats reguladores.[12] A mesura que les economies es van tornar més obertes, les nacions van començar a estar més exposades a crisis externes. Els economistes han argumentat que una major integració financera a nivell mundial hauria resultat en fluxos de capital més volàtils, incrementant per tant el potencial de turbulència al mercat financer. Donada una major integració entre les nacions, una crisi sistèmica en una pot fàcilment infectar les altres.[31] Als anys 80's i 90's es va presenciar una onada de crisis canviàries i incompliments sobirans, incloent el dilluns negre el 1987, la crisi del Sistema Monetari Europeu el 1992, la Crisi econòmica de Mèxic de 1994, la crisi financera asiàtica el 1997, la Crisi financera russa de 1998, i la Crisi econòmica argentina (1998-2002).[4][11][17][39][40] Aquestes crisis van diferir en termes de la seva amplitud, causes i agreujants, entre els quals van estar les lluites de capital resultants dels atacs especulatius en els tipus de canvi fixos els quals es percebia estaven mal preuats atesa una política fiscal de la nació,[12] satisfent així mateix els atacs especulatius dels inversors esperant que altres inversors seguissin el patró atesos els existents dubtes sobre l'estabilitat de la moneda nacional,[39] la manca d'accés a mercats domèstics de capital als països amb mercats emergents,[29] i les reversions del compte de capital durant condicions de mobilitat de capital limitada i sistemes bancaris disfuncionals.[32]

Continuant la investigació de les crisis sistèmiques que van assotar els països en desenvolupament al llarg dels anys 90s, els economistes han arribat a l'acord que la liberalització de fluxos de capital implica importants prerequisits si aquests països esperen observar els beneficis oferts per la globalització financera. Aquestes condicions inclouen polítiques macroeconòmiques estables, polítiques fiscals saludables, regulacions bancàries sòlides, i forta protecció legal de drets de propietat. Els economistes afavoreixen l'adherència a una seqüència organitzada de promoure la inversió estrangera directa, liberalitzant el capital social domèstic, i acceptant les sortides de capital i la mobilitat de capital a curt termini una vegada que el país hagi aconseguit tenir mercats domèstics de capital i hi hagi establert un encertat marc regulador.[12][23] Una economia de mercat emergent ha de desenvolupar una divisa fiable als ulls de tots dos, inversors domèstics i estrangers per contemplar els beneficis de la globalització així com una liquiditat més gran, més estalvi a taxes d'interès més altes, i un creixement econòmic accelerat. Si un país s'adopta un accés descontrolat als mercats de capital estrangers sense mantenir una divisa fiable, aleshores es torna vulnerable a les baralles especulatives de capital i paralitzacions, cosa que implica alts costos econòmics i socials.[33]

Els països buscaven millorar la sustentabilitat i transparència del sistema financer global en resposta a les crisis als anys vuitanta i noranta. El Comitè de Basilea es va formar el 1974 pels governadors dels bancs centrals dels membres del G10 per facilitar la cooperació en la supervisió i regulació de les pràctiques bancàries. Té la seu al Banc per a Acords Internacionals a Basilea, Suïssa. El comitè ha mantingut gran nombre de rondes de deliberació conegudes comunament com els Acords de Basilea. El primer d'aquests acords, conegut com el Basilea I, va ser motivat per les preocupacions sobre si els grans bancs multinacionals estaven regulats apropiadament, partint d'observacions durant la Crisi del deute llatinoamericà dels anys 80s. Després del Basilea I, el comitè va publicar recomanacions de nous requeriments de capital per als bancs, els quals van ser implementats per les nacions del G10 quatre anys més tard. El 1999 el G10 va establir el Fòrum d'Estabilitat Financera (reconstituït pel G20 el 2009 com el Panell d'Estabilitat Financera) per facilitar la cooperació entre agències reguladores i promoure l'estabilitat al sistema financer global. Se li va atribuir al fòrum el desenvolupament i codificació de dotze estàndards internacionals i la implementació dels mateixos.[23][29] L'acord Basilea II es va establir el 2004 i novament emfatitzava els requisits de capital com un resguard contra el risc sistèmic així com la necessitat de consistència global en regulacions bancàries perquè no existissin bancs operant internacionalment que es trobessin en desavantatge competitiu. Era motivat pel que era vist com a deficiències del primer acord com una pobra divulgació del perfil de risc dels bancs i supervisió per cossos regulatoris. Els membres ho van implementar lentament, els majors esforços de la Unió Europea i Estats Units van prendre lloc fins al 2007 i 2008.[12][13][23] El 2010, el Comitè Basilea va revisar els requisits de capital en un conjunt de millores al Basilea II conegut com a Basilea III, el qual es va centrar en una requisit d'una raó de palanquejament prohibint palanquejaments excessius per part dels bancs. A més d'una raó d'enfortiment, Basilea III va modificar les fórmules utilitzades per mesurar el risc i calcular els límits de capital necessaris per mitigar el risc dels bancs, i va concloure que el límit de capital ha de ser establert al 7% del valor dels actius ponderats basant-se en el risc dels bancs.[17][41]

Naixement de les Unió Econòmica i Monetària de la Unió Europea 1992

Al febrer de 1992, els països de la Unió Europea van signar el Tractat de Maastricht el qual destacava un pla de tres etapes per accelerar el progrés cap a una Unió Econòmica i Monetària (UEM). La primera etapa estava centrada a liberalitzar la mobilitat de capital i alinear les polítiques macroeconòmiques entre els països. La segona etapa va establir l'Institut Monetari Europeu el qual va ser finalment dissolt al mateix temps de l'establiment el 1998 del Banc Central Europeu (BCE) i el Sistema Europeu de Bancs Centrals. Un factor clau per al Tractat Maastricht era destacar el criteri de convergència que els membres de la UE haurien de satisfer abans que se'ls permetés procedir. La tercera i última etapa va introduir una divisa comuna per a circulació coneguda com l'euro, adoptada per onze dels llavors quinze membres de la Unió Europea al gener de 1999. En fer això, ells abandonaven la seva sobirania en termes de política monetària. Aquests països van continuar circulant les monedes de curs legal, intercanviables per euros a taxes fixes, fins al 2002, quan el BCE va començar a emetre monedes i paper moneda oficial de l'euro. Fins al 2011 la UEM comprenia de 17 nacions que havien emès l'euro i 11 estats no-euro.[13][17][20][36]

Crisi financera global

Després de la turbulència de mercat de les crisis financeres dels anys 90s i els atemptats de l'11 de setembre als Estats Units el 2001, la integració financera es va intensificar entre les nacions desenvolupades i els mercats emergents, amb un creixement substancial en els fluxos de capital entre els bancs i el comerç de derivats financers i productes financers estructurats. Els fluxos internacionals de capital a nivell mundial es van créixer de $3 trilions a $11 trilions de dòlars nord-americans del 2002 al 2007, principalment en forma d'instruments a curt termini del mercat de diners. Estats Units va experimentar creixement en grandària i complexitat de les firmes compromeses en un ampli rang de serveis a través de les fronteres en l'aixecament de l'Acta Gramm-Leach-Bliley la qual suprimia l'Acta Glass Stegall de 1933, donant fi a les limitacions de les activitats dinversió dels bancs comercials. Les nacions industrialitzades van començar a dependre més de capital financer per finançar oportunitats d'inversió domèstica i van resultar en fluxos de capital sense precedents a economies avançades per part de països en desenvolupament, com es reflecteix en els desequilibris mundials, els quals van créixer el 6% del producte brut mundial. en 2007 de 3% en 2001.[17][23]

La crisi financera global precipitada el 2007 i el 2008 va compartir alguns dels trets clau exhibits per l'onada de crisis financeres dels anys 90, incloent entrades de capital accelerades, marcs reguladors febles, polítiques monetàries llaces, comportament gregari durant les bombolles d'inversió. col · lapse en el preu d'actius i continu despalanquejament. Els problemes sistèmics es van originar als Estats Units i altres nacions avançades.[23] De manera similar a la Crisi d'Àsia de 1997, la crisi global va comportar vastos préstecs per banks emprenent inversions improductives de béns arrels així com estàndards febles de govern corporatiu entre intermediaris financers. Particularment als Estats Units, la crisi es va caracteritzar per una creixent titulització d'actius de mora, grans dèficits fiscals i un finançament excessiu en el sector habitatge.[17][32]

Mentre que la bombolla immobiliària als EU va desencadenar la crisi financera, la bombolla va ser finançada per capital estranger provinent de diversos països. Com que els seus efectes contagiosos van començar a infectar altres nacions, la crisi es va convertir en un precursor de la recessió econòmica global ara coneguda com la Gran Recessió. En l'aixecament de la crisi, el volum total del comerç mundial en béns i serveis va caure 10% del 2008 al 2009 i no es va recuperar fins al 2011, amb una concentració creixent als països de mercats emergents. La crisi financera global va demostrar els efectes negatius de la integració financera mundial, fent èmfasi en com i si alguns països s'haurien de desvincular a si mateixos del sistema.[42][43] :3

Crisi de la Zona Euro

El 2009, govern a Grècia recentment elegit va revelar la falsificació de la informació del seu pressupost nacional, i que el dèficit fiscal per a l'any era de 12.7% del PIB en comparació del 3.7% establert per l'administració prèvia. Aquestes notícies van alertar els mercats al fet que el dèficit de Grècia excediria el màxim de la Zona Euro de 3% assenyalat pel Pacte d'Estabilitat i Creixement de la Unió Econòmica i Monetària. Els inversors preocupats sobre un incompliment sobirà ràpidament van vendre bons grecs. Atesa la decisió prèvia de Grècia d'adoptar l'euro com a moneda, ja no tenia autonomia de política monetària i no podia intervenir per depreciar una moneda nacional per absorbir l'impacte i impulsar l'eficiència, i era la solució tradicional a fuites de capital sobtades. Aquesta crisi va demostrar ser contagiosa quan es va expandir a Portugal, Itàlia i Espanya (juntament amb Grècia se'ls anomenava col·lectivament PIGS). Les agències qualificadores van degradar els instruments de deute d'aquests països el 2010, els quals posteriorment van incrementar la sumptuositat de refinançament o repagament dels seus deutes nacionals. La crisi va continuar expandint-se i aviat va créixer fins a convertir-se en un deute sobirà Europeu que amenaçava la recuperació econòmica en despertar de la Gran Recessió. En conjunt amb l'FMI, els membres de la Unió Europea van recopilar un rescat financer de 750 bilions d'euros per a Grècia i per altres nacions afectades. Addicionalment, la BCE es va comprometre a adquirir bons de les nacions afectades de la zona de l'euro en un esforç per mitigar el risc d'un pànic al sistema bancari. La crisi és coneguda pels economistes com un senyal de profunda integració financera a Europa, contrastat amb la manca d'integració fiscal i unificació política necessària per prevenir o respondre efectivament a les crisis. El ministre Federal de Finances alemany Wolfgang Schäuble va sol·licitar l'expulsió certs països de la zona de l'euro. El que ara es coneix com a crisi de la Zona Euro, ha estat present des del 2009 i recentment ha començat a incloure la Crisi financera de Xipre 2012-2013.[17][44]

Implicacions del capital globalitzat

Balança de pagaments

Els comptes de la balança de pagament resumeixen els pagaments realitzats o rebuts de països estrangers. Els rebuts són considerats transaccions de crèdit mentre que els pagaments són considerats transaccions de dèbit. La balança de pagaments en una funció de tres components: transaccions que involucren importació o exportació de béns i serveis del compte corrent, transaccions que involucren adquisició o venda d'actius financers del compte financer, i transaccions que involucren transaccions no convencionals de riquesa de el compte de capital.[44] El compte corrent resumeix tres variables: el balanç comercial, el factor net d'ingrés de l'exterior i les transferències netes unilaterals. El compte financer resumeix el valor de les exportacions contra importacions d'actius i el compte de capital resumeix el valor de la transferència d'actius rebuts nets de transferències realitzades. El compte de capital també inclou el compte de la reserva oficial, que resumeix les adquisicions i vendes de divisa domèstica per part dels bancs centrals, tipus de canvi, or, i Drets Especials de gir amb propòsits de mantenir o utilitzar les reserves bancàries.[17][45][46]

Com que la balança de pagaments suma zero, un superàvit al compte corrent indica un dèficit als comptes d'actius i viceversa. Un superàvit en el compte corrent o dèficit indica fins que port un país depèn de capital estranger per finançar-ne el consum i la inversió, i si està vivint més enllà dels seus mitjans. Per exemple, assumint un balanç de zero del compte de capital (per tant, no hi ha transferències d'actius disponibles per finançar), un dèficit de compte corrent d'1 bilió d'euros implica un superàvit al compte financer (o exportacions netes d'actius) d'un milió d'euros. Un exportador net d'actius financers és conegut com a un prestatari, intercanviant futurs pagaments per consum present. A més, una exportació neta d‟actius financers indica un creixement en el deute d‟un país. Des d'aquesta perspectiva, la balança de pagaments vincula l'ingrés d'un país a la despesa indicant el grau al qual els desequilibris del compte corrent estan finançats amb capital domèstic o estranger, cosa que destaca la manera com es forma la riquesa d'un país al llarg del temps.[17] :73[44] :308–313[45] :203Una posició saludable de la balança de pagaments és important per al creixement econòmic. Si els països experimentant creixement en demanda tenen problemes per sostenir una balança de pagaments saludable, la demanda pot disminuir, portant a un inusual excés d'oferta, desànim d'inversió estrangera i exportacions menys atractives, cosa que pot reforçar un cicle negatiu que intensifiqui els desequilibris. de pagaments.[47] :21–22

La riquesa exterior d'un país es mesura pel valor dels seus actius estrangers nets de les obligacions estrangeres. Un superàvit al compte corrent (i un corresponent dèficit al compte financer) indica un increment en la riquesa exterior mentre que un dèficit indica una disminució. A més de les indicacions del compte corrent sobre si un país és un comprador o un venedor net d'actius, els desplaçaments en la riquesa exterior d'un país es veuen influenciats per guanys de capital i pèrdues de capital en inversions estrangeres. Tenir una riquesa exterior positiva significa que un país és un prestador net (o creditor) in l'economia mundial, mentre que una riquesa exterior negativa indica un prestatari net (o deutor).[45]

Risc financer particular

Les nacions i els negocis internacionals s'enfronten a un conjunt de riscos financers particulars de l'activitat d'inversió estrangera. El risc polític és el potencial de pèrdues a partir de la inestabilitat política d'un país o d'altra banda desenvolupaments no favorables, que es manifesten de diferents maneres. El risc de transferència emfatitza les incerteses que envolten el control de capital i la balança de pagaments d¿un país. El risc operacional caracteritza les preocupacions sobre les polítiques reguladores d¿un país i el seu impacte en les activitats empresarials normals. El risc de control neix de les incerteses que envolten la propietat i els drets en l'operació d'inversions estrangeres directes.[17] El risc de crèdit implica que els prestadors hauran de fer front a un absent o desfavorable marc regulador que aconsegueix poca o cap protecció legal d'inversions estrangeres. Per exemple, els governs estrangers podrien comprometre's amb incompliment sobirà o altrament repudiar les seves obligacions de deute als inversors internacionals sense cap conseqüència. Els governs han de decidir si expropiar o nacionalitzar els actius mantinguts per l'estranger o decretar polítiques forçades seguint la decisió d'un inversor d'adquirir actius al país receptor.[45] El risc país comprèn tots dos, risc polític i risc de crèdit, i representa el potencial de desenvolupament anticipat en un país amfitrió per amenaçar-ne la capacitat per al pagament de deute i la repatriació de guanys provinents d'interessos i dividends.[17] [48]

Participants

Actors Econòmics

Cadascuna de les funcions econòmiques centrals, consum, producció i inversió s'han globalitzat enormement en les darreres dècades. Mentre que els consumidors incrementen la importació de béns estrangers o adquireixen béns domèstics produïts amb insums estrangers, les empreses continuen expandint la seva producció internacionalment per satisfer el consum globalitzat creixent en l'economia mundial. La integració financera internacional ha donat als inversors l'oportunitat de diversificar els portafolis d'actius en invertir a l'estranger.[17] Els consumidors, les corporacions multinacionals, i tots dos, tant individus com inversors institucionals (com institucions financeres i bancs) són els actors econòmics clau en el sistema financer global. Els bancs centrals (com el Banc Central Europeu o el Sistema de Reserva Federal d'EU) duen a terme operacions de mercat obertes en els seus esforços per assolir els objectius de la política monetària.[19][21] Les institucions financeres internacionals com les institucions Bretton Woods, bancs multilaterals de desenvolupament i altres institucions financeres de desenvolupament proveeixen finançament d'emergència a països en crisi, proveeixen eines de mitigació de risc per a prospectes d'inversors internacionals i acumulen capital per al desenvolupament financer i les iniciatives de reducció de pobresa.[23] Les organitzacions de comerç com l'Organització Mundial de Comerç, l'Institut de Finances Internacionals i la Federació Mundial d'Intercanvi busquen facilitar les disputes comercials i tractar aspectes econòmics, promoure estàndards i patrocinar investigació i publicacions estadístiques.[49][50][51]

Cossos regulatoris

Els objectius explícits de la regulació financera inclouen la recerca d'estabilitat financera per part dels països, així com salvaguardar els jugadors no sofisticats del mercat d'activitats fraudulentes, mentre que els objectius implícits inclouen oferir un ambient viable i competitiu per als inversors del món.[33] Una sola nació amb govern funcional, regulacions financeres, assegurança de dipòsit, finançament d'emergència a través de finestres de descompte, pràctiques comptables estàndards i procediments legals establerts, pot desenvolupar i créixer un sistema financer domèstic saludable. No obstant això, en el context global, no hi ha una autoritat política central que pugui estendre aquests arranjaments de manera global. En comptes d'això, els governs han cooperat per establir un grup d'institucions i de pràctiques que han evolucionat al llarg del temps i fan referència col·lectivament a l'arquitectura financera internacional.[12][23] En aquesta arquitectura, les autoritats reguladores com els governs nacionals i les organitzacions intergovernamentals tenen la capacitat d'influir els mercats financers internacionals. Els governs nacionals usen els seus ministeris de finances, tresoreries i agències regulatòries per imposar aranzels i controls de capital estranger o utilitzen els seus bancs centrals per dur a terme la intervenció desitjada als mercats oberts.[45]

Hi ha cert grau d'autoregulació en la qual els bancs i altres institucions financeres busquen operar amb guies establertes i publicades per organitzacions multilaterals com el Fons Monetari Internacional, o el Banc Mundial de Desenvolupament (particularment el Comitè Basilea a la Supervisió Bancària i el Comitè al Sistema Financer Global).[52][26] Altres exemples de cossos reguladors són: el panell d'estabilitat financera establert per coordinar informació i activitats entre països desenvolupats; l'Organització Internacional de Comissions de Valors (OICV), la qual coordina la regulació de valors financers; l'Associació Internacional de Supervisors d'Assegurances que promou supervisió consistent de la indústria d'assegurances, el Grup d'Acció Financera Contra el Rentat de Diners, el qual facilita la col·laboració en la lluita contra el rentat de diners i el terrorisme financer; la Junta de Normes Internacionals de Comptabilitat, la qual publica i audita estàndards comptables. Hi ha acords públics i privats per recolzar i guiar els països lluitant amb pagament de deute sobirà, com el Club de París i el Club de Londres.[23][29] Les comissions nacionals de valors i altres reguladors financers independents supervisen les activitats del mercat de divises de les seves indústries.[18] Un exemple d'un regulador supranacional a Europa són l'Autoritat Bancària Europea que identifica riscos sistèmics i debilitats institucionals a més anul·la els reguladors nacionals.[53][54]

Organitzacions de recerca i altres fòrums

Les institucions acadèmiques i de recerca, associacions professionals i grups de reflexió busquen observar, modelar, entendre i publicar recomanacions per millorar la transparència i l'efectivitat del sistema financer global. Per exemple, el no partidista Fòrum Econòmic Mundial facilita l'Agenda de Consell Global al Sistema Financer Global al Sistema Monetari Internacional, el qual reporta els riscos sistèmics i estableix recomanacions de polítiques.[55][56] L´Associació de Mercats Financers Globals facilita la discussió d´assumptes financers globals entre els membres de diverses associacions arreu del món.[57] El Grup dels 30 es va formar el 1978 com a grup privat de consultors, investigadors i representants enfocats a millorar l'entesa de l'economia internacional i les finances globals.[58]

Futur del sistema financer global

L'FMI ha reportat que el sistema financer global està pel camí a una estabilitat financera millorada, però enfronta un grup de reptes transicionals assumits per les vulnerabilitats regionals i els règims polítics. Un desafiament és gestionar la separació dels Estats Units de la seva política monetària flexible. Realitzar aquesta acció de manera elegant i ordenada pot ser difícil perquè els mercats s'ajusten per reflectir les expectatives dels inversors d'un nou règim monetari amb taxes d'interès més altes. Les taxes d'interès es podrien elevar molt bruscament si s'agreugen per un declivi estructural a la liquiditat del mercat a partir de taxes d'interès més altes i més volatilitat, o per despalanquejament en valors a curt termini i al Sistema Bancari Paral·lel (particularment al mercat hipotecari i al Real Estate Investment Trust). Altres bancs centrals estan contemplant maneres de retirar polítiques monetàries no convencionals emprades en anys recents. Tot i això algunes nacions, com el Japó, estan aplicant programes d'estímul a gran escala per combatre les pressions deflacionàries. Les nacions de la Zona Euro van implementar infinitat de reformes enfocades a enfortir la unió monetària i mitigar la tensió als bancs i governs. Algunes nacions europees com Portugal, Itàlia i Espanya continuen tenint problemes amb sectors corporatius fortament palanquejats i mercats financers fragmentats en què els inversors s'enfronten a ineficiència de preus i dificultat per identificar actius de qualitat. Els bancs que operen en aquests entorns podrien necessitar provisions més fortes per suportar els ajustaments de mercat corresponents i absorbir les pèrdues potencials. Les economies de mercats emergents s'enfronten desafiaments a una major estabilitat pel fet que els mercats indiquen haver augmentat la sensibilitat a la relaxació monetària provinent d'inversors externs inundant els mercats domèstics, representant una exposició a potencials fuites de capital ocasionades per un fort palanquejament corporatiu en entorns de crèdit expansionaris.[59]

La crisi financera global i la Gran Recessió van provocar un renovat discurs de l'arquitectura del sistema financer global. Aquests esdeveniments van ocasionar que les persones posessin atenció a la integració financera, les deficiències de la governança global.[60] Des de l'establiment el 1945 d'un sistema monetari formal a nivell internacional amb l'FMI posicionat com a custodi, el món ha travessat diversos canvis polítics i econòmics. Això ha alterat fonamentalment el paradigma en què operen les institucions financeres, incrementant les complexitats dels mandats de l'FMI i el Banc Mundial.[29] La manca d'aferrament a un sistema monetari formal ha creat una anul·lació de límits globals sobre polítiques macroeconòmiques nacionals i un dèficit de governança d'activitats financeres basada en normes.[61] L'economista francès i Director Executiu del Comitè de Reinvenció Bretton Woods del Fòrum Econòmic Mundial, Marc Uzan, ha assenyalat que algunes propostes radicals com "un banc central global o una autoritat financera global" han estat considerades impràctiques, conduint a una consideració d'esforços a mitjà termini per millorar la transparència i la divulgació, enfortir els entorns dels mercats emergents, enfortir entorns reguladors en nacions avançades, i millorar la moderació del compte de capital i la selecció del règim de tipus de canvi en mercats emergents. També ha fet una crida a l'increment de participació del sector privat en la gestió de crisis financeres i l'augment de recursos de les institucions multilaterals.[29]

L'avaluació del Consell de Relacions Exteriors sobre les finances globals estableixen que excessives institucions amb superposició de directius i marges d'autoritat limitats, associats amb la dificultat d'alinear els interessos nacionals amb les reformes internacionals, són les dues debilitats clau que inhibeixen la reformació financera global. Les nacions actualment no gaudeixen d'una estructura comprensiva per a la coordinació de polítiques macroeconòmiques, i desequilibris de l'estalvi global han abundat abans i després de la crisi financera al grau que l'estatus dels Estats Units com a administrador de la divisa de reserva mundial va ser posada en dubte. Els esforços post-crisi per buscar polítiques macroeconòmiques enfocades a estabilitzar els mercats de divises encara s'han d'institucionalitzar. La manca de consens internacional com és la millor manera de monitorar i governar les activitats de banca i inversió amenaça l'habilitat mundial per prevenir futures crisis financeres globals. La lenta i algunes vegades endarrerida implementació de regulacions bancàries que vagin d'acord amb el criteri del Basilea III significa que la majoria dels estàndards no tindran efecte fins al 2019 i representen una contínua exposició de les finances globals a riscos sistèmics no regulats. Tot i el Basilea III i altres esforços per part del G20 per enfortir la capacitat del Panell d'Estabilitat Financera per facilitar la cooperació i estabilitzar canvis reguladors, la regulació existeix predominantment als nivells nacionals i regionals.[62]

L'execonomista en cap del Banc Mundial i expresident del Consell d'Assessors Econòmics Joseph E. Stiglitz es va referir a finals dels 90 a un consens en creixement que alguna cosa està malament amb un sistema tenint la capacitat per imposar alts costos en un gran nombre de persones que difícilment són tan sols participants als mercats financers internacionals, ni especulant en inversions internacionals ni demanant prestat en monedes estrangeres. L'argumenta que les crisis estrangeres tenen fortes repercussions a nivell mundial, en part degut al fenomen de risc moral, particularment quan firmes multinacionals inverteixen deliberadament en bons governamentals d'alt risc en anticipació d'un rescat nacional o internacional. Tot i que les crisis poden ser superades per finançament d'emergència, utilitzar rescats col·loca una forta càrrega en els contribuents vivint als països afligits, i els alts costos fan malbé els estàndards de vida. Stieglitz ha recomanat trobar maneres d'estabilitzar els fluxos internacionals de curt termini sense afectar adversament la inversió estrangera directa a llarg termini la qual usualment comporta nou difusió de coneixement i avenços tecnològics a les economies.[63]

L'economista americà i expresident de la Reserva Federal Paul Volcker ha establert que la manca de consens internacional en aspectes clau amenaça la reforma del sistema financer global. L'estableix que possiblement l'aspecte més important és un apropament unificat a abordar les falles d'institucions financeres sistemàticament importants, notant que els contribuents i les autoritats de governança s'han desil·lusionat amb deplorables ingressos de fiscals per rescatar els creditors per aturar el contagi i mitigar el desastre econòmic. Volcker ha expressat un acord de potencials mesures coordinades: majors polítiques de vigilància per part del Fons Monetari Internacional i el compromís per part de les nacions per adoptar millors pràctiques, la consulta obligatòria de part de cossos multilaterals conduint a recomanacions polítiques més directes, controls més estrictes de qualificació per a finançament d'emergència (com els oferts per l'FMI o els bancs centrals), han millorat estructures incentives amb penalitzacions financeres.[64]

El governador del Banc d'Anglaterra i exgovernador del Banc del Canadà Mark Carney ha descrit dos acostaments a la reforma financera global: blindar les institucions financeres d'efectes econòmics cíclics enfortint els bancs individualment, i defensant els cicles econòmics dels bancs millorant la resiliència sistèmica. Enfortir les institucions financeres exigeix requeriments de capital més forts i provisions de liquiditat, així com un millor mesurament i gestió de riscos. El G-20 va estar d'acord amb els nous estàndards presentats pel Comitè Basilea sobre Supervisió Bancària a la seva cimera del 2009 a Pittsburgh, Pennsilvània. Els estàndards incloïen objectius de raons de palanquejament establerts per Basilea II. Millorar la resiliència del sistema financer global requereix proteccions que permetin al sistema suportar falles institucionals i de mercat. Carney argumenta que els legisladors han convergit en la postura que les institucions han de suportar la càrrega de pèrdues financeres durant futures crisis financeres, i aquestes ocurrències haurien d'estar ben definides i planejades prèviament. El suggereix que altres reguladors nacionals segueixen el Canadà a establir procediments d'intervenció per etapes que requereixen que els bancs es comprometin al que el va anomenar "testament vital" que detallaria plans per a una fallida bancària disciplinada.[65]

En el seu congrés del 2010 a Seoul, Corea del Sud, el G-20 va avalar col·lectivament una nova adequació dels estàndards de recol·lecció de capital i liquiditat per als bancs, recomanats pel Basilea III. Andreas Dombret del Panell Ejective del Deutsche Bundesbank ha assenyalat una dificultar identificar les institucions que constitueixen importància systemic per mitjà de la seva grandària, complexitat i grau d'interconnectivitat en el sistema financer global, i que s'han de fer esforços per identificar un grup de 25 o 30 institucions sistèmiques globalment indisputables El va suggerir que es mantinguin a estàndards més alts que aquells proposats pel Basilea III, i que malgrat les inevitables fallides bancàries, aquestes fallides no han d'enfonsar els sistemes financers en què participen. Dombret ha promogut una reforma regulatòria que vagi més enllà de les regulacions bancàries i ha argumentat en favor d'una transparència més gran a través de divulgació pública i una regulació més gran del sistema bancari paral·lel.[66]

El president del Federal Reserve Bank of New York i vicepresident del Federal Open Market Committee William C. Dudley ha argumentat que un sistema financer global regulat en una àmplia base global és inassolible per donar suport a una economia mundial amb firmes financeres globals. El 2011, ell va promoure cinc patrons per millorar la seguretat del sistema financer global: un requeriment especial de capital per a les institucions considerades sistemàticament importants; un camp de joc que dessalti l'explotació d'ambients reguladors desiguals i polítiques d'empobrir el veí que serveixen les "circumscripcions nacionals al cost de l'estabilitat financera global"; cooperació superior entre règims regulatoris regionals i nacionals amb protocols més amplis per compartir informació com a registres de derivats del mercat extrabusàtil ; una delimitació millorada de "les responsabilitats del país d'origen vers el país amfitrió" quan els bancs es troben en problemes; i procediments ben definits per gestionar solucions d'emergència de liquiditat a través límits incloent-hi els en què les parts són responsables del risc, termes i finançar aquestes mesures.[67]

Referències

Lectures addicionals

- ; Patomäki; James Globalization and Economy, Vol. 2: Global Finance and the New Global Economy. Londres: Sage Publications, 2007.

- ; Rogoff; Reinhart This time is different: Eight centuries of financial folly. Princeton University Press, 2009. ISBN 978-0-691-15264-6.