Taux de rentabilité interne

Le taux de rentabilité interne (TRI) est un taux d'actualisation qui annule la valeur actuelle nette d'une série de flux financiers (en général relatifs à un projet avec un investissement initial suivi de flux de trésorerie positifs).

Enjeux du taux de rentabilité interne

Le TRI est un outil de décision à l'investissement. Un projet d'investissement ne sera généralement retenu que si son TRI prévisible est suffisamment supérieur au taux d'intérêt bancaire, pour tenir compte notamment de la prime de risque propre au type de projet. Dans une entreprise, on compare le TRI au CMPC (WACC en anglais) pour savoir si la rentabilité du projet est de nature à créer de la valeur pour l'entreprise.

En effet, mathématiquement, si le TRI est supérieur au taux d'actualisation du capital (voir aussi cout moyen pondéré du capital d'une entreprise et/ou coût du capital), la valeur actuelle nette du projet est positive (c'est-à-dire que le projet est rentable).

Les avantages de cette méthode sont qu’elle a rapport aux flux monétaires et qu’elle tient compte de la valeur temporelle de l’argent; toutefois, son application est plutôt complexe et fastidieuse. En outre, cette méthode renferme une hypothèse sur le taux de réinvestissement qui peut amener à faire de mauvais choix d'investissement, comme expliqué ci-dessous.

Calcul

Avec :

montant du p-ième flux de trésorerie,

- p le numéro du

encaissé,

- N le nombre de FT (hors investissement),

- I investissement initial (à la date 0),

- et TRI le taux de rentabilité interne recherché.

Mathématiquement, cette fonction peut s'annuler pour différents TRI. Cela veut dire que plusieurs valeurs du TRI peuvent être bonnes pour une même série. Pour connaître tous les TRI qui peuvent annuler la fonction, il faut utiliser un logiciel comme Mathematica. Microsoft Excel peut être utilisé aussi mais donne un seul taux, soit celui qui est le plus proche de la valeur mentionnée comme référence ou de la valeur par défaut de la valeur de référence quand aucune n'est donnée. Pour avoir un seul TRI il faut utiliser la fonction TRIM (taux de rendement interne modifié) d'Excel.

Utilisation

Danger d'utilisation et idées reçues

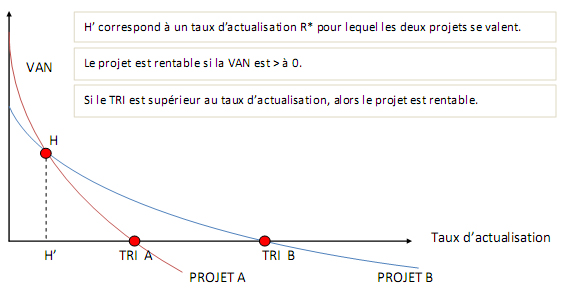

Le TRI est souvent reconnu comme un critère de sélection économique entre projets : si on doit choisir entre plusieurs projets, définis par des investissements et des cash flows (ou flux de trésorerie) connus dans le temps, on pense souvent que l'on doit choisir le projet qui a le TRI le plus élevé. Cependant, ceci n'est pas vraiment justifié, et peut être faux comme le montre l'exemple ci-dessous. Retenons que la VAN est le critère de référence pour comparer des projets, et que le TRI n'est pas un critère pertinent de choix de projet ; il permet juste de savoir si les projets sont rentables (comparaison entre le TRI de chaque projet et du taux d'actualisation du capital).

Ainsi, examinons le cas d'une entreprise qui peut choisir entre deux projets différents, nécessitant un investissement d'un même montant. Considérons que son taux d'actualisation est de 10 %.

| Projet A | Projet B | |

|---|---|---|

| Investissement en année 1 | 20 | 20 |

| Recettes en année 2 | 0 | 20 |

| Recettes en année 3 | 30 | 6 |

L'analyse de ces deux projets donne :

| Projet A | Projet B | |

|---|---|---|

| TRI | 22 % | 24 % |

| VAN avec taux d'actualisation à 10 % | 4,8 | 3,1 |

L'utilisation indue du TRI (choix du projet B qui a le TRI le plus élevé) implique donc un revenu actualisé de 3,1, c'est-à-dire bien moins que ce que rapporte le projet A (VAN de 4,8). Ceci est dû à un profil différent de la courbe de la VAN en fonction du taux d'actualisation utilisé : les courbes se croisent.

Le TRI donne une information sur le taux de rentabilité de l'investissement, mais il ne prend pas en compte certains paramètres et cela fait que dans certains cas un projet avec TRI plus petit est parfois préférable à autre projet qui a un TRI plus grand. Ainsi, si un investissement a un TRI de 20 % avec retour sur investissement 10 ans après (c'est-à-dire un investissement de 1 au début de l'année 1 et un revenu de 6,19 à la fin de l'année 10), certains investisseurs trouveront que ce rendement est préférable à un investissement ayant un TRI de 25 %, mais avec un retour sur investissement l'année suivante (c'est-à-dire un investissement de 1 au début de l'année 1 et un revenu de 1,25 en fin d'année). En effet, dans le premier cas l'argent donne un rendement sur 10 années, alors que dans le second cas l'argent placé donne un rendement sur une seule année : il faut donc encore replacer cet argent durant les 9 années suivantes, et il n'est pas dit que les projets qui seront choisis pour ces 9 années auront une performance qui permettra à la fin un TRI moyen supérieur à 20 %. Toutefois, ce type de choix est lié à la stratégie de placement choisie par l'investisseur, et ne s'impose pas en soi.

En conclusion, l'utilisation du TRI peut influencer de façon très différente le choix des investissements, puisque cela suppose implicitement que le montant des rentrées nettes de fonds sur toute la durée du projet puisse être réinvesti à ce même taux de rendement interne. L'avantage du TRI est qu'il s'agit d'un indicateur intrinsèque d'un projet, au contraire de la VAN dont le calcul dépend d'un taux d'actualisation.

TRI Projet

Le TRI Projet permet d'évaluer le taux de rentabilité interne d'un projet, en ne tenant pas compte des sources de financement.

Il permet d'évaluer l'intérêt d'un projet pour l'entreprise, non pour ses actionnaires.

On le calcule en prenant d'une part, le coût global de l'investissement à l'origine, et d'autre part, la somme des flux de trésorerie actualisés (Résultat Net après impôts + Dotation aux Amortissements), ainsi que la valeur résiduelle de l'investissement. La VAN qu'il s'agit d'annuler est la suivante :

Avec :

- CFflux de trésorerie est l'EBE corrigé de la variation du BFR d'exploitation et de l'impôt sur les sociétés,

- t le taux d'actualisation ou le coût moyen pondéré du capital,

- p le numéro de l'annuité,

- N le nombre total d'annuités,

- I le capital investi,

- VR la valeur résiduelle (cette valeur est un flux de trésorerie qui pourrait être inclus dans la variable CF).

TRI fonds propres ou TRI actionnaires

Le TRI fonds propres ou TRI actionnaires permet d'évaluer le taux de rentabilité interne des capitaux investis par les actionnaires dans un projet. Il intervient avant imposition des personnes physiques sur le revenu.

Il permet d'évaluer l'intérêt d'un projet pour les apporteurs de fonds propres. On le calcule en prenant :d'une part, les apports en fonds propres et en comptes courantsd'autre part, les dividendes versés, la rémunération des comptes courants et les remboursements de comptes courants.

L'ensemble des valeurs doit être actualisé. Les boni de liquidation peuvent également être pris en compte dans son calcul. Il s'agit de la trésorerie disponible à l'issue de la période d'investissement, qui peut être reversée aux actionnaires, dans le cadre d'une cessation d'activité de l'entreprise.Le montant du capital est d'abord retranché de la trésorerie disponible. Le montant restant de trésorerie est ensuite soumis à l'impôt sur les sociétés. Le solde peut alors être affecté aux actionnaires.

La VAN qu'il s'agit d'annuler est alors la suivante :

Avec :

- D sont les dividendes versés et les remboursements de comptes courants corrigés des apports en comptes courants,

- t le taux d'actualisation ou le coût moyen pondéré du capital,

- p le numéro de l'annuité,

- N le nombre total d'annuités,

- I les fonds propres apportés à l'origine,

- BL les boni de liquidation (cette valeur est un flux de trésorerie qui pourrait être incluse dans la variable D).

Le TRI fonds propres est généralement supérieur au TRI projet, conséquence de l'effet de levier financier (dans la mesure où le taux du crédit est inférieur au taux de rentabilité du projet).

À noter que le TRI fonds propres n'a pas d'intérêt dans les cas suivants :dans le cadre d'un investissement porté à 100 % par l'endettement.dans le cadre d'un investissement porté à 100 % par des fonds propres (dans ce cas, il correspond au TRI projet).

Indicateur dérivé

Toutefois, la méthode du taux de rendement interne modifié (TRIM, aussi appelé taux de rendement Baldwin) permet au décideur d’opter intuitivement pour le TRI tout en définissant directement le taux de réinvestissement approprié. Pour déterminer le TRIM, on calcule la valeur capitalisée de toutes les rentrées de fonds. Ensuite, on actualise toutes les sorties de fonds, au taux de rendement requis. Le TRIM est le taux d’actualisation pour lequel la valeur actuelle des sorties de fonds est égale à la valeur actuelle de la valeur finale du projet.

Si VCCF est la valeur capitalisée, au taux de placement, des rentrées nettes de fond (cash flow) à la fin de la période N et que IO est l'investissement initial, la formule utilisée pour la fonction TRIM est la suivante :