Crisis del euru

La crisis del euru, tamién llamada crisis de la zona euru, foi una crisis qu'afectó a los países de la zona euro.[3] Tien aspeutos d'una crisis de la delda soberana, del sistema bancariu y del sistema económicu polo xeneral.

La crisis fixo difícil o imposible a dellos países na zona euro refinanciar la so delda pública ensin l'asistencia de terceros.[4] Dende finales de 2007, el mieu a una crisis de delda soberana empezó a crecer ente los inversores de resultes del aumentu de los niveles de delda privada y pública en tol mundu, de la que se producía una fola de degradaciones na calificación creiticia de la delda gubernamental ente distintes estaos europeos. Les causes de la crisis yeren distintes según el país. En munchos d'ellos, la delda privada surdida de resultes d'una burbuya nel preciu de los activos inmobiliarios foi tresferida escontra la delda soberana, y ello de resultes del rescate públicu de los bancos quebraos y de les midíes de respuesta de los gobiernos a la debilidá económica post burbuya. La estructura de eurozona como una unión monetaria (esto ye, una unión cambiaria) ensin unión fiscal (esto ye, ensin regles fiscales nin sobre les pensiones) contribuyó a la crisis y tuvo un fuerte impacto sobre la capacidá de los líderes europeos pa reaccionar.[5][6] Los bancos europeos tienen na so propiedá cantidaes considerables de delda soberana, de cuenta que la esmolición sobre la solvencia de los sistemes bancarios europeos o sobre la solvencia de la delda soberana refuércense negativamente.[7]

Les esmoliciones intensificar a principios de 2010 y darréu,[8][9] conduciendo a los ministros de finances europeos el 9 de mayu de 2010 a aprobar un paquete de rescate de 750 000 millones d'euros empobináu a asegurar la estabilidá financiera n'Europa por aciu la creación d'un Fondu Européu d'Estabilidá Financiera (FEEF).[10] N'ochobre de 2011 y febreru de 2012, los líderes de la eurozona alcordaron más midíes diseñaes pa prevenir el colapsu de la economía de los sos miembros. Estes incluyeron un alcuerdu pol que los bancos aceptaben una quita del 53.5% de la delda griega debida a acreedores privaos,[11] l'aumentu del FEEF hasta un importe superior a mil millones d'euros, y el requerimientu a los bancos europeos d'algamar un 9% de capitalización.[12] Pa restaurar l'enfotu n'Europa, los líderes de la XE tamién alcordaron crear un Pactu Fiscal Européu incluyendo'l compromisu de cada país participante n'introducir una regla d'oru presupuestario nes sos constituciones.[13][14] Los políticos europeos tamién propunxeron una mayor integración na xestión bancaria europea desenvolviendo un seguru de depósitos, una supervisión bancario y midir de recapitalización a escala continental.[15] El Bancu Central Européu tomó midíes pa caltener los fluxos de dineru ente bancos europeos baxando los tipos d'interés y aproviendo a los bancos más débiles con préstamos baratos por un importe d'hasta mil millones d'euros.

Anque la delda soberana aumentó sustancialmente solo en dellos países europeos, instalóse la perceición de que'l problema yera compartíu pela zona nel so conxuntu,[16] lo que condució a la especulación constante sobre la posibilidá de que la zona euru quebrárase. Sicasí, escontra mediaos de payares de 2011, el Euru intercambiar por un preciu inclusive cimeru al del bloque de principales socios comerciales de la XE qu'antes de la crisis,[17][18] antes de perder daqué de terrén como mientres los meses siguientes.[19][20] Los trés países más afeutaos, Grecia, Irlanda y Portugal (los trés primeros en riquir un rescate), colectivamente sumaben el 6% del Productu Interior Brutu(PIB) de la eurozona.[21] En xunu de 2012, tamién España convertir n'oxetu d'esmolición,[22] cuando l'aumentu de los tipos d'interés empezó a afectar la so capacidá d'aportar a los mercaos de capitales, conduciendo a un rescate de los sos bancos y a otres midíes.[23] En marzu de 2013 alcordóse tamién un rescate pa Xipre, de 10.000 millones d'euros.[24]

Pa responder a los problemes de fondu y a los desequilibrios económicos la mayor parte de los países de la XE alcordaron adoptar el Pactu del Euru, consistente nuna serie de reformes polítiques empobinaes a ameyorar la solidez fiscal y la competitividá de les sos miembros. Este forzó a los países más pequeños a llevar a cabu más midíes d'austeridá p'amenorgar los déficit y los niveles de delda nacionales. Esti tipu de polítiques non keynesianas fueron criticaes por numberosos economistes, que demandaron una nueva estratexa de crecedera basada nel aumentu de la inversión pública, financiada por tases que dexaren la crecedera sobre la propiedá, la tierra y les instituciones financieressobremanera una nueva tasa sobre les transaiciones financieres europea. Los líderes de la XE alcordaron aumentar moderadamente los fondos del Bancu Européu d'Inversiones pa llanzar proyeutos d'infraestructura y amontar los préstamos al sector priváu. Amás, solicitar a les economíes más débiles de la XE que restauraren la competitividá por aciu la devaluación interna, esto ye, amenorgando los sos costos de producción.[26] Espérase qu'estes midíes amenorguen los desequilibrios de cuenta corriente ente los miembros de la eurozona y progresivamente lleven a la fin de la crisis.

La crisis tuvo un gran impautu na política de la XE, provocando cambeos políticos en 8 países de los 17 que formen la eurozona, conduciendo a cambeos de gobiernu en Grecia, Irlanda, España, Eslovenia, Eslovaquia y Holanda.

La crisis del euru convirtióse tamién nuna grave crisis social nos países más afeutaos, con niveles de paru algamando'l 26,9 % n'España en mayu de 2013 y el 26,8% en Grecia en marzu.[27]

Causes

La crisis del euru soberana europea surde de resultes d'una combinación de factores complexos. Ente ellos tán la globalización de les finances, les fáciles condiciones p'aportar al creitu ente 2002 y 2008 qu'incentivaron práutiques de préstamu d'altu riesgu, la crisis económica de 2008-2012, los desequilibrios nel comerciu internacional, la esistencia de distintes burbuyes nel sector inmobiliariu que mientres la crisis fueron pinchaes, la recesión global de 2008–2012, la política fiscal escoyida en rellación a los ingresos y gastos gubernamentales, y l'acercamientu dau a la xestión del rescate d'entidaes bancaries y tenedores privaos d'obligaciones polos xestores públicos, asumiendo les deldes privaes y socializando les perdes.[28][29]

Una esplicación de les causes de la crisis empieza col significativu aumentu del aforru disponible mientres el periodu que va dende l'añu 2000 hasta 2008, cuando l'importe de tolos activos en circulación nel mundu aumentaron dende alredor de 36 billones de dólares hasta 70 billones en 2007. Esta "Xigantesca Reserva de Dineru" (n'inglés, "Giant Pool of Money"), aumentó gracies a la entrada nos mercaos de capitales globales de naciones en desenvolvimientu d'alta crecedera. Distintos inversores a la busca de mayores rendimientos que los ufiertaos polos Bonos de l'Ayalga d'EEXX buscaben alternatives globalmente.[30]

La tentación ufiertada por tal cantidá d'aforru rápido disponible superó los mecanismos de control regulatorios y políticos país tres países, a midida que los emprestadores y prestatarios faíen usu d'esos fondos, xenerando asina una burbuya económica tres otra en tol mundu. A midida que estes burbuyes fueron pinchando, faciendo que'l preciu de los activos (como por casu propiedaes inmobiliaries) foi cayendo, les deldes debíes a los inversores globales que financiaren eses burbuyes caltuvieron los sos precios máximos, xenerando entós cuestiones alrodiu de la solvencia de los gobiernos y de los sos sistemes bancarios.[29]

La manera en cada país européu participó nesta crisis tomando dineru emprestao ya invirtiéndolo varia. Por casu, los bancos d'Irlanda emprestaron dineru a promotores inmobiliarios, xenerando una burbuya inmobiliaria xigantesca. Cuando la burbuya pinchó, el Gobiernu d'Irlanda y los sos contribuyentes asumieron les deldes privaes. En Grecia, el Gobiernu aumentó'l so compromisu colos sos funcionarios na forma d'arrogantes beneficios salariales y de xubilación, doblar los primeres en términos reales nel plazu de diez años.[5] El sistema bancariu d'Islandia creció de manera xigantesca, xenerando deldes con inversores globales por importe de delles vegaes la so PIB.[29][31]

La interconectividad del sistema financieru global fai que si un país quebra na so delda soberana o entra en recesión poniendo parte de la delda privada esterna en riesgu, el sistema bancariu de los países acreedores enfrentar a perdes. Por casu, n'ochobre de 2011, los emprestadores italianos debíen a bancos franceses 366.000 millones netos de dólares. Si Italia fuera incapaz de financiase, el sistema financieru de Francia y la so economía veríense sometíos a una intensa presión, lo qu'al empar afectaría a los acreedores de Francia, y asina consecutivamente. A esti fenómenu conózse-y como andada financiera.[7][32] Otru factor que contribuyó a la interconexón ye'l conceutu de proteición de la delda. Les instituciones roblaron contratos llamaos permutes d'incumplimientu creiticiu (n'inglés, Credit Default Swap, d'ende'l so popular acrónimu CDS) qu'obliguen al pagu en casu de qu'un determináu preséu de delda ente en quiebra, incluyíos los bonos emitíos polos gobiernos. Pero, dende'l momentu que dellos CDS pueden adquirise sobre'l mesmu activu, nun ta clara la esposición que cada sistema bancariu nacional tien anguaño a los CDS.[33]

Grecia escondió la so creciente delda y engañó a los funcionarios de la XE gracies a l'ayuda de derivaos financieros diseñaos polos principales bancos d'inversión.[34][35][36][37][38][39]Anque delles instituciones financieres claramente beneficiáronse de la creciente delda griega nel curtiu plazu,[34] esto dio empiezu a una crisis económica de llargu percorríu.

Aumentu de los niveles d'endeldamientu de los llares y gobiernos

En 1992, los miembros de la Xunión Europea roblaron el Tratáu de Maastricht, sol cual comprometiéronse a llindar el so déficit públicu y los sos niveles de delda. Sicasí, un númberu de países miembros de la XE, ente los que tán Grecia ya Italia, fueron capaces de resalvar estes regles y d'amazcarar los sos niveles de déficit y delda gracies a l'usu de complexos preseos financierossobremanera derivaos de creitu y de divisa.[40][41] Estes estructures fueron diseñaes por importantes banco d'inversión estauxunidenses, quien recibieron importantes comisiones polos sos servicios y quien se fixeron cargu de cantidaes bien amenorgaes de riesgu de creitu elles mesmes gracies a la proteición llegal especial que les contrapartes de los derivaos ufiertáben-yos.[40]

Sía que non, los elevaos niveles de delda pública nun pueden esplicar por sigo solos la crisis. Según The Economist Intelligence Unit, la posición del área euru nun paecía "peor en dellos aspeutos, sinón más bien meyor, que la d'Estaos Xuníos o'l Reinu Xuníu". El déficit fiscal del área como un tou ye enforma menor y el ratio de delda pública sobre'l PIB yera en 2010 del 86%, aproximao'l mesmu nivel qu'Estaos Xuníos. Amás, l'endeldamientu priváu na eurozona yera significativamente menor que'l de les altamente empeñaes economíes anglosaxones.[42]

Desequilibrios nel comerciu internacional

Dellos analistes como Martin Wolf afirmaron que la causa raigañu de la crisis hai que buscala nos desequilibrios na balanza de pagos. Señala que nel periodu que llevó hasta la crisis, dende 1999 hasta 2007, Alemaña tenía niveles de delda y déficit públicos relativos al so PIB peores que los de dalgunos de los países más afeutaos pola crisis como España ya Irlanda. Coles mesmes, mientres esi periodu los países más afeutaos (Portugal, Irlanda, Italia y España) caltuvieron posiciones del so balance de pagos enforma peores que la d'Alemaña.[43][44] Ente que los superávit comerciales d'Alemaña aumentaron como proporción del PIB a partir de 1999, los déficits d'Italia, Francia y España nun fixeron sinón empiorar.

Paul Krugman escribió en 2009 qu'un déficit comercial, por definición, rique una entrada de capital equivalente pa financialo, lo que puede emburriar escontra baxu los tipos d'interés aguiyando la creación de burbuyes: "mientres un tiempu, l'ábanu de capital creó la ilusión de riqueza nesos países, de la mesma forma que lo fixo pa los propietarios de viviendes n'Estaos Xuníos: los precios de los activos xubíen, les divises yeren fuertes, y tou paecía correutu. Pero les burbuyes siempres se pinchen antes o dempués, y el milagru económicu d'ayeri convirtióse nel casu desesperáu de güei, naciones que los sos activos hanse evaporado pero que les sos deldes caltener de manera bien real".[45]

Un déficit comercial tamién puede vese afeutáu por cambeos nos costos llaborales relativos, que fixeron a les naciones del sur menos competitives y amontaron los sos desequilibrios. Dende 2001, los costos llaborales unitarios d'Italia crecieron el 32% en comparanza con Alemaña.[46][47] Los costos llaborales unitarios de Grecia crecieron muncho más rápido que n'Alemaña mientres la década pasada.[48] La mayor parte de países de la XE tuvieron aumentos de los costos llaborales mayores qu'Alemaña.[49] Los países que dexaron que los sos "salarios crecieren más rápidu que la productividá" perdieron competitividá.[44] Los costos llaborales controlaos d'Alemaña, anque sían una cuestión debatible en rellación a los desequilibrios comerciales,[49] son un importante factor en rellación a la so baxa tasa de desemplegu.[50]

Problema estructural del sistema de la eurozona

Esiste una contradicción estructural nel sistema del euru: hai una unión monetaria (una divisa común) ensin unión fiscal (esto ye, ensin impuestos, pensiones y funciones de l'Ayalga comunes.[51] Nel sistema de la eurozona, riquir a los países miembros que sigan un patrón fiscal similar, pero nun disponen d'una Ayalga común pa faelo valir. Esto ye, países col mesmu sistema monetariu tienen llibertá tocantes a les sos polítiques fiscales en materia d'imposición y gastu. Asina que inclusive anque esistan dellos puntos d'alcuerdu sobre la política monetaria al traviés del Bancu Central Européu, los países pueden nun ser capaces o a cencielles pueden escoyer nun siguila. Esta carauterística provocó un ciertu comportamientu de free riding de les economíes perifériques, especialmente representaes nesti sentíu pol casu de Grecia, yá que ye difícil controlar y regular les instituciones financieres nacionales. Amás, esiste tamién el problema de que'l sistema de la zona euru tien una estructura complexa pa responder y actuar con rapidez. Con 17 naciones como miembros, rique unanimidá pa tomar de decisiones. Esto puede conducir al fracasu na prevención de l'andada a otres árees, al ser difícil pa la zona euru responder rápido ante un problema financieru de valumbu.[52]

Adicionalmente, nun esiste una "unión bancaria", lo que significa que nun esiste a nivel européu una supervisión bancaria nin víes de recapitalización o resolución de bancos fallíos.[15]

Inflexibilidad de la política monetaria

Puesto que la pertenencia a la eurozona implica una política monetaria común, los estaos miembros individuales nun pueden actuar de manera independiente, lo que los torgar imprimir dineru pa pagar a los sos acreedores y relaxar el riesgu d'impagu. Al "imprimir dineru", la divisa d'un país se devalúa en comparanza colos sos socios comerciales de la eurozona, faciendo les sos esportaciones más barates, lo que conduz de normal a una meyora de la balanza comercial, un aumentu del PIB y mayores ingresos por impuestos en términos nominales.[53] Sicasí, los países afeutaos pola crisis n'Europa nun tuvieron esti tipu de ferramientes de política económica a la so disposición, siendo criticada l'actitú del Bancu Central Européu, únicu detentador de la política monetaria na eurozona, pola so escesiva ortodoxa.[ensin referencies]

Falta d'unificación fiscal y movilidá llaboral

Nel so artículu clásicu sobre árees monetaries óptimas, Robert Mundell (1961) señalaba la importancia de la movilidá llaboral, pa correxir los desequilibrios dientro d'una área moneterias como l'euru. Sicasí, los países del euru falten enforma de tener bona movilidá llaboral, por cuenta de la esistencia d'estaos nacionales, fronteres llingüístiques y culturales qu'alloñen enforma a dicha área de les condiciones mentaes por Mundell.

Otru trabayu influyente, un pocu posterior al de Mundell, ye'l de P. Kenen que enfatiza la importancia de la unión fiscal. Paul Krugman señala los paralelos de les crisis inmobiliaries d'Irlanda y l'estáu de Nevada. Nel primer casu Irlanda hubo de rescatar a los bancos por sigo mesma y aplicar retayos nel gastu social, ente que Nevada pudo aplicar midíes menos traumátiques por formar una unidá fiscal col restu d'Estaos Xuníos.

Perda d'enfotu

Antes del desenvolvimientu de la crisis, asumíase tantu polos reguladores como polos bancos que la delda soberana de la zona euru yera segura. Los bancos calteníen importantes carteres de bonos de países débiles como Grecia, qu'ufiertaben una pequeña prima y paecíen igualmente permediaos a los más saniaos. A midida que la crisis desenvolvióse, volvióse obviu que los bonos de Grecia, y posiblemente los d'otros países, ufiertaben sustancialmente más riesgu. A la falta d'información sobre'l riesgu de la delda soberana europea contribuyó'l conflictu d'interés ente distintos bancos que taben ganando importantes sumes al emitir los bonos.[54] La perda d'enfotu viose reflexada nel aumentu de los precios de los CDS soberanos, indicativu de les mires del mercáu sobre la capacidá de creitu de los países (vease'l gráficu axuntu).

Amás de lo anterior, mientres el desenvolvimientu de la crisis n'Europa, les duldes fueron estendiéndose ente los inversores sobre les posibilidaes y la capacidá de la clase política de la zona euru pa contener efectiva y rápido la crisis. Dende'l momentu que los países qu'utilicen l'Euru como la so divisa tienen menos posibilidaes de política económica, yá que nun pueden imprimir moneda na so propia divisa pa pagar a los tenedores de delda, delles soluciones riquen de la cooperación multinacional. Amás, el Bancu Central Européu tien como mandatu puramente'l control de la inflación, mandatu que nun fai referencia al emplegu, a diferencia del mandatu dual de la Reserva Federal.

D'alcuerdu a The Economist, la crisis "ye tan política como económica" y la resultancia del fechu de que la zona euru nun ta acompañada por tola arquiteutura institucional (y bonos mutualizados de solidaridá) d'un estáu.[55] La retirada masiva de fondos de los bancos tuvieron llugar nos países más débiles de la eurozona, como Grecia y España.[56] Los depósitos bancarios de la eurozona tán aseguraos, pero por axencies de cada gobiernu miembru. Si un bancu quebra, ye pocu probable que'l gobiernu seya capaz de cubrir completa y rápido tolos sos compromisos, siquier non n'euros, polo qu'esiste la posibilidá de que tuviera qu'abandonar l'euru y volver a una divisa nacional. D'esta miente, los depósitos n'euros tán meyor aseguraos nos bancos holandeses, alemanes o austriacos que nos bancos griegos o españoles.[57]

- La visión de les axencies de creitu S&P

asitió la so calificación de la delda soberana al llargu plazu de 15 miembros de la Unión Económico y Monetario (UEM o Eurozona) el 5 d'avientu de 2011 en "CreditWatch" (en castellán, "Observación de Creitu") con implicaciones negatives. S&P escribió que llevaba a cabu esta calificación de resultes de les "tensiones sistémicas derivaes de cinco factores interrellacionaos: 1) l'estrechamientu de les condiciones de creitu al traviés de la zona euru; 2) primes de riesgu marcadamente más altes nun númberu creciente de bonos soberanos de la eurozona ente los que s'incluyíen dellos calificaos nel momentu como 'AAA'; 3) la continuación de los desalcuerdos ente la clase política europea sobre la forma d'atayar de manera inmediata la crisis d'enfotu del mercáu y, nel llargu plazu, sobre cómo llograr una mayor converxencia económica, financiera y fiscal ente los miembros de la zona euru; y 5) el riesgu creciente de recesión económica na eurozona como un tou pa 2012. Anguaño, espérase que la producción caya l'añu próximu en países como España, Portugal y Grecia, pero nel momentu asigna una probabilidá del 40% a la posibilidá d'una cayida del productu de tol conxuntu de la eurozona."[58]

Evolución de la crisis

Grecia

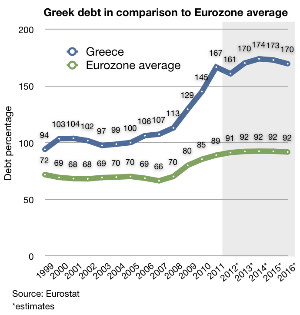

N'ochobre de 2009, el Partíu Socialista griegu ganó les eleiciones llexislatives y George Papandreou llegó al poder.[59] Más tarde, anunció que la situación económica del país yera catastrófica y que'l déficit presupuestariu p'aquel añu sería del 12,5% en llugar del 3,7% qu'anunciara'l gobiernu precedente.[60] Tamién reveló que s'azorronara'l verdaderu tamañu de les sos deldes ante la Comisión Europea dende diba una década.[61] En payares y avientu, fixéronse públiques previsiones envalorando'l déficit griegu nun 12,7% y l'endeldamientu nel 113,4% pal añu 2009, niveles bien percima de la llende del 3% y 60% qu'afita'l Pactu d'estabilidá y crecedera pa los miembros de la Xunión Europea.[62][63][64]

El 8 d'avientu, l'axencia de calificación de riesgu Fitch Ratings baxó la calificación de la delda soberana al llargu plazu de Grecia d'A- a BBB+,[65][66] y el 16 d'avientu Standard & Poor's fixo lo mesmo.[67][68] Esto indicó a los inversores qu'invertir nesi país yera más ventureru, y vinu a confirmar les medranes de los mercaos. El 22 d'avientu la tercera gran axencia de calificación de riesgu, Moody's, rebaxó la nota pa Grecia d'A1 a A2.[69][70][71]

Mentanto, nesti mes d'avientu'l gobiernu griegu anunció que nun pidiría ayuda esterna pa reembolsar les sos deldes, y tuvo qu'anunciar un plan d'amenorgamientu del déficit pal añu 2010 a fin contentar a los mercaos financieros y a la Comisión Europea.[72] Sicasí esi anunciu nun foi abondu, y nos díes siguientes empezaron los ataques especulativos nos mercaos financieros y los rumores de que'l gobiernu diba declarar la cesación de pagos. La Comisión Europea mesma pidió al gobiernu más midíes, xulgando que la situación del país amenaciaba la estabilidá de los otros países europeos.[73]

Unu de les torgues pal gobiernu griegu naquel periodu foi que les midíes d'austeridá que taba obligáu a cumplir pa recibir el so rescate económicu y recuperar l'enfotu internacional xeneraron protestes qu'encabezaron los sindicatos, amás d'enfrentamientos violentos. D'ende la dificultá pa presentar un plan d'axuste radical y la consiguiente rocea de los mercaos sobre la capacidá del país d'empecipiar un amenorgamientu sostenible de la carga de la delda pública.[74][75]

Nes selmanes siguientes, la Comisión Europea y la canciller d'Alemaña Angela Merkel pidieron al gobiernu griegu que punxera mayor enfotu por amenorgar el déficit públicu y la delda acumulada.[76][77] Arriendes de esta situación remanecieron tantu en Berlín como en Bruxeles los mieos alrodiu de que la crisis griega tuviera repercusión nel euru. Asina, Angela Merkel aportunó delles vegaes en que cada miembru de la Xunión Europea tien la responsabilidá de caltener les finances públiques n'orde, condición d'estabilidá de la mesma unión y de la eurozona.

Como respuesta, el gobiernu griegu desveló a principios de xineru de 2010 un drásticu plan d'amenorgamientu del gastu públicu y prometió llindar el déficit nun 3% pa 2012.[78] Sicasí la rocea siguió, y mientres les tases de préstamu pa Grecia xubíen regularmente,[79][80] la Comisión Europea reclamó más detalles de les midíes.[81] El 2 de febreru, el gobiernu revisó'l plan d'austeridá, endurecer con nueves midíes como'l bloquéu de los sueldos a los funcionarios, la xubida de los impuestos y l'aumentu de la edá de xubilación, a pesar de qu'hubo nueves fuelgues xenerales.[82]

Un desafíu a la unión monetaria

Mientres l'intre de la "crisis griega", la Xunión Europea (XE) enfrentar a un dilema. Nun había clausa nel tratáu inicial que regula la Unión que dexara a los sos países rescatar financieramente a unu o dellos d'ellos. El rescate coleutivu d'un país polos otros miembros ta prohibíu porque tien un efeutu contraproducente: eso nun afalaría a los gobiernos a amenorgar los sos déficits. Asina, mientres selmanes, Alemaña negar a ayudar direutamente a Grecia, alegando que los otros miembros de la zona euru nun taben dispuestos a pagar polos errores griegos, amás de sufrir les protestes populares y una denuncia particular contra'l gobiernu.

Per otru llau, una intervención del Fondu Monetariu Internacional (FMI) y, poro, una rellación de dependencia respeuto d'él, nun contentaba a tolos miembros de la Eurozona, porque recurrir al FMI pudiera estropiar la credibilidá del euru; traía almitir que la moneda única tenía problemes que teníen de xestionase dende l'estranxeru. Asina, a pesar de que'l direutor del FMI, Dominique Strauss-Kahn, señaló delles vegaes que taría dispuestu a emprestar dineru, Grecia y l'XE negar a aceptar esta intervención.

Mientres la situación ganaba urxencia surdieron rumores sobre otros países y amenació el riesgu d'andada: Portugal (delda del 77% del so PIB),[83][84] España (déficit similar al griegu, pero deuda pública sensiblemente más baxa),[85][84] Italia (delda pública más elevada, pero déficit enforma menor).[85][84] La situación griega alterió l'enfotu nos mercaos financieros y llevó a los inversores a retirar el so dineru d'esos mercaos, amenaciando romper la estabilidá económica europea. Los primeros rumores sobre los bonos d'estos países empezaron dende avientu,[86] y nun dexaron de reforzase nos meses siguientes.

Difícil rescate européu en 2010

El 3 de febreru, la Xunión Europea anunció mientres un cume en Bruxeles que sofitaría los planes del gobiernu griegu p'amenorgar el so déficit y que sometería a Grecia a una supervisión severa pa garantizar que'l país tomaba les midíes anunciaes.[87][88] Nun s'anunció nenguna ayuda financiera. Esta intervención de sofitu y supervisión foi insuficiente p'aselar les medranes d'andada a otres economíes mayores de la zona euru como la española, colo que nun se frenaron los ataques especulativos.[89]

El 11 de febreru, los líderes de la Xunión Europea alcordaron en que nun dexaríen sola a Grecia y ayudar a sortear la so crisis, qu'amenaciaba otros países y la moneda común. Prometieron llevar alantre una aición coordinada pa salvaguardar la estabilidá financiera de la eurozona.[90][91] Sicasí, nun revelaron detalles sobre cómo sería los rescate, polo que nun s'estenaron les duldes sobre la economía helena ente los inversores.[92]

Nos díes socesivos la Xunión Europea pidió de nuevu a Grecia qu'intensificara los sos esfuercios p'amenorgar el déficit públicu, porque nin el plan d'axuste (amenorgamientu del déficit a un 8,7 % en 2010 y 3% en 2012) nin los anuncios de sofitu económicu estenaron la rocea nos mercaos.[93][94][95] Asina'l 5 de marzu, dellos díes dempués d'una fuelga xeneral,[96] el gobiernu griegu anunció nueves midíes.[97]

El 15 de marzu, ente que los mercaos financieros siguíen especulando sobre si l'ayuda europea prometida a Grecia diba materializase, los ministros de finances de la Xunión Europea (Eurogrupu) llegaron a un alcuerdu ensin detallar sobre préstamos. Sicasí, solo afirmaron que los países de la eurozona alcordaren una manera d'ayudar a Grecia en casu de que fora necesariu, pero repitieron que Grecia nun precisaba un rescate y que la crisis griega yera un problema nacional.[98][99]

Negociaciones y presión

La dificultá de llegar a un alcuerdu debíase principalmente a un desalcuerdu ente Alemaña y los otros miembros de la eurozona na solución pa salir de la crisis.[100] Alemaña negar a ayudar colectivamente a Grecia,[101] ya inclusive propunxo escluyir de la eurozona a los países que nun respeten les regles y amenacien la viabilidá de la moneda.[102] Sicasí, la Comisión Europea y otros países de la eurozona como Francia taben a favor d'una ayuda a Grecia y refugaben una esclusión, por eso punxeron presión sobre Angela Merkel pa llegar un alcuerdu.[103][104] Amás, George Papandreou dio un ultimátum a la XE p'aprobar el plan de rescate, amenaciando con incumplir el plan d'axuste en casu de non rescate.[105][106]

Finalmente, el 25 de marzu Francia y Alemaña alcordaron un plan pa rescatar les finances griegues cola participación del FMI y los países de la eurozona. Sicasí, solo tratábase d'un plan d'últimu recursu pa rescatar a Grecia si s'atopa en situación de suspensión de pagos. El paquete de rescate totalizaría 23.000 millones d'euros.[107] Sicasí, nos díes siguientes siguieron les duldes sobre'l rescate, lo que reactivó la presión sobre la delda griega.[108][109] El 9 d'abril, Fitch rebaxó la calificación de la delda griega al llargu plazu BBB+ a BBB-.[110]

El 11 d'abril, los líderes del Eurogrupu revelaron los detalles del paquete de préstamos d'emerxencia, que taríen a disposición del país namái si en casu de que pidiera asistencia, con tases d'interés cerca del 5% (más baxa que'l 7% nos mercaos).[79] El dineru pondríenlo los países de la eurozona y el FMI.[111]

Activación del rescate

El 22 d'abril, Eurostat cifró nel 13,6% del PIB el déficit públicu griegu de 2009, un monto bien cimeru al 12,9% calculáu poles estimación previes.[112] A esta revisión al alza sumóse la rebaxa pola axencia de calificación creiticia Moody's de la delda de Grecia dende A2 hasta A3,[113] lo que fizo que les tases sobre los préstamos xubieron a un 8,5%.[79]

El día 23 el primer ministru griegu George Papandreou pidió oficialmente que se punxera en marcha'l plan de rescate p'antes del 19 de mayu. El plan nun foi llanzáu darréu por cuenta de les reticencies d'Alemaña, qu'esixó condiciones bien dures antes d'emprestar la so ayuda.[114]

Coles mesmes, los mercaos financieros tarrecieron que los PIGS (Portugal, Italia, Grecia y España) viérense afeutaos por una futura cesación de pagos. Les esmoliciones reforzar en particular pa España, onde'l desemplegu xubiera hasta'l 20%, y Portugal, que tuvo un déficit eleváu (9,3% del PIB en 2009).[85][115][116]

Los díes 27 y 28 d'abril l'axencia de calificación Standard & Poor's fixo una rebaxa de la calificación creiticia d'España d'AA+ a AA,[117] y de la nota de la delda portuguesa hasta A- (el 24 de marzu, Fitch yá decidiera rebaxar la calificación a AA- dende AA),[118][119] por cuenta de los riesgos fiscales qu'enfrentaben esos países y a les sos débiles perspeutives económiques. Esta situación provocó la cayida de los valores bursátiles europeos, encabezaos pol español, y l'esbarrumbe del euru frente al dólar.[120]

L'escepticismu alemán

Asina, el 28 d'abril el direutor xerente del FMI, Dominique Strauss-Kahn, y el presidente del BCE, Jean-Claude Trichet, allegaron a Alemaña pa intentar convencer al Parllamentu de qu'aprobara'l paquete de rescate pa Grecia, mientres el presidente de la Comisión Europea, José Manuel Barroso, pidía una aición rápida.[121] El problema pa la canciller alemana yera que la opinión pública alemana nun taba a favor d'esti plan, porque a Alemaña tocába-y ser el mayor contribuyente individual. Amás, eleiciones parllamentaries taben previstes pal 9 de mayu, polo que'l gobiernu alemán taba pendiente de les eleiciones y de non descontentar a los sos eleutores. Asina Angela Merkel amosóse ronciega a emprestar el dineru antes de los comicios, yá que la mayor parte de los alemanes taben en contra del rescate griegu.[122]

Nos meses anteriores, sofitárase la propuesta de que los países europeos nun rescataren Grecia, y que Grecia abandone la eurozona, considerando que tenía de salir namái de la situación na que se metió. Tamién fuera una manera de protexer l'euru y los otros países. Anque'l mesmu gobiernu alemán contemplara esta solución, depués refugar.[123]

Alcuerdos de mayu de 2010

L'aprobación última del plan de rescate facer en dos etapes:

- El 2 de mayu, los ministros de Finances de la eurozona (Eurogrupu) aprobaron una llinia de creitu de 110.000 millones d'euros p'ayudar a Grecia mientres trés años, 80.000 millones pola XE y 30.000 millones pol FMI. Sicasí, inda quedaba pendiente l'aprobación individual de cada unu de los gobiernos de la zona.[124]

- Nos díes siguientes los gobiernos de la eurozona aprobaron oficialmente'l plan d'ayuda a nivel nacional, de cuenta que el 7 de mayu, el paquete foi aprobáu pol Conseyu Européu.

Fondu de estabilización

El 10 de mayu, los ministros de Finances axuntar en Bruxeles pa crear un nuevu mecanismu de estabilización pa evitar que la crisis de la delda de Grecia estender a otros países. Trátase de préstamos de 750.000 millones d'euros en casu de dificultá d'un país. Inclúin 500.000 millones de parte de la XE y 250.000 millones del FMI.[125]

So esti plan, el Bancu Central Européu tomaría préstamos pal fondu de estabilización direutamente nos mercaos, pa emprestar esti dineru a gobiernos europeos en dificultaes. Esto ye, puede emprestar indireutamente dineru a países europeos.[126]

La meta d'esti sistema de garantía de los préstamos ye qu'evite que la crisis griega estender a otros países de la eurozona que tienen altos déficits y una débil crecedera, especialmente España, Portugal ya Irlanda. Por tanto yera tamién una manera de protexer l'euru.[127]

Segundu rescate

La Troika (XE, BCE y FMI), ufiertó a Grecia un segundu préstamu de rescate per valor de 130.000 millones d'euros n'ochobre de 2011, siendo la so activación puramente condicional a la implementación de más midíes d'austeridá y a un alcuerdu de reestructuración de la so delda. Sorprendentemente, el Primer Ministru griegu George Papandreou respondió a esti anunciu, primeramente, anunciando en payares de 2011 un referendu sobre'l nuevu plan de rescate,[128][129] pero tuvo qu'echase tras ante la intensa presión de los sos socios de la XE, quien lu amenaciaron con nun apurrir un pagu pendiente de 6.000 millones d'euros que Grecia precisaba escontra mediaos d'avientu.[128][130] El 10 de payares de 2011, Papandreou optó a cambéu por dimitir tres un alcuerdu colos partíos Nueva Democracia (Grecia) y Concentración Popular Ortodoxa por aciu el cual nomábase al tecnócrata Lukás Papadimos como nuevu Primer Ministru d'un Gobiernu d'unidá nacional interín, responsable d'implementar les midíes d'austeridá necesaries p'abrir pasu al segundu rescate.[131][132]

Toles midíes d'austeridá implementaes contribuyeron, hasta'l momentu, a amenorgar el so déficit primariu antes del pagu d'intereses dende €24.700 millones (10.6% del PIB) en 2009 hasta €5.200 millones (2.4% del PIB) en 2011,[133][134] pero como efeutu colateral tamién contribuyeron al empeoramientu de la recesión griega, qu'empezó n'ochobre de 2008 y empioró en 2010 y 2011.[135] Polo xeneral, el PIB griegu tuvo'l so peor momentu en 2011, con una cayida del −6.9%,[136] un añu nel que la producción industrial afecha foi un 28.4% más baxa qu'en 2005,[137][138] entrando en bancarrota 111.000 empreses griegues (un 27% más qu'en 2010).[139][140] De resultes de too ello, la tasa de desemplegu afecha por estacionalidad pasó del 7.5%en setiembre de 2008 a un máximu históricu del 19.9% en payares de 2011, ente que la tasa de desemplegu xuvenil mientres el mesmu periodu aumentó dende'l 22.0% hasta'l 48.1%.[141][142]

La proporción de población viviendo en "riesgu de probeza o esclusión social" nun aumentar significativamente mientres los primeros dos años de la crisis. Envalorábase la so proporción de la población nel 27.6% en 2009 y el 27.7% en 2010 (solo llixeramente percima de la media de la XE-27 del 23.4%),[143] pero en 2011 el datu aumentó fuertemente hasta'l 33%.[144] En febreru de 2012, un funcionariu del FMI dedicáu a la negociación de les midíes d'austeridá griegues almitió que los retayos escesivos nel gastu públicu taben estropiando a Grecia.[133]

La vuelta a los mercaos: abril de 2014

El 10 d'abril de 2014 l'Estáu griegu asitió 3.000 millones d'euros, sobremanera ente inversores estranxeros, en títulos a cinco años al 4,95%. A otru día la canciller alemana Angela Merkel que s'atopaba n'Atenes manifestó: "Grecia cumplió les sos promeses. La vuelta a los mercaos financieros ye una señal de que l'enfotu tornó. Espero qu'esta política siga”. El primer ministru griegu Andonis Samaras añadió: “¡Grecia llograr! Güei empieza un nuevu día y el país empecipia'l so camín escontra la crecedera”.[145][146]

Tercer rescate

Tres una curtia crisis interna, que llevó al Corralito en Grecia de 2015, el 11 d'agostu de 2015 n'Atenes, el Gobiernu griegu y les instituciones acreedores (FMI, Comisión Europea, BCE y Mecanismu d'Estabilidá) algamaron un alcuerdu sobre un tercer rescate al país y el paquete d'aiciones que Grecia tendrá de cumplir en cuenta de recibir el primer desembolsu,[147] que fueron aprobaos trés díes depués nel Parllamentu Helénicu, colos votos de dos tercios de los llexisladores de SYRIZA, del so sociu de gobiernu ANEL y de trés partíos de la oposición.[148] El 14 d'agostu, nuna xunta del Eurogrupu foi autorizáu'l tercer rescate de Grecia, lo que supón un nuevu programa d'asistencia financiera d'hasta 86 000 millones d'euros y trés años de duración, pa evitar la quiebra del país y la salida del euru o Grexit.[149]

Irlanda

La crisis de delda soberana irlandesa nun foi causada por un escesu de gastu del so Gobiernu, sinón que foi consecuencia de la garantía dada pol Gobiernu d'Irlanda sobre los pasivos de los seis principales bancos irlandeses, que financiaren una burbuya inmobiliaria. El 29 de setiembre de 2008, el Ministru de Finances Brian Lenihan, Jnr emitió una garantía d'un añu qu'afectaba a tolos depositantes y tenedores de bonos de los bancos irlandeses. Esta foi anovada en setiembre de 2009, pocu dempués del llanzamientu de l'Axencia Nacional de Xestión d'Activos (NAMA, n'inglés), un organismu diseñáu pa retirar los creitos "malos" d'estos seis bancos.

Les perdes envaloraes de los bancos irlandeses xubíen a 100.000 millones d'euros, de los cualos la mayor parte taba rellacionáu con creitos inmobiliarios fallíos concedíos a promotores inmobiliarios y propietarios de viviendes mientres la burbuya inmobiliaria, que esplotó redolada a 2007. Irlanda podría garantizar los depósitos de los bancos y haber dexáu que fueren los tenedores privaos de bonos qu'invirtieren nos bancos quien fixeren frente a les perdes, pero en cuenta de eso pidió emprestáu dineru al BCE pa pagar a esos tenedores de bonos, moviendo les perdes y la delda escontra los contribuyentes. L'axencia NAMA adquirió más de 80.000 millones d'euros de creitos malos de los bancos como mecanismu de tresferencia. La economía colapsó mientres 2008. El desemplegu creció dende'l 4% en 2006 hasta'l 14% en 2010, de la que'l presupuestu públicu pasaba del superávit en 2007 hasta un déficit del 32% del PIB en 2010, el mayor na historia de la zona euru, y ello a pesar de les midíes d'austeridá draconianas adoptaes.[29][150]

N'abril de 2010, tres l'aumentu nos mercaos del rendimientu ufiertáu polos bonos irlandeses a 2 años, l'axencia irlandesa de delda NTMA emitió un comunicáu nel que dicía que nun tendría "más obligaciones de refinanciación importantes" en 2010. Les sos necesidaes de 20.000 millones d'euros en 2010 seríen compensaes por un balance de caxa de 23.000 millones d'euros, y señaló: "tamos bien cómodos daes les circunstancies".[151] El 18 de mayu la NTMA probó'l mercáu vendiendo 1.500 millones d'euros que foi suscrita triplemente.[152]

En setiembre de 2010, los bancos nun fueron capaces de llevantar financiamientu y la garantía bancaria foi anovada per tercer añu. Esti fechu tuvo un impautu negativu sobre los bonos públicos irlandeses, creciendo l'ayuda pública a los bancos hasta'l 32% del PIB, lo qu'obligó al Gobiernu a pidir ayuda a la XE. El 21 de payares anunció un paquete de financiamientu de 85.000 millones d'euros[153] sofitáu pola XE, el FMI y tres países (Reinu Xuníu, Dinamarca y Suecia). La eurozona al traviés del MEEF y del FEEF pusó a disposición d'Irlanda 40.200 millones d'euros mientres el Reinu Xuníu, Dinamarca y Suecia contribuyeron con 4.800 millones.[154][155] Al pie de 17.99 millones d'euros adicionales apurríos poles mesmes reserves y pensiones irlandeses, el Gobiernu recibió 85.000 millones d'euros,[156] de los cualos 34.000 millones fueron utilizaos pa sofitar al sector financieru del país.[157] A cambéu, el Gobiernu d'Irlanda comprometer a amenorgar el so déficit presupuestariu per debaxo del 3% pa 2015.[157] En febreru de 2011, el Gobiernu perdió les eleiciones xenerales d'Irlanda de 2011. N'abril de 2011, a pesar de les midíes llevaes a cabu, l'axencia de calificación Moody's rebaxó'l rating de la delda de los bancos irlandeses a la categoría de bono basura.[158]

El xueves 31 de mayu de 2012 los irlandeses aprobaron en referendu (un 60% a favor y un 40% en contra) el Tratáu Européu d'Estabilidá que los compromete a llindar el so déficit públicu. El primer ministru Enda Kenny que preside un gobiernu de coalición del so partíu'l Fine Gael colos llaboristes, interpretó la resultancia como un respaldu a la so política d'austeridá. Pa los favorables al tratáu, el votu abre les puertes al financiamientu d'Irlanda con fondos europeos más allá de 2013, cuando s'acabara'l plan de rescate apautáu en payares de 2010. El tratáu va entrar a valir cuando lo ratificaren 12 de los 17 países miembros del euru.[159]

Fin del rescate: avientu de 2013

N'avientu de 2013 Irlanda punxo fin al rescate européu ensin solicitar un colchón financieru al que poder recurrir en casu de surdir nuevos problemes nos mercaos. Nun informe de siguimientu de mayu de 2014, ellaboráu pol Fondu Monetariu Internacional (FMI) y coordináu cola Comisión Europea, constatábase l'entamu de la recuperación irlandesa y la bona acoyida de los sos títulos de delda, llegando a cotizar inclusive per debaxo de los del Reinu Xuníu, daqué insólitu nos últimos cinco años.[160]

Portugal

Un informe publicáu en xineru de 2011 pol Diariu de Notícias[161] y publicáu en Portugal por Gradiva, demostraba que nel periodu ente la Revolución de los Claveles en 1974 y 2010, el Gobiernu de Portugal había promovíu'l sobregasto y les burbuyes d'inversión al traviés d'aliances públicu-privaes pocu tresparentes y por aciu el financiamientu de numberoses consultoríes esternes ineficientes ya innecesaries. Esto provocó considerables sobre precios n'obres públiques xestionaes pol Estáu y coles mesmes enchió los sueldos y "bonuses" de los executivos y máximos responsables. Les polítiques de contratación provocaron l'aumentu hasta niveles escesivos nel númberu de funcionarios públicos. Tanto los creitos de riesgu como la delda pública y los Fondo de Cohesión europeos fueron mal xestionaos mientres cerca de cuatro décades. El Gabinete del Primer Ministru José Sócrates nun foi capaz de prever esto en 2005, y darréu amosóse incapaz de tomar midíes que solliviaren la situación cuando'l país viose empuestu escontra la sienda de la bancarrota en 2011.[162]

El 16 de mayu de 2011, los líderes de la eurozona aprobaron oficialmente un paquete de rescate de 78.000 millones d'euros[163] pa Portugal. El préstamu de rescate va ser distribuyíu ente'l Mecanismu Européu d'Estabilidá Financiera, el Fondu Européu d'Estabilidá Financiera y el Fondu Monetariu Internacional.[164]

D'alcuerdu al Ministru de Finances portugués, el tipu mediu d'interés del préstamu de rescate esperábase que fora d'un 5.1%[165] Como parte del rescate, Portugal comprometíase a esaniciar la so aición d'oru en Portugal Telecom pa dexar la so privatización.[166][167] Portugal convertir nel tercer país de la eurozona, tres Irlanda y Grecia, en recibir un rescate financieru.

El 6 de xunetu de 2011, confirmóse que l'axencia de calificación Moody's llevara'l rating de Portugal hasta'l nivel de bono basura, apaeciendo informaciones adicionales de Moody's qu'apuntaben a que quiciabes Portugal pudiera siguir a Grecia na necesidá d'un segundu rescate.[168]

N'avientu de 2011, informóse que'l déficit presupuestariu envaloráu de Portugal en 2011 del 4,5% sería significativamente menor de lo esperao, gracies a tresferencies realizaes a partir de fondos de pensiones. Ello fai que'l país tea en situación d'algamar el so oxetivu pa 2012 antes de esperar.[169] A pesar del fechu de que s'espera que la economía contraiga un 3% en 2011, el FMI espera que'l país seya capaz de volver a los mercaos de delda soberana a mediu y llargu plazu escontra finales de 2013.[170]

El 4 de xunu de 2012 los téunicos de la "troika" (BCE, FMI y XE) dieron por bones les cuentes del país y ordenaron el desembolsu de 4.100 millones d'euros, esto ye, del quintu tramu del "rescate" alcordáu en mayu de 2011 pa salvar a Portugal de la bancarrota y que sumaba un total de 78.000 euros.

Fin del rescate: mayu de 2014

En mayu de 2014, Bruxeles dio lluz verde al desembolsu del últimu tramu de l'ayuda a Portugal, 2.600 millones d'euros que completaben los 78.000 millones alcordaos.[171][172]

El 17 de mayu de 2014 dar por rematáu oficialmente el rescate de Portugal cola marcha definitiva de los inspeutores de la troika que controlaron cada dos meses les finances luses mientres los últimos trés años. D'esta forma Portugal volvía ser dueña de les sos propies decisiones.[173][174]

España

Antecedentes

Al entamu de la crisis, España tenía un nivel de delda pública baxu en comparanza con otres economíes avanzaes. Representaba'l 53% del PIB en 2010, 20 puntos menos que Alemaña, Francia o Estaos Xuníos, y 60 puntos inferior a Italia, Irlanda o Grecia,[175] afirmándose que'l país nun s'enfrenta a riesgu de default.[176] Como n'Italia, la mayor parte de la delda d'España ye controlada internamente, atopándose dambos países en meyor posición fiscal que Grecia o Portugal, lo que fai que'l riesgu de rescate seya bien improbable siempres que la situación nun se vuelva muncho más severa.[177]

Cuando surdieron rumores sobre la posibilidá de qu'España tuviera que ser rescatada, estos fueron refugaos pol Presidente del Gobiernu d'España, José Luis Rodríguez Zapatero, como "totalmente insanos ya intolerables".[178] Sicasí, pocu tiempu dempués del anunciu de la creación pola XE d'un nuevu "fondu d'emerxencia" pa los países de la eurozona en mayu de 2010 (FEEF), España tuvo qu'anunciar un conxuntu de midíes d'austeridá diseñaes p'amenorgar significativamente el déficit presupuestariu del país, unviando una señal a los mercaos financieros sobre la conveniencia y seguridá d'invertir nel país.[179] El Gobiernu d'España confiara hasta'l momentu n'evitar esti tipu de retayos fondos, pero la debilidá de la crecedera económica internu sumáu a la presión internacional forzaron al Gobiernu a espandir les midíes de retayu que yá empezara a enllantar en xineru de 2011. Siendo la cuarta economía de la eurozona, la situación d'España yera de particular interés y esmolición pa los observadores internacionales, lo que provocó que se viera sometida a presiones d'Estaos Xuníos, el FMI, otros países europeos según la Comisión Europea por qu'enllantara midíes d'amenorgamientu del déficit más agresives.[180][181]

España llogró amenorgar el so déficit dende'l 11.2% del PIB en 2009 hasta'l 9.2% en 2010,[182] pero en 2011 tuvo bien lloñe del 6% apautáu cola XE pol gobiernu de Rodríguez Zapatero pos la esviación final foi de cuasi 3 puntos (el 8.5% inicial foi aumentáu al 8.9% al afayase los "déficits ocultos" de la Comunidá de Madrid y de la Comunidá Valenciana).[183][184][185]

Al envís de aumentar l'enfotu nos mercaos financieros, el Gobiernu de Rodríguez Zapatero col sofitu del principal partíu de la oposición, el Partíu Popular lideráu por Mariano Rajoy, llogró sacar alantre'l cambéu la Constitución española en setiembre de 2011 estableciendo la obligación de tener un presupuestu equilibráu tanto a nivel nacional como autonómicu en 2020. El cambéu establez que la delda pública nun puede ser cimera al 60% del PIB, anque podríen establecese esceiciones en casu de catástrofe natural, recesión económica o otres emerxencies.[186][187] So presión de la XE, el nuevu gobiernu conservador español, lideráu por Mariano Rajoy, espera amenorgar el déficit hasta'l 5,3% en 2012 y al 3% en 2013, anque depués llogró que l'oxetivu del 3% retardar hasta'l 2014.[ensin referencies]

El procesu que conduz al rescate bancariu n'España

El 9 de mayu de 2012 el gobiernu del Partíu Popular presidíu por Mariano Rajoy nacionaliza el Bancu Financieru y d'Aforros, matriz de Bankia, polo que se fai col control de la entidá.[188]

El sábadu 19 de mayu Mariano Rajoy niega en Chicago (a onde acaba de llegar pa participar nel cume de la OTAN) que la banca española precise un rescate y refuga la propuesta del nuevu presidente francés François Hollande de qu'España recurra a los fondos europeos (FEEF o MEDE) pa saniar los sos bancos. "Nun creo que'l señor Hollande dixera eso porque, lóxicamente, el señor Hollande nun sabe cómo tán los bancos españoles", declaró Rajoy.[189]

El vienres 25 de mayu el Conseyu d'Alministración de Bankia decide pidir una inyeición de 19.000 millones d'euros de dineru público pal grupu Bancu Financieru y d'Aforros, matriz de Bankia (de los que 12.000 van ser pa esa entidá), una cifra qu'enche toles previsiones y que la convierte nel mayor rescate financieru de la historia d'España y unu de los mayores d'Europa (y lo que va sumar a los 4.465 millones yá concedíos, lo que refundia un total de 23,465 millones de fondos públicos).[190]

El llunes 28 de mayu, les aiciones de Bankia pierden un 13,4%, asitiándose en 1,36 euros (perdiendo yá un 64% del so valor respeuto al de salida en xunetu de 2010), el Ibex 35 cai un 2,17 % (asitiándose nel nivel que tenía en mayu de 2003), abasnáu poles perda de los bancos (el Banco Popular perdió un 7,5%, el Bancu de Sabadell y el Caixabank más del 5%, y el Banco Santander y el BBVA, más del 3%), y la prima de riesgu disparar hasta algamar el so máximu históricu dende la entrada nel euru, los 511 puntos básicos (percima del nivel de los 500 puntos en que Grecia tuvo que ser rescatada pola Xunión Europea y mui cerca de los 517 en que foi rescatáu Portugal, o los 544 en que foi rescatada Irlanda).

A mediudía Rajoy nuna rueda de prensa vuelve afirmar que "nun va haber nengún rescate de la banca española", anque reconoz implícitamente qu'España por sigo mesma nun va poder saniar la so banca y apunta la solución (una vegada el BCE negárase a volver inyectar lliquidez a los bancos como en febreru y a mercar masivamente delda pública española, única forma en que se pudiera recurrir direutamente a los mercaos): que'l dineru fuera direutamente a los bancos, ensin pasar polos estaos. "Muncha xente, yo tamién, sofita que se camuden les normes del fondu de rescate por que pueda inyectar dineru direutamente a los bancos", afirmó.[191] A última hora de la tarde'l BFA, matriz de Bankia, anuncia unes perdes de 3.318 millones d'euros, les mayores de la historia española, solo por detrás de los 3.510 millones declaraos por Banesto tres la so intervención en 1993.[192]

El vienres 1 de xunu Rodrigo Rato critica la xestión del gobiernu de la crisis de Bankia,[193] que se suma a la realizada'l día anterior pol presidente del Bancu Central Européu, Mario Draghi, quien aseguró que'l Gobiernu español optara "pola peor manera posible de faer les coses".[194] Pela so parte, el ministru de Facienda Cristóbal Montoro afirmó: "Vivimos situaciones más difíciles, y salimos. Nun tamos solos, tenemos detrás a Europa". "España ye un país grande, internacionalizado, con alta renta per cápita. El problema ye la delda esterna, pero los tenedores son los máximos comenenciudos en qu'a España -y sala bien, porque quieren cobrar la so delda íntegra", añadió de siguío.[195]

Tres la "selmana negra" que vivió la economía española ente'l llunes 28 de mayu y el vienres 1 de xunu, el presidente Rajoy declaraba nunes xornaes del Círculu d'Economía celebraes el sábadu 2 de xunu en Sitges: "Nun tamos en cantu de nengún derribadoriu".[196]

El xueves, 7 de xunu, el subgobernador del Bancu d'España anunció que les entidaes financieres nacionalizaes CatalunyaCaixa y Novagalicia Bancu van precisar 9.000 millones adicionales d'ayuda pública, que se van sumar a los 5.500 millones d'euros yá inyectaos pol Estáu (2.465 millones en Novagalicia Bancu, onde l'Estáu tien el 93% de les aiciones; 2.968 millones en CatalunyaCaixa onde l'Estáu tamién tien el control total). Esi mesmu día conozse que'l FMI envalora que les necesidaes globales de capital pa la banca española van tar alredor de los 40.000 millones d'euros[197] y que l'axencia de calificación creiticia Fitch Ratings decidió rebaxar en trés gradies el rating d'España, dende 'A' a 'BBB' con perspeutiva negativa.[198]

El llunes 4 de xunu la Comisión Europea, al traviés del so vicepresidente y responsable d'Asuntos Económicos, Olli Rehn, na llinia de espresar por Rajoy una selmana antes, propunxo modificar les normes actuales por que'l fondu de rescate européu usar pa recapitalizar la banca, ensin pasar polos Estaos, que ye la solución demandada pol gobiernu español pa superar la crisis del sistema financieru español (empezando polos 19.000 millones que precisa Bankia), ensin recurrir al mercáu o a la emisión de delda, lo que probablemente dispararía la prima de riesgu español, faciendo cuasi inevitable'l "rescate" européu y l'intervención de les sos finances. Tres l'anunciu del Comisariu Rehn la prima de riesgu cayó hasta los 520 puntos básicos (nel fin de la selmana yá taba per debaxo de los 500: el vienres cerró en 488,7 puntos básicos) y el Ibex 35 xubió cuasi un 3% asitiándose nos 6.237 puntos (al zarru del vienres algamaba los 6.552 puntos, na mayor xubida selmanal no que diba d'añu, un 8,03%). El ministru d'economía francés, Pierre Moscovici, que s'atopaba en Bruxeles, foi'l primeru en sofitar la propuesta, pero un voceru del gobiernu alemán amosóse contrariu a modificar la regulación actual del fondu de rescate européu ("los rescates han de faese al traviés de los Gobiernos p'asegurar que los préstamos tean condicionaos a ciertes polítiques").[199]

El día 6 de xunu de 2012, fíxose pública la información de qu'un paquete de rescate pa España d'ente 40.000 y 100.000 millones d'euros taba siendo consideráu, y que podría ser utilizáu en casu de ser solicitáu pol gobiernu español.[200]

El rescate

El sábadu 9 de xunu el ministru d'Economía Luis de Guindales anuncia qu'España solicitó y llogró de la Xunión Europea un rescate d'hasta 100.000 millones d'euros que l'Estáu va utilizar pa saniar el sistema financieru español al traviés del FROB. A pesar de que l'últimu garante del dineru concedíu a España ye l'Estáu y non los bancos (porque la normativa de los fondos europeos de rescate nun se camudó, como s'entainó a recordar el ministru de Facienda alemán, Wolfgang Schäuble: "España va garantizar el préstamu y va tener que devolvelo"),[201] el ministru Guindales negar a llamalo rescate. "Ye un préstamu en condiciones bien favorables, meyores que les del mercáu", afirmó.[202]Nel mesmu sentíu espresóse'l presidente del gobiernu Mariano Rajoy na so comparecencia del mediudía del día siguiente, domingu 10 de xunu, y volvió evitar el términu rescate (anque yera yá'l términu utilizáu por tola prensa internacional: bailout, rescue sauvetage, salvataggio)[203] y utilizó el términu "llinia de creitu", amás de consideralo un ésitu de la so política ("evitemos el rescate d'España", llegó a dicir).[204]L'importe exactu del rescate va depender de les auditoríes a la banca española, un exerciciu d'analís que va concluyir a mediaos o a finales de xunu de 2012. El préstamu va realizar en favor del Gobiernu español, pero destináu puramente al sofitu de bancos problemáticos.[203] Según dellos medios al ser la economía española más grande que la de los otros países que yá recibieron paquetes de rescate, España dispunxo d'un importante poder de negociación a la de cerrar los términos del rescate.[205] Sicasí, según otros medios les condiciones del rescate fuéron-y impuestes al gobiernu de Rajoy, pos ésti prefiriera que la inyeición de capital fuera direutamente a los bancos, ensin contabilizase como delda, o que'l BCE apurriera lliquidez a la banca y mercara delda española masivamente pa baxar la prima de riesgu, pero nenguna de los dos propuestes foi aceptada pola XE.[204]Al circunscribirse el rescate al sistema financieru nun s'inclúin midíes concretes d'austeridá de les cuentes públiques como nel casu de los anteriores rescates aplicaos n'Irlanda, Portugal y Grecia.[206] Sicasí, nel testu espublizáu pol Eurogrupu, dempués d'afirmar que se van tomar midíes de control del sistema financieru español que va ser inspecccionado poles autoridaes europees y pol BCE, faíase referencia a les reformes o retayos p'amenorgar el déficit públicu que tenía de siguir faciendo'l gobiernu español, yá que "el progresu nestes árees va ser estrecha y regularmente revisáu en paralelu con a l'asistencia financiera". El comisario européu Olli Rehn tamién se refirió a qu'España debe "aplicar la condicionalidad normal nel marcu de la gobernanza económica reforzada d'Europa". Tou ello paecía indicar que la vixilancia del cumplimientu del déficit per España (el 5,3% del PIB en 2012 p'algamar el 3% en 2014) per parte de la Comisión Europea y del BCE, nel marcu del Plan d'Estabilidá, diba intensificase. Al paecer los intereses que va haber de pagar España pol rescate van ser del 3%, bien per debaxo del 6,3% de los bonos a diez años, y el plazu d'amortización va rondar los 10 años, anque nun se sabe si'l dineru va salir del FEEF, el llamáu fondu de rescate temporal creáu en mayu de 2010 y a valir hasta mediaos de 2013, o del MEDE, que la so entrada a valir ta prevista pal 1 de xunetu, cuando seya ratificáu polos Estaos miembros. Los bancos van recibir el dineru al traviés del FROB bien en forma d'inyeiciones direutes de capital (como Bankia, que pidió 19.000 millones, que se van convertir n'aiciones) o de "bonos contingentes convertibles", los llamaos cocos, que son préstamos a un 10% d'interés que pueden convertise en capital.[207]

El tonu trunfalista de Rajoy qu'utilizó mientres la so comparecencia del domingu 10 de xunu y el refugu a utilizar el términu rescate (faló de "llinia de creitu"), foi bien criticáu pola oposición que lu recordó que'l rescate anunciáu yera la constatación del fracasu de la so política, empecipiada cola deficiente xestión de la crisis de Bankia, y n'absolutu un ésitu como intentaba vendelo Rajoy. Alfredo Pérez Rubalcaba, líder del PSOE, afirmó que yera "el momentu más grave pa España desque empezó la crisis económica" y sicasí el gobiernu "quier faenos creer que nos tocó la llotería". Amás la oposición recordólu que'l rescate va suponer un mayor control de les política económica per parte de la Xunión Europea y del BCE, ya inclusive del FMI, (los "homes de negru" como los llamara'l ministru de Facienda Cristóbal Montoro) como s'esprendía de la "lletra pequeña" del alcuerdu.[208] Na mesma llinia espresóse Rosa Díez d'UPyD que se refirió a la "mentira" del presidente al afirmar que'l préstamu namái atañe a los bancos. "El préstamu nun ye a los bancos, sinón al FROB, que tien la garantía del Estáu, que ye quien respuende... y [per otru llau] si utiliza tou lo que tán dispuestos a danos [100.000 millones d'euros] la delda va acabar anguaño siendo'l 90% del PIB [diez puntos porcentuales más qu'antes del rescate]", afirmó. Tola oposición, sacante CiU, tuvo d'alcuerdu n'esixir que Rajoy compareza ante'l Congresu de los Diputaos y que se forme nel Congresu una Comisión d'investigación que supervise tol procesu de rescate a los bancos dende'l FROB.[209]

A lo llargo de la selmana siguiente volvió vivise una "nueva selmana negra" pa la delda, sobremanera tres l'anunciu fechu'l miércoles 13 de xunu pola axencia Moody's de que rebaxaba en tres graos la calificación de la delda soberana española y poner en cantu del bonu basura (dende A3 a Baa3), argumentando que'l rescate concedíu a España va alzar el so nivel d'endeldamientu (colo que se xunía a les baxaes alcordaes nos díes anteriores poles otres dos percancies de calificación, Fitch y Standard & Poor's). Asina'l xueves 14 de xunu la prima de riesgu algamó un nuevu máximu históricu al llegar a los 552 puntos básicos y los intereses pagos nos mercaos secundarios de delda fueron del 7%, lo que, como indicó'l ministru d'economía Luis de Guindales, yera un nivel que "nun ye sostenible nel tiempu" (el presidente del gobiernu Mariano Rajoy refugó faer declaraciones).[210] La "número dos" del PSOE, Elena Valenciano declara qu'España ta "nel so momentu más difícil dende la Transición" y ufierta al gobiernu y al restu de los partíos un pactu de "unidá nacional" ante la Xunión Europea y l'ataque de los mercaos.[211]

Nel cume del G-20 celebrada en Los Cabos (Méxicu) ente'l llunes 18 de xunu y el martes 19 de xunu, a la qu'asistió'l presidente Rajoy, unu de los grandes protagonistes foi España por cuenta de los problemes de solvencia del so sistema bancariu, y de que la so solución depende en gran midida que se supere la crisis del euru (una vegada que les eleiciones griegues del domingu 17 de xunu dieron la mayoría a los partíos qu'acepten los duros retayos que lleva consigo'l segundu rescate a Grecia), polo que se-y pidió a España "claridá y rapidez" nel pidimientu del rescate pa recapitalizar la banca. Na so respuesta Rajoy reconoció per primer vegada que nun yera una "llinia de creitu" lo que llograra d'Europa, sinón un rescate del que respondía los gobiernu y computaba como delda del Estáu. Por eso pidió nel plenariu del G-20 "romper el venceyu ente riesgu bancario y riesgu soberano, que resultó dañible" (unes hores antes la prima de riesgu disparárase hasta los 589 puntos básicos). El presidente de la Comisión Europea Durao Barroso sofitó esi puntu de vista de qu'había que romper el venceyu ente la delda pública y la delda bancaria.[212]

El xueves 21 de xunu de 2012 fáense públicos los informes sobre la banca española ellaboraos poles consultoras Oliver Wyman y Roland Berger por encargu del Ministeriu d'Economía y del Bancu d'España, que cifren les necesidaes de recapitalización pa faer frente con solvencia a un agravamientu de la crisis ensin prever ente los 51.000 y los 62.000 millones d'euros (una forqueta bien cercana a les previsiones del FMI y bien per debaxo de los 100.000 millones d'euros del tope máximu del rescate européu). Nel informe dizse que los trés grandes bancos Banco Santander, BBVA y Caixabank nun precisen más capital y que les necesidaes de recapitalización (en redol a dos tercios de la cantidá envalorada, ente los 34.000 y los 41.000 millones) correspuenden a les entidaes nacionalizaes o en víes de talo (Bankia, CatalunyaCaixa, Novacaixagalicia y Bancu de Valencia). El restu hasta los 51.000-62.000 millones destinar a entidaes medianes como Banco Sabadell, Banco Popular, Unicaja (qu'inclúi Caja Duero España), Kutxa Bank, Bancu Mare Nostrum (BMN), Ibercaja-Caxa3-Liberbank y Bankinter.[213] A otru día la prima de riesgu rexistra la so mayor baxada selmanal y asítiase nos 477 puntos básicos.[214]

Na xunta del Conseyu Européu del 28 de xunu y el 29 de xunu Mariano Rajoy consigue, col sofitu d'Italia y de Francia, qu'Alemaña dexe y acepte que'l rescate a la banca vaya direutamente a les entidaes con problemes ensin pasar pol Estáu, polo que nun va computar como delda, desligándose asina la delda bancaria de la delda soberana, anque la supervisión del procesu va pasar al Bancu Central Européu, lo que supón dar un importante pasu escontra la unión bancaria, que yera lo que demandaba Alemaña. La respuesta de los mercaos foi bien favorable. El Ibex 35 esperimentó la mayor xubida diaria de los últimos dos años, superando los 7.000 puntos, y la prima de riesgu cayó más de 70 puntos, asitiándose nos 474 puntos dempués de tar tola selmana alredor de los 550 puntos básicos.[215]

Ente'l llunes 9 de xunetu y el martes 10 de xunetu el Eurogrupu alcuerda les condiciones pal rescate del sistema bancariu español, qu'a partir de la concesión de los primeres 30.000 millones d'euros del FEEF (hasta un máximu de 100.000 millones) enriaos al traviés del FROB, con un plazu mediu d'amortización de 12,5 años, va quedar so la supervisión direuta de la "troika" formada pola Comisión Europea, el Bancu Central Européu, que va poner sol so tutela al Bancu d'España, y pol FMI, polo que'l control del sistema financieru español va dexar de tar en manes del gobiernu. Les condiciones quedaron establecíes nun denomináu "memorándum d'entendimientu" con 32 midíes a desenvolver nun plazu d'un añu. Paralelamente'l Ecofin aprobó flexibilizar los oxetivos de déficit pa 2012, al pasar del 5,3% al 6,3%, anque a cambéu esixó al gobiernu español que realice de forma inmediata más axustes p'algamar esi oxetivu.[216] A otru día el presidente Mariano Rajoy anunciaba'l mayor axuste de la historia de la democracia: 65.000 millones d'euros.[217]

Xipre

A principios de xunu de 2012, el presidente del Banco Popular de Xipre, Michalis Sarris afirmó al diariu Financial Times que'l país se acercana peligrosamente al rescate de la XE.[218] Pela so parte, a mediaos del mesmu mes, la prensa xipriota fíxose ecu de rumores na direición d'un pidimientu formal per parte del Gobiernu.[219] Finalmente, el 25 de xunu de 2012 el gobiernu de Xipre, la tercer economía más pequeña de la eurozona, anunció que tomara la decisión de solicitar l'asistencia al fondu de rescate pal so sector bancariu ante l'amenaza d'una andada dende la economía de Grecia.[220][221] El día 26 el voceru del gobiernu de Xipre, Stefanos Stefanou, afirmó que'l so país solicitara oficialmente ayuda financiera a la Xunión Europea pa saniar el so sistema bancariu.[222] El 27 de xunu'l ministru d'Economía de Xipre, Vassos Sharly, anunció'l pidimientu d'asistencia financiera a los sos socios de la eurozona y al Fondu Monetariu Internacional,[223] asumiendo'l país a los pocos díes la presidencia rotativa de la XE.[224] Magar primeramente Xipre dixo qu'esperaba terminar les conversaciones sobre l'ayuda financiera colos sos homólogos de la Xunión Europea rápido,[225] a mediaos de xunetu, Xipre anunció qu'esperaba cerrar en setiembre l'asistencia financiera que taba axustando colos sos socios europeos.[226]

Finalmente, el 22 de payares el Gobiernu de Xipre alcordó un rescate financieru col Fondu Monetariu Internacional y cola Xunión Europea. El ministru de Finances, Vassos Shiarly, informó que l'importe del rescate xubiría a 17.000 millones d'euros.[227]

Darréu, a partir del vienres 15 de marzu de 2013 col zarru normal de los establecimientos bancarios pero la so non reapertura'l llunes 18 de marzu,[228] los bancos xipriotes entraron nuna situación de corralito financieru (restricción de la llibre disposición de dineru n'efectivu),[229][230] de la que los ministros d'Economía y Finances de la eurozona concretaron los detalles del rescate, que xubiría a 10.000 millones d'euros.[24][231] El gobiernu xipriota axustó con Europa estes primeres condiciones, que se vieron parcialmente flexibilizaes.[232][233] Sicasí, la propuesta europea foi refugada pol Parllamentu chipriota,[234][235] lo que llevó a enllargar el corralito hasta'l martes 26 de marzu[236][237][238] y al anunciu per parte del voceru del Gobiernu chipriota, Jrístos Stilianidis, de la formación una comisión téunica encargada d'ellaborar los detalles de la puesta en marcha d'un plan alternativu de financiamientu[239] qu'implicaba la participación económica de Rusia[240][241] y la Ilesia ortodoxa chipriota.[242][243]

Posible andada a otros países

Italia

El déficit presupuestariu d'Italia, asitiáu nun nivel del 4.6% del PIB en 2010, yera similar al d'Alemaña esi añu, d'un 4.3%, y menor que'l de Reinu Xuníu o Francia. Italia inclusive tenía superávit primariu nel so presupuestu (escluyendo pagos por interés de la delda). Sicasí, la so delda pública amontárase hasta asitiase nel 120% del so PIB y la so crecedera económica llevaba siendo menor que'l de la media de la XE dende diba una década.[244] Esti comportamientu económicu llevó a los inversores a ver los bonos italianos como un activu cada vez más ventureru.[245] Per otra parte, la delda pública italiana tien un vencimientu más llargu del habitual, tando la mayor parte de la mesma en manes de inverrsores domésticos. Polo xeneral, esto fai que'l país seya más resistente a un shock financieru.[246]

El 15 de xunetu y el 14 de setiembre de 2011, el Gobiernu d'Italia aprobó midíes d'austeridá destinaes a aforrar hasta 124.000 millones d'euros.[247][248] Sicasí, el 8 de payares de 2011 el rendimientu del bonu italianu llegara al 6.74% pa los títulos a 10 años, esguilando percima del 7%, nivel a partir del cual considérase qu'un país pierde l'accesu a los mercaos financieros.[249] El 11 de payares de 2011, los costos d'endeldamientu del Gobiernu d'Italia al traviés de los bonos a 10 años cayeron con fuercia dende'l 7.5% hasta'l 6.7% una vegada que'l Congresu italianu aprobó nueves midíes d'austeridá y formóse un gobiernu d'emerxencia encargáu de reemplazar al Presidente Silvio Berlusconi.[250] Ente les midíes incluyíense la promesa de consiguir en redol a 15.000 millones d'euros a partir de la venta d'inmuebles mientres los próximos trés años, un aumentu de dos años na edá de xubilación hasta los 67 años en 2026, l'apertura d'oficios hasta entós llindaes nun plazu de 12 meses y un amenorgamientu gradual de la propiedá gubernamental de servicios llocales.[245]

Eslovenia

Eslovenia xunir a la Xunión Europea en 2004. Cuando tamién se xunió al Euru trés años más tarde los tipos d'interés baxaron. Esto llevó a los bancos eslovenos a financiar un boom de la construcción y la privatización d'activos estatales vendíos a miembros d'enfotu de la élite nacional. Cuando la crisis financiera mundial cutió'l país la construcción detuviérase y los negocios, hasta entós saniaos, empezaron a sufrir, dexando a los bancos con carteres de préstamos malos por importe de más de 6.000 millones d'euros, equivalente al 12% de la so cartera de creitu. Eventualmente el Gobiernu de Eslovenia ayudó al so sector bancariu a lliberar de los préstamos malos garantizando un importe d'hasta 4.000 millones d'euros, más del 11% del productu interior brutu. Esto de la mesma llevó a un aumentu de los costos de financiamientu del propiu Gobiernu, con rendimientos sobre los sos bonos a 10 años que pasaron a superar el 6%. En 2012, el Gobiernu propusó un presupuestu austeru y planes p'adoptar reformes nel mercáu llaboral coles mires de cubrir los costos de la crisis. De resultes d'estes dificultaes, especúlase sobre la posibilidá de que finalmente Eslovenia tenga que solicitar un rescate financieru, d'alcuerdu al New York Times.[251][252]

Bélxica

En 2010, la delda pública de Bélxica representaba'l 100% del so PIB, el tercer mayor valor relativu de la zona euru por detrás de Grecia ya Italia.[253] Nesta fecha esistíen, adicionalmente, duldes alrodiu de la estabilidá financiera de los sos bancos.[254] En xunu de 2010 produciéronse eleiciones xenerales, magar nengún partíu llogró formar Gobiernu hasta payares de 2011 de resultes de les diferencies ente los dos partíos nacionalistes principales.[255] Esto amontó les duldes sobre la estabilidá del país.

Sicasí lo anterior, el déficit públicu en Bélxica yera del 5%, una cifra relativamente modesta, asitiándose la rentabilidá de los bonos del Gobiernu belga a 10 años en payares de 2010 nel 3.7%, inda lloñe de los tipos d'Irlanda (9.2%), Portugal (7%) y España (5.2%).[254] Amás, gracies a la elevada tasa d'aforru de los belgues, el Gobiernu de Bélxica vieno siendo capaz de financiar el so déficit principalmente al traviés de los aforros domésticos, lo que-y fai menos gustante a les fluctuaciones de los mercaos de creitu internacionales.[256] Con too y con eso lo anterior, el 25 de payares de 2011 la calificación creiticia del creitu al llargu plazu belga foi rebaxada dende AA+ a AA pola axencia Standard and Poor,[257] algamando los tipos del bonu a 10 años belga'l 5.66%.[255] Poco dempués los partíos políticos en Bélxica llograron un alcuerdu pa formar un nuevu Gobiernu. L'alcuerdu incluyó retayos fiscales y aumentos de los impuestos por importe d'aproximao 11.000 millones d'euros, cifra que tendría de dexar rebaxar el déficit presupuestariu al 2.8% del PIB pa 2012, algamando l'equilibriu presupuestariu en 2015.[258] Tres l'anunciu, los bonos belgues a 10 años cayeron de manera pronunciada hasta'l 4.6%.[259]

Francia

La delda pública de Francia en 2010 yera d'aproximao un 83% del so PIB, calteniendo un déficit fiscal en 2010 del 7% del so PIB.[260]El 16 de payares de 2011, el diferencial del rendimientu del bonu de Francia frente al d'Alemaña aumentara nun 450% si comparar col so mesmu valor en xunetu de 2011.[261] El valor d'un CDS pa Francia aumentó nun 300% nel mesmu periodu.[262] El 1 d'avientu de 2011, el rendimientu del bonu francés recuperóse, llogrando l'Ayalga francesa puyar con éxito bono a 10 años per valor de 4.300 millones d'euros a un tipu mediu del 3.18%, bien per debaxo del nivel críticu del 7%.[263]

Una de les principales esmoliciones a la de llevase a cabu los distintos rescates yera la posibilidá de que la crisis pudiera arimase a más países de la zona del Euru, yá que la crisis amenorgara l'enfotu n'otres economíes europees. D'alcuerdu al Financial Policy Committee británicu, en 2011 "calteníase la esmolición de los mercaos sobre la posición fiscal d'un númberu de países de la zona euru y el potencial d'andada escontra los sistemes bancarios."[264] Amás d'Irlanda, con un déficit públicu en 2010 del 32.4% del PIB, y de Portugal nel 9.1%, otros países como España con un 9.2% en 2010 podíen atopase en riesgu.[265]

Suiza

Suiza recibió l'impautu de la crisis de la eurozona a midida que empezó a salir dineru del país, escapando de los activos suizos en busca de mayor seguridá lloñe de la zona de crisis, según consecuencia del mieu a un empeoramientu de la crisis. Esto tuvo como resultáu l'apreciación del Franco Suizu en rellación al Euru y a otres divises, lo que llevó los precios nacionales a cayer y aumentó el preciu de les sos esportaciones. El Bancu Nacional de Suiza riquió a Credit Suisse un aumentu de la so capitalización. El Bancu Nacional suizu afirmó que'l Francu Suizu taba masivamente apreciáu, y qu'esistía riesgu de deflación en Suiza. Amás, el bancu central de la República Helvética afirmó que mercaría divises estranxeres en cantidaes ilimitaes si'l tipu de cambéu del Euru contra'l Francu Suizu cayía per debaxo de 1.20 CHF.[266] La compra d'euros tien l'efeutu de caltener el valor del euru. El valor de les propiedaes inmobiliaries en Suiza ye desaxeradamente alto, lo qu'implica la esistencia d'un posible riesgu añadíu.[267][268]

Alemaña

En rellación a les cantidaes totales de la crisis de la zona euru, la economía d'Alemaña ye relativamente pequeña y sería incapaz, inclusive nel casu de que quixera, de garantizar el pagu de la delda soberana del restu de la eurozona si España ya inclusive Italia y Francia fueren sumaes a les naciones en quiebra. Asina, d'alcuerdu a la Canciller Angela Merkel, la participación alemana nos esfuercios de rescate taría condicionada a la negociación de reformes de la zona euru que tuvieren el potencial de resolver los problemes de desequilibriu estructural qu'aniciaron la crisis.[269][270]

Respuesta

Midíes d'axuste nacionales

A partir del mes de mayu de 2010, los principales países europeos presentaron midíes d'axuste económicu. En particular, los llamaos PIGS (Portugal, Italia, Grecia y España) anunciaron severos retayos nel gastu públicu y aumentos d'impuestos. Pero países con menos problemes de déficit fiscal y delda pública, como Francia y Alemaña, llevaron a cabu tamién los sos propios axustes.

- Portugal. El parllamentu portugués votó un plan d'axuste a finales de marzu. Esti plan contemplaba l'amenorgamientu del presupuestu militar, la conxelación de los salarios de los funcionarios y el retayu nes midíes sociales.[271]

- Grecia. El 6 de mayu, el parllamentu griegu aprobó'l plan d'austeridá primeramente propuestu pol gobiernu. Les midíes incluyíen retayos del gastu públicu - conxelamientu de los salarios y retayos nes pensiones - y una medría de los impuestos. L'oxetivu yera llograr retayos presupuestarios de 30.000 millones d'euros en trés años, cola meta d'amenorgar el déficit públicu so 3% en 2014.[272][273]

- Italia. El 25 de mayu, el gobiernu de Silvio Berlusconi presentó un plan d'austeridá p'aforrar 24.000 millones d'euros ente 2011 y 2013. Les principales midíes son l'amenorgamientu de los sueldos y del emplegu nel sector públicu, retayos nel gastu, l'aumentu de la edá de xubilación de dellos trabayadores estatales, y l'amenorgamientu de los fondos pa los gobiernos llocales.[274][275]

- España. Ante la situación de déficit, el gobiernu español empezó a tomar midíes de retayu nel gastu públicu. El 27 de mayu'l gobiernu de José Luis Rodríguez Zapatero consiguió aprobar los retayos, que llevaríen a un amenorgamientu del salariu de los funcionarios en 5% de media, y un amenorgamientu de delles midíes sociales, como la conxelación de les pensiones.[276] A principios de xunu axuntaron sindicatos y patronal pa cerrar la reforma llaboral.[277]

- Alemaña. El 7 de xunu, Angela Merkel, anunció un plan d'austeridá pa un periodu de cuatro años con cuenta d'amenorgar el déficit alredor del 3% en 2013. Les midíes inclúin un retayu de 80.000 millones d'euros, l'amenorgamientu de 10.000 puestos de trabayu, la supresión d'un subsidiu a la maternidá y l'aumentu de los impuestos a los operadores de plantes d'enerxía nuclear.[278][279]

- Francia. El 12 de xunu, el primer ministru francés François Fillon, anunció un retayu nel gastu públicu y la estensión de la edá de xubilación más allá de los 60 años, p'amenorgar el déficit públicu.[280]

- Reinu Xuníu. Dende'l principiu del so mandatu, el nuevu gobiernu británicu de coalición, lideráu por David Cameron y Nick Clegg, anunció que los retayos seríen una prioridá pal añu 2010.[281][282] El 22 de xunu, el ministru de finances George Osborne presentó ante'l Parllamentu un presupuestu qu'inclúi fuertes retayos del gastu públicu. Ente les midíes figura'l conxelamientu de salarios públicos, l'amenorgamientu del 25% nel gastu de la mayoría de los ministerios y una medría del impuestu al consumu del 17,5% al 20%.[283][284]

- Hungría. El 4 de xunu el voceru del Gobiernu húngaru declaró que la situación del país ye "bien grave" y que tienen qu'evitar el camín de Grecia. Acusó al gobiernu anterior de manipoliar datos. Con too y con eso Hungría nun forma parte de la eurozona, pero los países europeos tienen inversiones nesti país, polo que podría precisar dalgún tipu d'ayuda.[285]

Midíes d'emerxencia de la XE

Fondu Européu d'Estabilidá Financiera (FEEF)