ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು 2007-2009

- REDIRECT Template:Subprime mortgage crisis sidebar

ಇಸವಿ 2007-ಇಲ್ಲಿಯವರೆಗೆ ಸಂಭವಿಸಿದ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಅಮೆರಿಕ ಸಂಯುಕ್ತ ಸಂಸ್ಥಾನದ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಉದ್ಭವಿಸಿದ ದ್ರವ್ಯತೆ ಕೊರತೆಯ ಬಿಕ್ಕಟ್ಟು. ಇದು ದೊಡ್ಡ ವಿತ್ತೀಯ ಸಂಸ್ಥೆಗಳ ಪತನಕ್ಕೆ,ರಾಷ್ಟ್ರೀಯ ಸರ್ಕಾರಗಳು ಬ್ಯಾಂಕುಗಳನ್ನು "ಬೇಲ್ಔಟ್"(ಆರ್ಥಿಕ ನೆರವು ನೀಡಿ ರಕ್ಷಣೆ)ಮಾಡುವುದರಲ್ಲಿ ಮತ್ತು ವಿಶ್ವಾದ್ಯಂತ ಷೇರುಪೇಟೆಗಳ ಏರುಪೇರಿನಲ್ಲಿ ಫಲಿತಾಂಶ ಕಂಡಿತು. ಅನೇಕ ಕ್ಷೇತ್ರಗಳಲ್ಲಿ ಗೃಹನಿರ್ಮಾಣ ಮಾರುಕಟ್ಟೆ ಸಂಕಷ್ಟಕ್ಕೆ ಗುರಿಯಾಯಿತು,ಇದರಿಂದ ಅಸಂಖ್ಯಾತ ಒಕ್ಕಲೆಬ್ಬಿಸುವಿಕೆ,ಸ್ವತ್ತುಮರುಸ್ವಾಧೀನ ಮತ್ತು ಸುದೀರ್ಘ ಖಾಲಿಹುದ್ದೆಗಳಲ್ಲಿ ಫಲಿತಾಂಶ ಕಂಡಿತು. ಇದನ್ನು ಅನೇಕ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು 1930ರ ದಶಕದ ಮಹಾನ್ ಆರ್ಥಿಕ ಹಿಂಜರಿತದ ನಂತರ ಕೆಟ್ಟ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಎಂದು ಪರಿಗಣಿಸಿದ್ದಾರೆ.[೧] ಇದು ಮುಖ್ಯ ಉದ್ಯಮಗಳ ವೈಫಲ್ಯಕ್ಕೆ ಕೊಡುಗೆ ನೀಡಿತು. ಲಕ್ಷಾಂತರ ಕೋಟಿ U.S. ಡಾಲರ್ಗಳು ಎಂದು ಅಂದಾಜು ಮಾಡಿದ ಗ್ರಾಹಕ ಸಂಪತ್ತಿನಲ್ಲಿ ಕುಸಿತ,ಸರ್ಕಾರಗಳಿಂದ ಗಣನೀಯ ಪ್ರಮಾಣದಲ್ಲಿ ವಿತ್ತೀಯ ಬದ್ಧತೆಗಳು ಮತ್ತು ಆರ್ಥಿಕ ಚಟುವಟಿಕೆಗಳಲ್ಲಿ ಗಮನಾರ್ಹ ಇಳಿಮುಖ ಉಂಟಾಯಿತು.[೨] ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿಗೆ ಅನೇಕ ಕಾರಣಗಳನ್ನು ಪ್ರಸ್ತಾಪಿಸಲಾಗಿದ್ದು,ತಜ್ಞರು ಅದಕ್ಕೆ ಭಿನ್ನ ತೂಕವನ್ನು ನೀಡಿದ್ದಾರೆ.[೩] ಎರಡೂ ರೀತಿಯ ಮಾರುಕಟ್ಟೆ ಆಧಾರದ ಮತ್ತು ನಿಯಂತ್ರಣ ಪರಿಹಾರಗಳನ್ನು ಜಾರಿಗೆ ತರಲಾಗಿದೆ ಅಥವಾ ಪರಿಗಣನೆಯಲ್ಲಿವೆ.[೪] 2010 -2011ರ ಅವಧಿಯಲ್ಲಿ ವಿಶ್ವ ಆರ್ಥಿಕವ್ಯವಸ್ಥೆಗೆ ಗಮನಾರ್ಹ ಅಪಾಯಗಳು ಉಳಿದುಕೊಂಡಿವೆ.[೫] ಈ ಆರ್ಥಿಕ ಅವಧಿಯನ್ನು ಕೆಲವೊಮ್ಮೆ "ಮಹಾ ಹಿಂಜರಿತ" ಎಂದು ಉಲ್ಲೇಖಿಸಲಾಗಿದ್ದರೂ,ಇದೇ ಪದಗುಚ್ಛವನ್ನು ಪೂರ್ವ ದಶಕಗಳ ಪ್ರತಿಯೊಂದು ಹಿಂಜರಿತವನ್ನು ಉಲ್ಲೇಖಿಸಲು ಬಳಸಲಾಗಿದೆ.[೬]U.S.ನಲ್ಲಿ 2006ನೇ ವರ್ಷ ಪರಾಕಾಷ್ಠೆಗೆ ತಲುಪಿದ್ದ ಜಾಗತಿಕ ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆ ಪತನದಿಂದ, ಸ್ಥಿರಾಸ್ತಿ ದರಕ್ಕೆ ಬಂಧಿತವಾದ ಭದ್ರತಾಪತ್ರಗಳ ಮೌಲ್ಯವು ನಂತರ ಕುಸಿದು,ಜಾಗತಿಕವಾಗಿ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಹಾನಿ ಉಂಟುಮಾಡಿತು.[೭] ಬ್ಯಾಂಕುಗಳ ಸಾಲ ಪಾವತಿ ಶಕ್ತಿಗೆ ಸಂಬಂಧಿಸಿದ ಪ್ರಶ್ನೆಗಳು,ಸಾಲ ಲಭ್ಯತೆಯಲ್ಲಿ ಕುಸಿತಗಳು,ಬಂಡವಾಳದಾರನ ವಿಶ್ವಾಸ ಕುಂಠಿತ,ಜಾಗತಿಕ ಷೇರುಪೇಟೆಗಳ ಮೇಲೆ ದುಷ್ಫರಿಣಾಮ ಬೀರಿ, 2008ರ ಕೊನೆಯಲ್ಲಿ ಮತ್ತು 2009ರ ಪೂರ್ವದಲ್ಲಿ ಭದ್ರತಾಪತ್ರಗಳು ಅಪಾರ ಪ್ರಮಾಣದ ನಷ್ಟ ಅನುಭವಿಸಿದವು. ವಿಶ್ವಾದ್ಯಂತ ಆರ್ಥಿಕತೆಗಳು ಈ ಅವಧಿಯಲ್ಲಿ ನಿಧಾನಗತಿಯಲ್ಲಿ ಸಾಗಿತು, ಸಾಲ ಮಂಜೂರಾತಿ ಬಿಗಿಯಾಯಿತು ಹಾಗೂ ಅಂತಾರಾಷ್ಟ್ರೀಯ ವ್ಯಾಪಾರ ಇಳಿಮುಖವಾಯಿತು.[೮] ಸಾಲದ ಮೌಲ್ಯ ನಿರ್ಧಾರಕ ಏಜನ್ಸಿಗಳು ಮತ್ತು ಬಂಡವಾಳದಾರರು ಅಡಮಾನ ಸಂಬಂಧಿತ ಹಣಕಾಸು ಉತ್ಪನ್ನಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಅಪಾಯವನ್ನು ಕರಾರುವಾಕ್ಕಾಗಿ ಅಂದಾಜು ಮಾಡಲು ವಿಫಲರಾದರು.ಸರ್ಕಾರಗಳು 21ನೇ ಶತಮಾನದ ವಿತ್ತೀಯಪೇಟೆಗಳನ್ನು ನಿಭಾಯಿಸಲು ತಮ್ಮ ನಿಯಂತ್ರಣ ಪದ್ಧತಿಗಳನ್ನು ಹೊಂದಾಣಿಕೆ ಮಾಡಲಿಲ್ಲ.[೯] ಸರ್ಕಾರಗಳು ಮತ್ತು ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ಗಳು ಅಭೂತಪೂರ್ವ ವಿತ್ತೀಯ ಉತ್ತೇಜನ, ವಿತ್ತೀಯ ನೀತಿ ವಿಸ್ತರಣೆ ಮತ್ತು ಸಾಂಸ್ಥಿಕ ಬೇಲ್ಔಟ್ಗಳ ಮೂಲಕ ಪ್ರತಿಕ್ರಿಯಿಸಿದವು.

ಹಿನ್ನೆಲೆ ಮತ್ತು ಕಾರಣಗಳು

ಈ ಬಿಕ್ಕಟ್ಟು ಉದ್ಭವಕ್ಕೆ ತಕ್ಷಣದ ಕಾರಣ ಅಮೆರಿಕದ ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆ ಒಡೆದಿದ್ದು. ಅಂದಾಜು 2005 -2006ರಲ್ಲಿ ಇದು ಪರಾಕಾಷ್ಠೆಯ ಸ್ಥಿತಿಯನ್ನು ತಲುಪಿತ್ತು.[೧೦][೧೧] "ಸಬ್ಪ್ರೈಮ್" ಸಾಲ ಮತ್ತು ಹೊಂದಾಣಿಕೆಯ ದರದ ಅಡಮಾನಗಳನ್ನು ಕುರಿತು ಉನ್ನತ ಸಾಲಬಾಕಿ ಪ್ರಮಾಣಗಳು ನಂತರ ತ್ವರಿತಗತಿಯಲ್ಲಿ ವರ್ಧಿಸಿತು. ಸಾಲ ಪ್ಯಾಕೇಜಂಗ್ನಲ್ಲಿ ಹೆಚ್ಚಳ, ಮಾರಾಟ ವ್ಯವಸ್ಥೆ ಹಾಗೂ ಸುಲಭ ಆರಂಭಿಕ ಷರತ್ತುಗಳು ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಗೃಹ ಬೆಲೆಗಳಲ್ಲಿ ಏರಿಕೆ ಪ್ರವೃತ್ತಿಯು ಸಾಲಗಾರರಿಗೆ ಕಷ್ಟದ ಅಡಮಾನ ಸಾಲಗಳನ್ನು ಮಾಡಲು ಪ್ರೋತ್ಸಾಹಿಸಿತು. ಅನುಕೂಲಕರ ಷರತ್ತುಗಳೊಂದಿಗೆ ತಾವು ಮರುಸಾಲ ಪಡೆಯಬಹುದೆಂದು ನಂಬಿಕೆ ಅವರಲ್ಲಿತ್ತು. ಆದಾಗ್ಯೂ,ಬಡ್ಡಿ ದರಗಳು ಒಂದೊಮ್ಮೆ ಏರಿಕೆ ಆರಂಭಿಸಿದ ನಂತರ U.S.ನ ಅನೇಕ ಭಾಗಗಳಲ್ಲಿ ಗೃಹಗಳ ಮೌಲ್ಯಗಳು 2006-2007ರಲ್ಲಿ ಸಾಧಾರಣ ಕುಸಿತ ಅನುಭವಿಸಿ, ಮರುಸಾಲವು ಇನ್ನಷ್ಟು ಕಷ್ಟವಾಯಿತು. ಸುಲಭ ಆರಂಭಿಕ ಷರತ್ತುಗಳ ಅವಧಿ ಮುಗಿದ ಕೂಡಲೇ ಸಾಲಬಾಕಿಗಳು ಮತ್ತು ಸ್ವತ್ತುಸ್ವಾಧೀನ ಚಟುವಟಿಕೆಗಳು ಗಮನಾರ್ಹವಾಗಿ ಏರಿದವು ಮತ್ತು ನಿರೀಕ್ಷಿಸಿದಂತೆ ಗೃಹಗಳ ಮೌಲ್ಯದ ಏರಿಕೆಯಲ್ಲಿ ವಿಫಲತೆ ಮತ್ತು ARM(ಅಡಮಾನ ಮರುಹೊಂದಾಣಿಕೆ ದರ)ಬಡ್ಡಿ ದರವನ್ನು ಹೆಚ್ಚಿಸಿ ಮರುಹೊಂದಾಣಿಕೆ ಮಾಡಲಾಯಿತು.

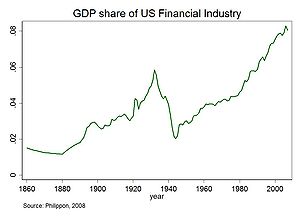

ಬಿಕ್ಕಟ್ಟಿಗೆ ಮುನ್ನ, ಕಡಿಮೆ ಬಡ್ಡಿ ದರಗಳು ಮತ್ತು ವಿದೇಶಿ ನಿಧಿಗಳ ಅಪಾರ ಹರಿವಿನಿಂದ ಸಾಲದ ಷರತ್ತುಗಳು ಅನೇಕ ವರ್ಷಗಳವರೆಗೆ ಸುಲಭವಾಗಿತ್ತು.ಇದು ಗೃಹನಿರ್ಮಾಣ ಚಟುವಟಿಕೆಗಳ ಭರಾಟೆಯನ್ನು ಹೆಚ್ಚಿಸಿತು ಮತ್ತು ಸಾಲದ ಹಣದ ಉಪಭೋಗಕ್ಕೆ ಪ್ರೋತ್ಸಾಹಿಸಿತು.[೧೨] ಸುಲಭ ಸಾಲ ಮತ್ತು ಹಣದ ಹರಿವು ಅಮೆರಿಕದ ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆಗೆ ಕೊಡುಗೆ ನೀಡಿದವು. ವಿವಿಧ ರೀತಿಯ ಸಾಲಗಳನ್ನು(ಉದಾ.,ಅಡಮಾನ,ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ಮತ್ತು ವಾಹನಸಾಲ)ಪಡೆಯುವುದು ಸುಲಭವಾಗಿತ್ತು ಮತ್ತು ಗ್ರಾಹಕರು ಹಿಂದೆಂದೂ ಇಲ್ಲದಷ್ಟು ಸಾಲದಹೊರೆಯನ್ನು ಹೊತ್ತರು.[೧೩][೧೪] ಗೃಹ ಮತ್ತು ಸಾಲನೀಡಿಕೆಯಲ್ಲಿ ಬೆಳವಣಿಗೆಯಿಂದ,ಅಡಮಾನ ಪಾವತಿಗಳು ಮತ್ತು ಗೃಹದರಗಳಿಂದ ಮೌಲ್ಯವನ್ನು ಪಡೆದ ಅಡಮಾನ ಬೆಂಬಲಿತ ಸಾಲಪತ್ರಗಳು ಮತ್ತು ಜಾಮೀನು ಸಾಲದ ಕರಾರುಗಳು ಮುಂತಾದ ಹಣಕಾಸು ಒಪ್ಪಂದಗಳ ಮೊತ್ತ ಬಹಳಷ್ಟು ಹೆಚ್ಚಿದವು. ಇಂತಹ ಹಣಕಾಸು ನಾವೀನ್ಯ ವಿಶ್ವಾದ್ಯಂತ ಸಂಸ್ಥೆಗಳು ಮತ್ತು ಹೂಡಿಕೆದಾರರಿಗೆ U.S.ಗೃಹನಿರ್ಮಾಣ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಬಂಡವಾಳ ಹೂಡಲು ಅವಕಾಶ ಕಲ್ಪಿಸಿತು. ಗೃಹದರಗಳಲ್ಲಿ ಕುಸಿತ ಉಂಟಾಗುತ್ತಿದ್ದಂತೆ,ಸಾಲ ಮಾಡಿ, ಸಬ್ಪ್ರೈಮ್ MBSನಲ್ಲಿ ಭಾರೀ ಹಣ ಹೂಡಿಕೆ ಮಾಡಿದ್ದ ಪ್ರಮುಖ ಜಾಗತಿಕ ವಿತ್ತೀಯ ಸಂಸ್ಥೆಗಳು ಗಮನಾರ್ಹ ನಷ್ಟಗಳನ್ನು ಅನುಭವಿಸಿದವು. ಕುಸಿದ ದರಗಳಿಂದ ಮನೆಗಳ ಮೌಲ್ಯವು ಅಡಮಾನ ಸಾಲದ ಮೌಲ್ಯಕ್ಕಿಂತ ಕಡಿಮೆಯಾಗಿ,ಸ್ವತ್ತುಸ್ವಾಧೀನಕ್ಕೆ ಪ್ರವೇಶಿಸಲು ಹಣಕಾಸು ಪ್ರೋತ್ಸಾಹಕವನ್ನು ಒದಗಿಸಿತು. ಪ್ರಸಕ್ತ 2006ರ ಕೊನೆಯಲ್ಲಿ U.S.ನಲ್ಲಿ ಆರಂಭವಾದ ಸ್ವತ್ತುಸ್ವಾಧೀನ ಪ್ರಕ್ರಿಯೆ ಸಾಂಕ್ರಾಮಿಕವು ಗ್ರಾಹಕರ ಸಂಪತ್ತಿನ ಹೀರಿಕೆಯನ್ನು ಮುಂದುವರಿಸಿತು ಮತ್ತು ಬ್ಯಾಂಕಿಂಗ್ ಸಂಸ್ಥೆಗಳ ವಿತ್ತೀಯ ಬಲವನ್ನು ಕುಂದಿಸಿತು. ಇತರ ಸಾಲದ ವಿಧಗಳಲ್ಲಿ ಸಾಲಬಾಕಿಗಳು ಮತ್ತು ನಷ್ಟಗಳು ಕೂಡ ಗಮನಾರ್ಹ ಏರಿಕೆಯಾಗಿ,ಬಿಕ್ಕಟ್ಟು ಗೃಹನಿರ್ಮಾಣ ಮಾರುಕಟ್ಟೆಯಿಂದ ಆರ್ಥಿಕತೆಯ ಇತರ ಭಾಗಗಳಿಗೆ ವಿಸ್ತರಿಸಿತು. ಒಟ್ಟು ನಷ್ಟಗಳನ್ನು ಜಾಗತಿಕವಾಗಿ ಲಕ್ಷಾಂತರ ಕೋಟಿ U.S. ಡಾಲರ್ಗಳೆಂದು ಅಂದಾಜು ಮಾಡಲಾಗಿದೆ.[೧೫]ಗೃಹನಿರ್ಮಾಣ ಮತ್ತು ಸಾಲ ಗುಳ್ಳೆಗಳು ನಿರ್ಮಾಣವಾಗುತ್ತಿದ್ದಂತೆ,ವಿತ್ತೀಯ ವ್ಯವಸ್ಥೆ ವಿಸ್ತರಣೆ ಮತ್ತು ಹೆಚ್ಚು ಸೂಕ್ಷ್ಮತೆಗೆ ಅನೇಕ ಅಂಶಗಳು ಕಾರಣವಾಯಿತು.ಈ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಫೈನಾನ್ಸಿಯಲೈಸೇಷನ್(ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಗಳ ಪಾತ್ರದಲ್ಲಿ ಹೆಚ್ಚಳ) ಎನ್ನಲಾಯಿತು. ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ(ಬ್ಯಾಂಕೇತರ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಸಾಲ ವ್ಯವಸ್ಥೆ)ಎಂದು ಹೆಸರಾದ ಹೆಡ್ಜ್ ನಿಧಿಗಳು ಮುಂತಾದ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಹೆಚ್ಚಾಗಿ ವಹಿಸಿದ ಪ್ರಮುಖ ಪಾತ್ರವನ್ನು ನೀತಿನಿರೂಪಕರು ಗುರುತಿಸಲಿಲ್ಲ. ಈ ಸಂಸ್ಥೆಗಳು U.S.ಆರ್ಥಿಕತೆಗೆ ಸಾಲ ಒದಗಿಸುವಲ್ಲಿ ವಾಣಿಜ್ಯ(ಡಿಪೋಸಿಟರಿ)ಬ್ಯಾಂಕುಗಳಷ್ಟೇ ಪ್ರಾಮುಖ್ಯತೆ ಗಳಿಸಿವೆ ಎಂದು ಕೆಲವು ತಜ್ಞರು ನಂಬಿದ್ದಾರೆ.ಆದರೆ ಅವು ಸಮಾನವಾದ ನಿಬಂಧನೆಗಳಿಗೆ ಒಳಪಟ್ಟಿಲ್ಲ.[೧೬] ಈ ಸಂಸ್ಥೆಗಳು ಹಾಗೂ ಕೆಲವು ನಿಯಂತ್ರಿತ ಬ್ಯಾಂಕುಗಳು ಮೇಲೆ ವಿವರಿಸಿರುವ ಸಾಲಗಳನ್ನು ಒದಗಿಸಿದಾಗ ಗಮನಾರ್ಹ ಸಾಲದ ಹೊರೆಗಳನ್ನು ಹೊಂದಿದವು ಮತ್ತು ದೊಡ್ಡಮಟ್ಟದ ಸಾಲಬಾಕಿಗಳು ಅಥವಾ MBSನಷ್ಟಗಳನ್ನು ಅರಗಿಸಿಕೊಳ್ಳುವುದಕ್ಕೆ ಸಾಕಷ್ಟು ಆರ್ಥಿಕ ಸಂಕಷ್ಟ ಕಡಿಮೆ ಮಾಡುವ ವ್ಯವಸ್ಥೆ ಇರಲಿಲ್ಲ.[೧೭] ಈ ನಷ್ಟಗಳಿಂದ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಸಾಲ ನೀಡುವ ಸಾಮರ್ಥ್ಯದ ಮೇಲೆ ದುಷ್ಪರಿಣಾಮ ಬೀರಿ,ಆರ್ಥಿಕ ಚಟುವಟಿಕೆ ಕುಂಠಿತಗೊಂಡಿತು. ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಸ್ಥಿರತೆಗೆ ಸಂಬಂಧಿಸಿದ ಕಳವಳಗಳಿಂದ,ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕುಗಳು ಸಾಲವನ್ನು ಉತ್ತೇಜಿಸಲು ಹಣಕಾಸು ಒದಗಿಸಿ, ವ್ಯವಹಾರ ನಿರ್ವಹಣೆಗಳಿಗೆ ನಿಧಿ ಒದಗಿಸಲು ಅವಿಭಾಜ್ಯವಾದ ವಾಣಿಜ್ಯ ಸಾಲಪತ್ರ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ನಂಬಿಕೆ ಮರುಸ್ಥಾಪನೆಗೆ ಮುಂದಾದವು. ಸರ್ಕಾರಗಳು ಪ್ರಮುಖ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಆರ್ಥಿಕನೆರವಿನಿಂದ ರಕ್ಷಣೆ ಮಾಡಿದವು ಮತ್ತು ಆರ್ಥಿಕ ಉತ್ತೇಜನ ಕಾರ್ಯಕ್ರಮಗಳನ್ನು ಅನುಷ್ಠಾನಕ್ಕೆ ತಂದು,ಗಮನಾರ್ಹ ಹೆಚ್ಚುವರಿ ಹಣಕಾಸು ಬದ್ಧತೆಗಳನ್ನು ಹೊಂದಿದವು.

ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆಯ ಬೆಳವಣಿಗೆ

ಇಸವಿ 1997 ಮತ್ತು 2006ರ ನಡುವೆ,ಮಾದರಿ ಅಮೆರಿಕದ ಮನೆಯೊಂದರ ಆದಾಯ 124% ಏರಿಕೆಯಾಯಿತು.[೧೯] ಇಸವಿ 2001ರಲ್ಲಿ ಕೊನೆಗೊಂಡ ಎರಡು ದಶಕಗಳ ಅವಧಿಯಲ್ಲಿ,ರಾಷ್ಟ್ರೀಯ ಗೃಹದರದ ಮಧ್ಯದ ಮೌಲ್ಯವು ಗೃಹನಿರ್ಮಾಣ ಆದಾಯದ ಮಧ್ಯದ ಮೌಲ್ಯಕ್ಕಿಂತ 2.9ರಿಂದ 3.1ರ ನಡುವೆಯಿದೆ. ಈ ಅನುಪಾತವು 2004ರಲ್ಲಿ 4 .0ಗೆ ಏರಿಕೆಯಾಯಿತು, ಮತ್ತು 2006ರಲ್ಲಿ 4.6ಕ್ಕೆ ಏರಿಕೆಯಾಯಿತು.[೨೦] ಈ ಗೃಹ ಉತ್ಕರ್ಷ ಗುಳ್ಳೆಯಿಂದ ಸಾಕಷ್ಟು ಸಂಖ್ಯೆಯ ಗೃಹಮಾಲೀಕರು ಕಡಿಮೆ ಬಡ್ಡಿದರಕ್ಕೆ ತಮ್ಮ ಮನೆಗಳಿಗೆ ಮರುಸಾಲ ಪಡೆದುಕೊಂಡರು ಅಥವಾ ಮನೆಗಳ ದರದ ಮೌಲ್ಯ ಹೆಚ್ಚಳದಿಂದ ಎರಡನೇ ಅಡಮಾನ ಸಾಲ ಪಡೆದುಕೊಂಡು ಗ್ರಾಹಕ ಉಪಭೋಗಕ್ಕೆ ಹಣ ಒದಗಿಸಿದರು.ಪೀಬಾಡಿ ಪ್ರಶಸ್ತಿ ಕಾರ್ಯಕ್ರಮದಲ್ಲಿ,NPRವರದಿಗಾರರು ವಾದ ಮಂಡಿಸುತ್ತಾ,"ಬೃಹತ್ ಸಂಚಿತ ನಿಧಿ"(ವಿಶ್ವವ್ಯಾಪಿ ಸ್ಥಿರ ಆದಾಯ ಬಂಡವಾಳಗಳಲ್ಲಿ $70ಲಕ್ಷ ಕೋಟಿಗಳನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತದೆ)ದಶಕದ ಆರಂಭದಲ್ಲಿ U.S.ಖಜಾನೆ ಬಾಂಡ್ಗಳು ನೀಡಿದ ಪ್ರತಿಫಲಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಪ್ರತಿಫಲ ಬಯಸಿದವು. ಇದಿಷ್ಟೇ ಅಲ್ಲದೇ,ಈ ಸಂಚಿತ ನಿಧಿಯು 2000ದಿಂದ 2007ರಲ್ಲಿ ಗಾತ್ರದಲ್ಲಿ ಸುಮಾರು ಎರಡು ಪಟ್ಟು ಹೆಚ್ಚಾಯಿತು. ಆದರೂ ಸುರಕ್ಷಿತ,ಆದಾಯ ಉತ್ಪಾದಿಸುವ ಬಂಡವಾಳಗಳನ್ನು ಇವುಗಳಿಗೆ ಹೋಲಿಸಿದಾಗ ಅಷ್ಟೊಂದು ವೇಗವಾಗಿ ಬೆಳೆಯಲಿಲ್ಲ. ವಾಲ್ ಸ್ಟ್ರೀಟ್ನ ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಈ ಬೇಡಿಕೆಗೆ MBSಮತ್ತು CDO ಮೂಲಕ ಉತ್ತರಿಸಿದವು. ಸಾಲ ಬೆಲೆಅಂದಾಜು ಸಂಸ್ಥೆಗಳು ಅವಕ್ಕೆ ಸುರಕ್ಷಿತ ಬೆಲೆ ಅಂದಾಜು ಮಾಡಿದ್ದವು. ಇದರ ಪರಿಣಾಮವಾಗಿ,ವಾಲ್ ಸ್ಟ್ರೀಟ್ ಈ ಸಂಚಿತ ಹಣವನ್ನು U.S.ಅಡಮಾನ ಮಾರುಕಟ್ಟೆಗೆ ಜೋಡಿಸಿ,ಅಡಮಾನ ಪೂರೈಕೆ ಸರಪಳಿಯುದ್ಧಕ್ಕೂ ಅಪಾರ ಶುಲ್ಕಗಳನ್ನು ಒದಗಿಸಿತು.ಸಾಲಗಳನ್ನು ಮಾರುವ ಅಡಮಾನ ದಳ್ಳಾಳಿಯಿಂದ ಹಿಡಿದು,ದಳ್ಳಾಳಿಗಳಿಗೆ ಹಣ ಒದಗಿಸುವ ಸಣ್ಣ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಅವುಗಳ ಹಿಂದಿರುವ ಬೃಹತ್ ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳವರೆಗೆ ಶುಲ್ಕಗಳನ್ನು ಒದಗಿಸಿತು. ಸುಮಾರು 2003ರಲ್ಲಿ,ಸಾಂಪ್ರದಾಯಿಕ ಸಾಲದ ಮಾನಕಗಳಲ್ಲಿ ಹುಟ್ಟಿದ ಅಡಮಾನಗಳ ಪೂರೈಕೆಯು ಮುಗಿದುಹೋಗಿದ್ದವು. ಆದಾಗ್ಯೂ,MBS ಮತ್ತು CDO ಗೆ ಮುಂದುವರಿದ ಬಲವಾದ ಬೇಡಿಕೆಯು, ಪೂರೈಕೆ ಸರಪಳಿಯಲ್ಲಿ ಅಡಮಾನಗಳ ಮಾರಾಟ ಸಾಧ್ಯವಾಗುವ ತನಕ, ಸಾಲನೀಡುವ ಮಾನದಂಡಗಳನ್ನು ಕೆಳಕ್ಕೆ ತಳ್ಳಲು ಆರಂಭಿಸಿತು.ಪರಿಣಾಮವಾಗಿ ಈ ಊಹಾತ್ಮಕ ಗುಳ್ಳೆ ಅಸಮರ್ಥನೀಯ ಎಂದು ಸಾಬೀತಾಯಿತು.[೨೧]ವಿಶೇಷವಾಗಿ CDOಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಸಬ್ಪ್ರೈಮ್ ಮತ್ತು ಇತರ ಸಾಲಗಳಿಗೆ ಬಂಡವಾಳ ನಿಧಿಗಳನ್ನು ಒದಗಿಸಲು ಅನುಕೂಲ ಕಲ್ಪಿಸಿ, ಗೃಹಗುಳ್ಳೆ ವಿಸ್ತರಣೆ ಅಥವಾ ಹೆಚ್ಚಳ ಮಾಡಿ,ಭಾರಿ ಶುಲ್ಕಗಳನ್ನು ಸೃಷ್ಟಿಸಿತು. CDO ಬಹು ಅಡಮಾನಗಳಿಂದ ಅಥವಾ ಇತರೆ ಸಾಲಕರಾರುಗಳಿಂದ ನಗದು ಪಾವತಿಗಳನ್ನು ಒಂದು ಸಂಚಿತ ನಿಧಿಯಾಗಿ ಇರಿಸಿ, ಅದರಿಂದ ನಿರ್ದಿಷ್ಟ ಭದ್ರತಾಪತ್ರಗಳಿಗೆ ನಗದನ್ನು ಆದ್ಯತೆಗೆ ಅನುಗುಣವಾಗಿ ಹಂಚಿಕೆ ಮಾಡುತ್ತದೆ.

ಈ ಭದ್ರತಾಪತ್ರಗಳು ನಗದನ್ನು ಮೊದಲಿಗೆ ಪಡೆದುಕೊಂಡು ಮೌಲ್ಯ ನಿಗದಿ ಸಂಸ್ಥೆಗಳಿಂದ ಬಂಡವಾಳ-ದರ್ಜೆ ಬೆಲೆ ಅಂದಾಜುಗಳನ್ನು ಸ್ವೀಕರಿಸಿದವು. ಕಡಿಮೆ ಆದ್ಯತೆಯ ಭದ್ರತಾಪತ್ರಗಳು ನಂತರ ಕಡಿಮೆ ಸಾಲದ ರೇಟಿಂಗ್ನೊಂದಿಗೆ ಹಣ ಪಡೆದವು. ಆದರೆ ಸೈದ್ಧಾಂತಿಕವಾಗಿ ಅವರು ಹೂಡಿದ ಬಂಡವಾಳಕ್ಕೆ ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದ ಪ್ರತಿಫಲ ಪಡೆದವು.[೨೨][೨೩]

ಸರಾಸರಿ U.S. ಗೃಹಗಳ ದರಗಳು ಮಧ್ಯಾವಧಿ-2006ರಲ್ಲಿ ಉತ್ಕರ್ಷ ಸ್ಥಿತಿಗೆ ಏರಿದ್ದು, ಸೆಪ್ಟೆಂಬರ್ 2008ರಲ್ಲಿ 20%ಹೆಚ್ಚು ಕುಸಿತವುಂಟಾಯಿತು.[೨೪][೨೫] ದರಗಳು ಕುಸಿಯುತ್ತಿದ್ದಂತೆ,ಹೊಂದಾಣಿಕೆ ದರದ ಅಡಮಾನಗಳೊಂದಿಗಿದ್ದ ಸಾಲಗಾರರು ಹೆಚ್ಚುತ್ತಿದ್ದ ಬಡ್ಡಿದರಕ್ಕೆ ಸಂಬಂಧಿಸಿದಂತೆ ಹೆಚ್ಚಿನ ಪಾವತಿಗಳನ್ನು ತಪ್ಪಿಸುವುದಕ್ಕಾಗಿ ಮರುಸಾಲ ಪಡೆಯಲು ಸಾಧ್ಯವಾಗದೇ ಸಾಲದ ಬಾಕಿ ಕಟ್ಟದೆ ಉಳಿಸಿಕೊಳ್ಳತೊಡಗಿದರು. ಸಾಲಿಗರು 2007ರ ಸಂದರ್ಭದಲ್ಲಿ,ಸುಮಾರು 1 .3 ದಶಲಕ್ಷ ಆಸ್ತಿಗಳ ಮೇಲೆ ಸ್ವತ್ತುಮರುಸ್ವಾಧೀನ ಪ್ರಕ್ರಿಯೆಗಳನ್ನು ಆರಂಭಿಸಿದರು. ಇದು 2006ಕ್ಕಿಂತ 79% ಹೆಚ್ಚಿಗೆಯಿತ್ತು.[೨೬] ಇದು 2008ರಲ್ಲಿ 2 .3 ದಶಲಕ್ಷಕ್ಕೆ ಏರಿಕೆಯಾಯಿತು. 2007ಕ್ಕಿಂತ 81%ಹೆಚ್ಚಳವಾಯಿತು. 2008ರಲ್ಲಿ,ಎಲ್ಲ ಉಳಿದ U.S.ಅಡಮಾನಗಳು ಬಾಕಿವುಳಿದಿತ್ತು ಅಥವಾ ಸ್ವಾಧೀನಪ್ರಕ್ರಿಯೆಯಲ್ಲಿ ಇದ್ದವು.[೨೭] ಸೆಪ್ಟೆಂಬರ್ 2009ರಲ್ಲಿ, ಇದು 14.4%ಕ್ಕೆ ಏರಿಕೆಯಾಯಿತು.[೨೮]

ಸುಲಭ ಸಾಲ ಷರತ್ತುಗಳು

ಕಡಿಮೆ ಬಡ್ಡಿ ದರಗಳು ಸಾಲಕ್ಕೆ ಪ್ರೋತ್ಸಾಹಿಸುತ್ತವೆ. ಇಸವಿ 2000ದಿಂದ 2003ರವರೆಗೆ ಫೆಡರಲ್ ರಿಸರ್ವ್ ಫೆಡರಲ್ ನಿಧಿಗಳ ಬಡ್ಡಿದರದ ಗುರಿಯನ್ನು 6.5%ರಿಂದ1.0%ಗೆ ತಗ್ಗಿಸಿತು.[೨೯] ಇದು ಡಾಟ್ ಕಾಂ ಗುಳ್ಳೆ ಮತ್ತು ಸೆಪ್ಟೆಂಬರ್ 2001ರ ಭಯೋತ್ಪಾದನೆ ದಾಳಿಗಳ ದುಷ್ಪರಿಣಾಮಗಳನ್ನು ತಗ್ಗಿಸಲು ಹಾಗೂ ಹಣದುಬ್ಬರವಿಳಿತದ ಅಪಾಯವನ್ನು ಎದುರಿಸಲು ಈ ಕ್ರಮ ಕೈಗೊಳ್ಳಲಾಯಿತು.[೩೦]

ಬಡ್ಡಿದರಗಳ ಮೇಲೆ ಹೆಚ್ಚುವರಿ ಕೆಳಮುಖದ ಒತ್ತಡವು USAನ ಅತ್ಯಧಿಕ ಮತ್ತು ಏರುತ್ತಿದ್ದ ಕರೆಂಟ್ ಅಕೌಂಟ್(ವ್ಯಾಪಾರ)ಕೊರತೆಯಿಂದ ಸೃಷ್ಟಿಯಾಗಿತ್ತು.ಅದು 2006ರಲ್ಲಿ ಗೃಹಗುಳ್ಳೆಯ ಜತೆ ಏರಿಕೆಯಾಗಿತ್ತು. ವ್ಯಾಪಾರ ಕೊರತೆಗಳಿಂದ U.S.ವಿದೇಶದಿಂದ ಹಣ ಸಾಲ ಪಡೆಯಬೇಕಾದ ಅಗತ್ಯವನ್ನು ಹೇಗೆ ಸೃಷ್ಟಿಸಿತೆಂದು ಬೆನ್ ಬರ್ನಾಂಕೆ ವಿವರಿಸಿದ್ದಾರೆ.ಇದು ಸಾಲಪತ್ರಗಳ ದರಗಳನ್ನು ಹೆಚ್ಚಿಸಿ, ಬಡ್ಡಿದರಗಳನ್ನು ತಗ್ಗಿಸಿತು.[೩೧]

ಬರ್ನಾಂಕೆ 1996 ಮತ್ತು 2004ರ ನಡುವೆ,USA ಕರೆಂಟ್ ಅಕೌಂಟ್ ಕೊರತೆಯು GDPಯ 1.5%ನಿಂದ 5.8%ಗೆ ಹೆಚ್ಚಳವಾಗಿ,$650 ದಶಲಕ್ಷಕ್ಕೆ ಏರಿಕೆಯಾಯಿತು ಎಂದು ವಿವರಿಸಿದ್ದಾರೆ.ಈ ಕೊರತೆಗಳಿಗೆ ಹಣಕಾಸು ಒದಗಿಸಲು ವಿದೇಶದಿಂದ ಅಪಾರ ಮೊತ್ತದ ಹಣವನ್ನು USA ಸಾಲ ಪಡೆಯುವ ಅಗತ್ಯ ಕಂಡುಬಂತು.ಬಹುತೇಕ ಹಣವನ್ನು ಹೆಚ್ಚುವರಿ ವ್ಯಾಪಾರ ನಿರ್ವಹಿಸುವ ರಾಷ್ಟ್ರಗಳಿಂದ ಮುಖ್ಯವಾಗಿ ಏಷ್ಯಾದ ಹೊರಹೊಮ್ಮುತ್ತಿರುವ ಆರ್ಥಿಕತೆಗಳಿಂದ ಮತ್ತು ತೈಲ ರಫ್ತು ರಾಷ್ಟ್ರಗಳಿಂದ ಪಡೆಯಿತು. ಪಾವತಿ ಬಾಕಿಗಳು ಗುರುತಿಗೆ ಕರೆಂಟ್ ಅಕೌಂಟ್ ಕೊರತೆಯನ್ನು ಎದುರಿಸುವ ರಾಷ್ಟ್ರವೊಂದು(USA ರೀತಿಯ)ಅಷ್ಟೇ ಮೊತ್ತದ ಬಂಡವಾಳ ಖಾತೆ(ಬಂಡವಾಳ)ಹೆಚ್ಚುವರಿಯನ್ನು ಹೊಂದಿರಬೇಕು. ಹೀಗೆ ದೊಡ್ಡ ಮತ್ತು ಹೆಚ್ಚೆಚ್ಚು ಮೊತ್ತಗಳ ವಿದೇಶಿ ನಿಧಿಗಳು(ಬಂಡವಾಳ)USAನ ಆಮದುಗಳಿಗೆ ಹಣಕಾಸು ಒದಗಿಸುವುದಕ್ಕಾಗಿ ಹರಿದುಬರಲಾರಂಭಿಸಿತು. ಇದು ವಿವಿಧ ರೀತಿಯ ಹಣಕಾಸು ಆಸ್ತಿಗಳಿಗೆ ಬೇಡಿಕೆ ಸೃಷ್ಟಿಸಿದವು ಹಾಗೂ ಅವುಗಳ ಬೆಲೆ ಹೆಚ್ಚಿಸಿ, ಬಡ್ಡಿದರವನ್ನು ತಗ್ಗಿಸಿತು. ಅತ್ಯಧಿಕ ವೈಯಕ್ತಿಕ ಉಳಿತಾಯ ದರಗಳು(ಚೀನಾದಲ್ಲಿ 40%ಕ್ಕಿಂತ ಹೆಚ್ಚಿಗೆ)ಅಥವಾ ಅಧಿಕ ತೈಲ ಬೆಲೆಗಳ ಕಾರಣದಿಂದ ವಿದೇಶಿ ಹೂಡಿಕೆದಾರರು ಈ ನಿಧಿಗಳನ್ನು ಸಾಲವಾಗಿ ನೀಡಿದರು. ಬರ್ನಾಂಕೆ ಇದನ್ನು ಅತಿರೇಕ ಪ್ರಮಾಣದ ಉಳಿತಾಯ ಎಂದು ಉಲ್ಲೇಖಿಸಿದ್ದಾರೆ. USA ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಗಳಿಗೆ ಬಂಡವಾಳ ಅಥವಾ ದ್ರವ್ಯತೆಯ ನಿಧಿಗಳ "ಪ್ರವಾಹ"ವೇ ಹರಿದುಬಂತು. ವಿದೇಶಿ ಸರ್ಕಾರಗಳು USAಖಜಾನೆ ಸಾಲಪತ್ರಗಳ ಖರೀದಿ ಮೂಲಕ ನಿಧಿಗಳನ್ನು ಪೂರೈಸಿದರು ಮತ್ತು ಬಿಕ್ಕಟ್ಟಿನ ನೇರ ಪರಿಣಾಮವನ್ನು ಬಹಳಷ್ಟು ತಪ್ಪಿಸಿದರು. ಇನ್ನೊಂದು ಕಡೆ USA ಮನೆಗಳು,ವಿದೇಶಿಯರಿಂದ ಸಾಲ ಪಡೆದ ನಿಧಿಗಳನ್ನು ಉಪಭೋಗಕ್ಕೆ ಖರ್ಚು ಮಾಡಿದವು ಅಥವಾ ಮನೆಗಳು ಮತ್ತು ಹಣಕಾಸು ಆಸ್ತಿಗಳ ಮೌಲ್ಯಗಳನ್ನು ಹೆಚ್ಚಿಸಲು ಬಳಸಿದವು. ವಿದೇಶಿ ಸಂಸ್ಥೆಗಳು ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತೆಗಳಲ್ಲಿ ವಿದೇಶಿ ನಿಧಿಗಳನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದವು.ಫೆಡ್ ನಂತರ ಫೆಡ್ ನಿಧಿ ದರಗಳನ್ನು ಜುಲೈ 2004ಮತ್ತು ಜುಲೈ 2006ರ ನಡುವೆ ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿಸಿತು.[೩೨] ಇದು 1-ವರ್ಷ ಮತ್ತು 5 -ವರ್ಷಗಳ ಹೊಂದಾಣಿಕೆ ದರದ ಅಡಮಾನ (ARM)ದರಗಳ ಹೆಚ್ಚಳಕ್ಕೆ ಕೊಡುಗೆ ನೀಡಿದವು ಮತ್ತು ARM ಬಡ್ಡಿದರವು ಮನೆಮಾಲೀಕರಿಗೆ ದುಬಾರಿಯಾಗಿ ಪರಿಣಮಿಸಿತು.[೩೩] ಇದು ಗೃಹ ಉತ್ಕರ್ಷ ಗುಳ್ಳೆಯ ಇಳಿಮುಖಕ್ಕೆ ಕೊಡುಗೆ ನೀಡಿರಬಹುದು,ಆಸ್ತಿದರಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಬಡ್ಡಿದರಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ ಚಲಿಸುತ್ತವಾದ್ದರಿಂದ ಗೃಹಕ್ಷೇತ್ರದಲ್ಲಿ ಊಹೆಯ ವ್ಯಾಪಾರ ಮಾಡುವುದು ಅಪಾಯಕಾರಿಯೆನಿಸಿತು.[೩೪][೩೫] ಗೃಹಕ್ಷೇತ್ರದ ಗುಳ್ಳೆ ಒಡೆದ ನಂತರ USAಗೃಹನಿರ್ಮಾಣ ಕ್ಷೇತ್ರ ಮತ್ತು ಹಣಕಾಸು ಆಸ್ತಿಗಳ ಮೌಲ್ಯ ಗಮನಾರ್ಹ ಕುಸಿತ ಅನುಭವಿಸಿದವು.[೩೬][೩೭]

ಸಬ್-ಪ್ರೈಮ್ ಸಾಲ

ಸಬ್ಪ್ರೈಮ್ ಪದವು ನಿರ್ದಿಷ್ಟ ಸಾಲಗಾರರ ಸಾಲದ ಗುಣಮಟ್ಟವನ್ನು ಉಲ್ಲೇಖಿಸುತ್ತದೆ.ಅವರ ಸಾಲದ ಪೂರ್ವೇತಿಹಾಸ ದುರ್ಬಲವಾಗಿದ್ದು, ಮುಖ್ಯ ಸಾಲಗಾರರಿಗಿಂತ ಸಾಲದ ಬಾಕಿ ಉಳಿಸಿಕೊಳ್ಳುವ ಹೆಚ್ಚಿನ ಅಪಾಯವಿರುತ್ತದೆ.[೩೮] U.S.ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನಗಳು ಮಾರ್ಚ್ 2007ರಲ್ಲಿ $1.3ಲಕ್ಷ ಕೋಟಿ ಮುಟ್ಟಿತ್ತು ಎಂದು ಅಂದಾಜು ಮಾಡಲಾಗಿದೆ.[೩೯] ಸುಮಾರು 7.5ದಶಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚು ಮೊದಲ ಭೋಗ್ಯದ ಹಕ್ಕಿನ ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನಗಳು ಬಾಕಿಉಳಿದಿದ್ದವು.[೪೦]ಸುಲಭ ಸಾಲ ಷರತ್ತುಗಳ ಜತೆಗೆ ಬಿಕ್ಕಟ್ಟಿನ ಪೂರ್ವದ ವರ್ಷಗಳಲ್ಲಿ ಸರ್ಕಾರ ಮತ್ತು ಸ್ಪರ್ಧಾತ್ಮಕ ಒತ್ತಡಗಳು ಎರಡೂ ಸಬ್ಪ್ರೈಮ್ ಸಾಲದ ಮೊತ್ತದ ಹೆಚ್ಚಳಕ್ಕೆ ಕೊಡುಗೆ ನೀಡಿದ್ದಕ್ಕೆ ಪುರಾವೆಗಳಿವೆ. ಪ್ರಮುಖ U.S.ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಫ್ಯಾನಿ ಮಾ ಮುಂತಾದ ಸರ್ಕಾರಿ ಪ್ರಾಯೋಜಿತ ಸಂಸ್ಥೆಗಳು ಹೆಚ್ಚಿನ ಅಪಾಯದ ಸಾಲದ ವಿಸ್ತರಣೆಯಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರ ವಹಿಸಿದವು.[೪೧][೪೨]ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನಗಳು ಎಲ್ಲ ಅಡಮಾನ ಮೂಲಗಳಿಗಿಂತ 2004ರವರೆಗೆ 10%ಗಿಂತ ಕೆಳಗೆ ಉಳಿಯಿತು.ನಂತರ ಅವು ಸುಮಾರು 20%ಗೆ ಏರಿಕೆಯಾಗಿ 2005-2006ರ ಅಮೆರಿಕದ ಗೃಹಗುಳ್ಳೆಯ ಉತ್ಕರ್ಷಕಾಲದವರೆಗೆ ಉಳಿದಿತ್ತು.[೪೩] ಈ ಹೆಚ್ಚಳಕ್ಕೆ ಹತ್ತಿರದ ವಿದ್ಯಮಾನವು U.S. ಭದ್ರತೆಗಳು ಮತ್ತು ವಿನಿಮಯ ಆಯೋಗದಿಂದ ನಿವ್ವಳ ಬಂಡವಾಳ ನಿಯಮ ಸಡಿಲಿಸುವ ಎಪ್ರಿಲ್ 2004ರ ನಿರ್ಧಾರ. ಇದು ಅತ್ಯಂತ ದೊಡ್ಡ ಐದು ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ತಮ್ಮ ಹಣಕಾಸಿನ ಸಾಲ ನೀಡುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿಸಿಕೊಂಡು ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತೆಗಳ ವಿತರಣೆಯನ್ನು ಆಕ್ರಮಣಕಾರಿಯಾಗಿ ವಿಸ್ತರಿಸಲು ಅನುಮತಿ ನೀಡಿತು. ಇದು ಫಾನಿ ಮಾ ಮತ್ತು ಫ್ರೆಡ್ಡಿ ಮ್ಯಾಕ್ ಮೇಲೆ ಹೆಚ್ಚುವರಿ ಸ್ಪರ್ಧಾತ್ಮಕ ಒತ್ತಡವನ್ನು ಹಾಕಿತು ಮತ್ತು ಅವುಗಳ ಅಪಾಯಕಾರಿ ಸಾಲವನ್ನು ಇನ್ನಷ್ಟು ವಿಸ್ತರಿಸಿತು.[೪೪] ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನ ಪಾವತಿಯ ದೋಷದ ಪ್ರಮಾಣಗಳು 1998 ಮತ್ತು 2006ರ ನಡುವೆ 10-15% ವ್ಯಾಪ್ತಿಯಲ್ಲಿ ಉಳಿದವು.[೪೫] ನಂತರ ತ್ವರಿತಗತಿಯಲ್ಲಿ ಏರಿಕೆಯಾಗಿ 2008ರ ಆರಂಭದಲ್ಲಿ 25%ಗೆ ಹೆಚ್ಚಿತು.[೪೬][೪೭]ಅಮೆರಿಕನ್ ಎಂಟರ್ಪ್ರೈಸಸ್ ಇನ್ಸ್ಸ್ಟಿಟ್ಯೂಟ್ ಫೆಲೊ ಪೀಟರ್ J.ವಾಲ್ಲಿಸನ್ ಮುಂತಾದವರು ಬಿಕ್ಕಟ್ಟಿನ ಮೂಲವನ್ನು ಸರ್ಕಾರಿ ಪ್ರಾಯೋಜಿತ ಸಂಸ್ಥೆಗಳಾದ ಫಾನಿ ಮಾ ಮತ್ತು ಫ್ರೆಡ್ಡಿ ಮಾಕ್ ನೀಡಿದ ಸಾಲದಲ್ಲಿ ನೇರವಾಗಿ ಪತ್ತೆಯಾಗುತ್ತದೆಂದು ನಂಬಿದ್ದಾರೆ.

ಸೆಪ್ಟೆಂಬರ್ ೩೦,1999ರಂದು, ದಿ ನ್ಯೂಯಾರ್ಕ್ ಟೈಮ್ಸ್ ಕ್ಲಿಂಟನ್ ಆಡಳಿತವು ಸಬ್-ಪ್ರೈಮ್ ಸಾಲಕ್ಕೆ ಉತ್ತೇಜನ ನೀಡಿತು ಎಂದು ವರದಿ ಮಾಡಿತು.

Fannie Mae, the nation's biggest underwriter of home mortgages, has been under increasing pressure from the Clinton Administration to expand mortgage loans among low and moderate income people... In moving, even tentatively, into this new area of lending, Fannie Mae is taking on significantly more risk, which may not pose any difficulties during flush economic times. But the government-subsidized corporation may run into trouble in an economic downturn, prompting a government rescue similar to that of the savings and loan industry in the 1980s.[೪೮]

305 ನಗರಗಳು 1993ರಿಂದ 1998ರವರೆಗೆ ಸಾಲನೀಡುವ ಪ್ರವೃತ್ತಿಗಳನ್ನು ಕುರಿತು 2000ದ ಅಮೆರಿಕ ಖಜಾನೆ ಇಲಾಖೆಯ ಅಧ್ಯಯನದಲ್ಲಿ ಅಡಮಾನ ಸಾಲದಲ್ಲಿ $467ಶತಕೋಟಿಯು CRA-ವ್ಯಾಪ್ತಿಯ ಸಾಲದಾತರಿಂದ ಕೆಳ ಮತ್ತು ಮಧ್ಯಮ ಮಟ್ಟದ ಆದಾಯದ ಸಾಲಗಾರರಿಗೆ ಮತ್ತು ನೆರೆಯವರಿಗೆ ಹರಿದಿದೆಯೆಂದು ತೋರಿಸಿದೆ.[೪೯] ಆದಾಗ್ಯೂ,CRAವ್ಯಾಪ್ತಿಯ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಕೇವಲ 25% ಸಬ್-ಪ್ರೈಮ್ ಸಾಲ ನೀಡಲಾಗಿದ್ದರೆ,CRAನಿಂದ ವಿನಾಯಿತಿ ಪಡೆದ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಪೂರ್ಣ 50% ಸಬ್-ಪ್ರೈಮ್ ಸಾಲಗಳು ಹುಟ್ಟಿಕೊಂಡಿವೆ.[೫೦]ಈ ಪ್ರಮಾಣದ ಬಿಕ್ಕಟ್ಟು ಉಂಟಾಗಲು ಈ ಸಾಲಗಳನ್ನು ಸಾಕಷ್ಟು ನೀಡಿಲ್ಲ ಎಂದು ಇತರರು ಗಮನಸೆಳೆದಿದ್ದಾರೆ. ಪೋರ್ಟ್ಫೋಲಿಯ ನಿಯತಕಾಲಿಕದ ಲೇಖನವೊಂದರಲ್ಲಿ ಮೈಕೇಲ್ ಲೆವಿಸ್ ಒಬ್ಬ ವ್ಯಾಪಾರಿಯ ಜತೆ ಮಾತನಾಡಿದಾಗ ಅವನು ಪ್ರತಿಕ್ರಿಯಿಸುತ್ತಾ,ಅಂತಿಮ ಉತ್ಪನ್ನಕ್ಕಾಗಿ ಬಂಡವಾಳದಾರರ ಹಸಿವನ್ನು ನೀಗಲು ಕೆಟ್ಟ ಸಾಲಗಳನ್ನು ಪಡೆದು ಕೆಟ್ಟ ಸಾಲಗಾರರಾಗಿರುವ ಅಮೆರಿಕನ್ನರು ಸಾಕಷ್ಟಿಲ್ಲ ಎಂದು ಗಮನಸೆಳೆದಿದ್ದಾನೆ. ಒಪ್ಪಂದಗಳನೆರವಿನಿಂದ ಹೆಚ್ಚು ಸಾಲಗಳನ್ನು ಸೃಷ್ಟಿಸಲು ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಹೆಡ್ಜ್ ನಿಧಿಗಳು ಹಣಕಾಸು ನಾವೀನ್ಯತೆಗಳನ್ನು ಬಳಸಿಕೊಂಡವು.

"ಇಡೀ ವಸ್ತುವಿನಿಂದ ಅವರು ಸಾಲಗಳನ್ನು ಸೃಷ್ಟಿಸುತ್ತಿದ್ದಾರೆ. ಒಂದು ನೂರು ಬಾರಿಗಿಂತ ಹೆಚ್ಚು! ಆದ್ದರಿಂದ ಸಾಲಗಳಿಗಿಂತ ನಷ್ಟಗಳೇ ಅತೀ ಹೆಚ್ಚಾಗಿರುವುದು"[೫೧]

ಏಕಕಾಲದಲ್ಲಿ ವಸತಿ ಮತ್ತು ವಾಣಿಜ್ಯ ಸ್ಥಿರಾಸ್ತಿ ಬೆಲೆಗಳಲ್ಲಿ ಹೆಚ್ಚಳದ ಗುಳ್ಳೆಗಳಿಂದ,ಫ್ಯಾನಿ ಮಾ, ಫ್ರೆಡ್ಡಿ ಮ್ಯಾಕ್ CRAಅಥವಾ ಮೋಸದ ಸಾಲಗಳು ಬಿಕ್ಕಟ್ಟಿನ ಮೂಲ ಕಾರಣಗಳು ಎಂದು ವಾದಿಸುವವರ ಪ್ರಕರಣವನ್ನು ಕುಂಠಿತಗೊಳಿಸುತ್ತದೆಂದು ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಪಾಲ್ ಕ್ರಗ್ಮ್ಯಾನ್ ಜನವರಿ 2010ರಲ್ಲಿ ವಾದಿಸಿದ್ದಾರೆ.

ಇನ್ನೊಂದು ರೀತಿಯಲ್ಲಿ,ವಸತಿ ಮಾರುಕಟ್ಟೆ ಮೇಲೆ ಸಂಭಾವ್ಯ ಕಾರಣಗಳಿಂದ ಪರಿಣಾಮ ಬೀರಿದ್ದರೂ ಕೂಡ ಎರಡೂ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಗುಳ್ಳೆಗಳು ಬೆಳವಣಿಗೆ ಸಾಧಿಸಿದವು.[೫೨]

ನೀತಿಬಾಹಿರ ಸಾಲ

ನೀತಿಬಾಹಿರ ಸಾಲವು ನೀತಿಬಾಹಿರವಾಗಿ ಸಾಲನೀಡುವವರನ್ನು ಉಲ್ಲೇಖಿಸಿದ್ದು,ಅಸೂಕ್ತ ಉದ್ದೇಶಗಳಿಗಾಗಿ ಅಸುರಕ್ಷಿತ ಅಥವಾ ಅಭದ್ರ ಸಾಲಗಳಿಗೆ ಪ್ರವೇಶಿಸುವ ಪದ್ಧತಿಯಾಗಿದೆ.[೫೩] ಮನೆಗಳ ಮರುಸಾಲಕ್ಕೆ ಕಡಿಮೆ ಬಡ್ಡಿದರಗಳ ಬಗ್ಗೆ ಜಾಹೀರಾತು ನೀಡಿದ ಕಂಟ್ರಿವೈಡ್ ಬೇಟ್ ಎಂಡ್ ಸ್ವಿಚ್ ವಿಧಾನವನ್ನು ಬಳಸಿಕೊಂಡಿತು. ಇಂತಹ ಸಾಲಗಳನ್ನು ವ್ಯಾಪಕವಾಗಿ ವಿಸ್ತೃತ ಒಪ್ಪಂದಗಳಾಗಿ ಬರೆಸಿಕೊಂಡು,ಮುಕ್ತಾಯದ ದಿನ ದುಬಾರಿ ಸಾಲ ಉತ್ಪನ್ನಗಳಿಗೆ ಬದಲಿಸಲಾಗುತ್ತಿತ್ತು. ಜಾಹೀರಾತಿನಲ್ಲಿ 1% ಅಥವಾ 1.5%ಬಡ್ಡಿದರವನ್ನು ವಿಧಿಸಲಾಗುವುದು ಎಂದು ಹೇಳಿರಬಹುದಾಗಿದ್ದರೂ, ಗ್ರಾಹಕನನ್ನು ಹೊಂದಾಣಿಕೆ ದರದ ಅಡಮಾನ(ARM)ದಲ್ಲಿ ಇರಿಸಿ, ಪಾವತಿ ಮಾಡುವ ಬಡ್ಡಿದರಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಬಡ್ಡಿದರವನ್ನು ವಿಧಿಸಲಾಗುತ್ತಿತ್ತು. ಇದು ನಕಾರಾತ್ಮಕ ಸಾಲಬಾಕಿ ಹೆಚ್ಚಳವನ್ನು ಸೃಷ್ಟಿಸಿ,ಸಾಲದ ವ್ಯವಹಾರ ಪೂರ್ಣವಾದ ಬಹುಕಾಲದ ನಂತರವೂ ಸಾಲಪಡೆದ ಗ್ರಾಹಕನ ಗಮನಕ್ಕೆ ಬಾರದೇ ಹೋಗಬಹುದು.

ಕಂಟ್ರಿವೈಡ್ ವಿರುದ್ಧ ಕ್ಯಾಲಿಫೋರ್ನಿಯ ಅಟಾರ್ನಿ ಜನರಲ್ ಜೆರಿ ಬ್ರೌನ್ ನೀತಿಬಾಹಿರ ವ್ಯವಹಾರ ಪದ್ಧತಿಗಳು ಮತ್ತು ಸುಳ್ಳು ಜಾಹೀರಾತಿನ ಹಿನ್ನೆಲೆಯಲ್ಲಿ ದಾವೆ ಹೂಡಿ, ದುರ್ಬಲ ಸಾಲದ ಇತಿಹಾಸ ಹೊಂದಿರುವ ಮನೆಮಾಲೀಕರಿಗೆ ಅತ್ಯಧಿಕ ವೆಚ್ಚದ ಅಡಮಾನಗಳನ್ನು ರೂಪಿಸುತ್ತಿದ್ದು,ಹೊಂದಾಣಿಕೆಯ ದರದ ಅಡಮಾನಗಳ (ARMs) ಮೂಲಕ ಬಡ್ಡಿ ಪಾವತಿಗೆ ಮಾತ್ರ ಮನೆಮಾಲೀಕರಿಗೆ ಅವಕಾಶ ಕಲ್ಪಿಸಲಾಗಿದೆ ಎಂದು ದೂರಿದ್ದರು.[೫೪] ಮನೆಗಳ ಬೆಲೆಗಳು ಇಳಿಮುಖವಾದಾಗ,ARM ಮನೆಮಾಲೀಕರ ಆಸ್ತಿಯ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯ ಮಾಯವಾಗಿದ್ದರಿಂದ ಮನೆಯ ತಮ್ಮ ಮಾಸಿಕ ಕಂತುಗಳನ್ನು ಪಾವತಿ ಮಾಡಲು ಕಡಿಮೆ ಪ್ರೋತ್ಸಾಹವಿರುತ್ತದೆ. ಇದು ಕಂಟ್ರಿವೈಡ್ ಹಣಕಾಸು ಸ್ಥಿತಿ ಕುಸಿಯಲು ಕಾರಣವಾಯಿತು.ಅಂತಿಮವಾಗಿ ಆಫೀಸ್ ಆಫ್ ದಿ ತ್ರಿಫ್ಟ್ ಸೂಪರ್ವಿಷನ್ ಸಾಲದಾತನನ್ನು ಸ್ವಾಧೀನಕ್ಕೆ ತೆಗೆದುಕೊಂಡಿತು. ಅಮೆರಿಕದ ಪ್ರಮುಖ ಸಗಟು ಸಾಲದಾತ ಕಂಪೆನಿ ಅಮೆರಿಕ್ವೆಸ್ಟ್ನ ಮಾಜಿ ನೌಕರರು[೫೫] ತಮ್ಮ ಅಡಮಾನ ದಾಖಲೆಗಳನ್ನು ತಪ್ಪಾಗಿ ನಿರೂಪಿಸಿ,ವೇಗದ ಲಾಭಗಳನ್ನು ಮಾಡಲು ಆಸಕ್ತರಾಗಿದ್ದ ವಾಲ್ ಸ್ಟ್ರೀಟ್ ಬ್ಯಾಂಕುಗಳಿಗೆ ಅಡಮಾನಗಳನ್ನು ಮಾರಾಟ ಮಾಡಿದ ವ್ಯವಸ್ಥೆಯ ಬಗ್ಗೆ ವಿವರಿಸಿದ್ದಾರೆ.[೫೫] ಇಂತಹ ಅಡಮಾನ ವಂಚನೆಗಳು ಬಿಕ್ಕಟ್ಟಿಗೆ ಕಾರಣ ಎನ್ನುವುದಕ್ಕೆ ಇದು ಪುರಾವೆ ಒದಗಿಸುತ್ತದೆ.[೫೫]

ನಿಯಂತ್ರಣ ತೆಗೆಯುವುದು

ನಿಯಂತ್ರಣ ಚೌಕಟ್ಟು ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ,ಒಪ್ಪಂದಗಳು ಮತ್ತು ಆಫ್ ಬ್ಯಾಲನ್ಸ್ ಷೀಟ್ ಫೈನಾನ್ಸಿಂಗ್ (ಜಮಾಖರ್ಚು ಪಟ್ಟಿಯಿಂದ ಹೊರಗಿಡುವ ಹಣದ ವ್ಯವಹಾರ)ನ ಹೆಚ್ಚಿದ ಪ್ರಾಮುಖ್ಯತೆಗಳು ಮುಂತಾದಹಣಕಾಸು ನಾವೀನ್ಯದ ಜತೆ ವೇಗವನ್ನು ಪಡೆದುಕೊಳ್ಳಲಿಲ್ಲ ಎಂದು ವಿಮರ್ಶಕರು ವಾದಿಸುತ್ತಾರೆ. ಉಳಿದ ಪ್ರಕರಣಗಳಲ್ಲಿ, ಹಣಕಾಸು ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಕಾನೂನುಗಳು ಬದಲಾಗಿರುತ್ತವೆ ಅಥವಾ ಕಾನೂನು ಜಾರಿ ದುರ್ಬಲವಾಗಿರುತ್ತದೆ. ಪ್ರಮುಖ ಉದಾಹರಣೆಗಳು ಸೇರಿವೆ:

- ಅಕ್ಟೋಬರ್ 1982ರಲ್ಲಿ ಅಧ್ಯಕ್ಷ ರೋನಾಲ್ಡ್ ರೇಗನ್ ಗಾರ್ನ್-St.ಜರ್ಮೇನ್ ಡಿಪೋಸಿಟರಿ ಇನ್ಸ್ಟಿಟ್ಯೂಷನ್ಸ್ ಕಾಯ್ದೆಯನ್ನು ಕಾನೂನಾಗಿಸಲು ಸಹಿ ಹಾಕಿದರು.ಈ ಕಾನೂನು ಬ್ಯಾಂಕಿಂಗ್ ನಿಯಂತ್ರಣ ತೆಗೆಯುವ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಆರಂಭಿಸಿತು ಮತ್ತು 80ನೇ ದಶಕದ ನಂತರದ/90ನೇ ದಶಕದ ಪೂರ್ವದ ಉಳಿತಾಯಗಳು ಮತ್ತು ಸಾಲ ಬಿಕ್ಕಟ್ಟಿಗೆ ಹಾಗೂ 2007-2010ರ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿಗೆ ಕೊಡುಗೆ ನೀಡಲು ನೆರವಾಯಿತು.

- ನವೆಂಬರ್ 1999ರಲ್ಲಿ,ಅಧ್ಯಕ್ಷ ಬಿಲ್ ಕ್ಲಿಂಟನ್ ಗ್ರಾಮ್-ಲೀಚ್-ಬ್ಲಿಲೆ ಕಾಯ್ದೆಯನ್ನು ಕಾನೂನಾಗಿಸಿ ಸಹಿ ಹಾಕಿದರು. ಅದು 1933ರ ಗ್ಲಾಸ್-ಸ್ಟೀಗಲ್ ಕಾಯ್ದೆಯ ಭಾಗವನ್ನು ರದ್ದುಮಾಡಿತು. ಈ ರದ್ದಿನಿಂದ ವಾಣಿಜ್ಯ ಬ್ಯಾಂಕುಗಳು(ಪಾರಂಪರಿಕವಾಗಿ ಸಂಪ್ರದಾಯವಾದಿ ಸಂಸ್ಕೃತಿ)ಮತ್ತು ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು(ಅಪಾಯವನ್ನು ಹೆಚ್ಚು ತೆಗೆದುಕೊಳ್ಳುವ ಸಂಸ್ಕೃತಿ)ನಡುವೆ ಪ್ರತ್ಯೇಕತೆಯನ್ನು ಕಡಿಮೆ ಮಾಡಿದ್ದಕ್ಕಾಗಿ ಟೀಕೆಗೆ ಗುರಿಯಾಯಿತು.[೫೬][೫೭]

- ಇಸವಿ 2004ರಲ್ಲಿ ಸೆಕ್ಯೂರಿಟೀಸ್ ಎಂಡ್ ಎಕ್ಸ್ಚೇಂಜ್ ಕಮೀಷನ್ ನಿವ್ವಳ ಬಂಡವಾಳ ನಿಯಮವನ್ನು ಸಡಿಲಗೊಳಿಸಿತು.ಇದರಿಂದ ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ತೆಗೆದುಕೊಳ್ಳುವ ಸಾಲದ ಪ್ರಮಾಣವನ್ನು ಗಣನೀಯವಾಗಿ ಹೆಚ್ಚಿಸಲು,ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನಗಳಿಗೆ ಬೆಂಬಲಿಸುವ ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತೆಗಳ ಬೆಳವಣಿಗೆಯನ್ನು ಉದ್ದೀಪನಗೊಳಿಸಲು ಅವಕಾಶ ಕಲ್ಪಿಸಿತು. ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳ ನಿಯಂತ್ರಣ ತೆಗೆದಿದ್ದರಿಂದ ಬಿಕ್ಕಟ್ಟಿಗೆ ಕೊಡುಗೆ ನೀಡಿದವು ಎಂದು SECಒಪ್ಪಿಕೊಂಡಿತು.[೫೮][೫೯]

- ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲಿನ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಡಿಪೋಸಿಟರಿ ಬ್ಯಾಂಕುಗಳಿಗೆ ಸಮಾನವಾದ ನಿಯಮಗಳಿಗೆ ಒಳಪಡಲಿಲ್ಲ.ಅವುಗಳ ಹಣಕಾಸು ಸಂಕಷ್ಟ ಕಡಿಮೆ ಮಾಡುವ ವ್ಯವಸ್ಥೆಗೆ ಅಥವಾ ಬಂಡವಾಳ ನೆಲೆಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಹೆಚ್ಚುವರಿ ಸಾಲದ ಕರಾರುಗಳನ್ನು ಹೊಂದಲು ಅವಕಾಶ ನೀಡಿತು.[೬೦] ಲಾಂಗ್ ಟರ್ಮ್ ಕ್ಯಾಪಿಟಲ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ 1998ರಲ್ಲಿ ಪತನ ಹೊಂದಿರುವ ನಡುವೆಯೂ ಈ ದೃಷ್ಟಾಂತ ನಡೆದಿದೆ. ಅತ್ಯಂತ ಸಾಮರ್ಥ್ಯದ ಶಾಡೊ ಸಂಸ್ಥೆ(ನಿಯಂತ್ರಣವಿಲ್ಲದ ಸಾಲ ನೀಡುವುದು)ಸಂಪೂರ್ಣ ದುಷ್ಪರಿಣಾಮಗಳೊಂದಿಗೆ ವಿಫಲವಾಯಿತು.

- ನಿಯಂತ್ರಕರು ಮತ್ತು ಅಕೌಂಟಿಂಗ್ ಪ್ರಮಾಣಕ ವಿಧಿಸುವವರು ಸಿಟಿಗ್ರೂಪ್ ಮುಂತಾದ ಡಿಪೋಸಟರಿ ಬ್ಯಾಂಕುಗಳಿಗೆ ಅದರ ಗಮನಾರ್ಹದ ಮೊತ್ತದ ಆಸ್ತಿಗಳನ್ನು ಮತ್ತು ಬಾಧ್ಯತೆಗಳನ್ನು ಜಮೆಖರ್ಚು ಪಟ್ಟಿಯಿಂದ ಹೊರಗೆ ಜಟಿಲ ಕಾನೂನು ಸಂಸ್ಥೆಗಳಾದ ಸ್ಟ್ರಕ್ಟರ್ಡ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ವೆಹಿಕಲ್(ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ನಿಧಿ)ಗೆ ವರ್ಗಾಯಿಸಲು ಅವಕಾಶ ಕಲ್ಪಿಸಿತು. ಈ ಸಂದರ್ಭದಲ್ಲಿ ಸಂಸ್ಥೆಯ ಬಂಡವಾಳ ನೆಲೆಯ ದೌರ್ಬಲ್ಯ ಅಥವಾ ಸಾಲದ ಬಳಕೆಯ ಪ್ರಮಾಣ ಅಥವಾ ತೆಗೆದುಕೊಂಡ ಅಪಾಯವನ್ನು ಮುಚ್ಚಲಾಯಿತು. ಅಗ್ರ ನಾಲ್ಕು U.S.ಬ್ಯಾಂಕುಗಳು 2009ರಲ್ಲಿ $500 ಶತಕೋಟಿಯಿಂದ $1ಲಕ್ಷ ಕೋಟಿಯವರೆಗೆ ತಮ್ಮ ಜಮಾಖರ್ಚು ಪಟ್ಟಿಗೆ ಹಿಂದಿರುಗಿಸಬೇಕೆಂದು ಸುದ್ದಿಸಂಸ್ಥೆಯೊಂದು ಅಂದಾಜು ಮಾಡಿದೆ.[೬೧] ಇದರಿಂದ ಪ್ರಮುಖ ಬ್ಯಾಂಕುಗಳ ಹಣಕಾಸು ಸ್ಥಿತಿಗತಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಬಿಕ್ಕಟ್ಟಿನ ಸಂದರ್ಭದಲ್ಲಿ ಅನಿಶ್ಚಿತತೆ ಹೆಚ್ಚಿತು.[೬೨] ಎನ್ರಾನ್ ಕೂಡ ಜಮಾಖರ್ಚು ಪಟ್ಟಿಯಿಂದ ಹೊರಗಿಡುವ ಒಪ್ಪಂದಗಳನ್ನು ಬಳಸಿಕೊಂಡಿತು.ಇದು ಹಗರಣದ ಭಾಗವಾಗಿ ಆ ಕಂಪೆನಿಯನ್ನು 2001ರಲ್ಲಿ ಕುಸಿಯುವಂತೆ ಮಾಡಿತು.[೬೩]

- 1997ಕ್ಕೂ ಪೂರ್ವದಲ್ಲಿ,ಫೆಡ್ ಅಧ್ಯಕ್ಷ ಅಲೆನ್ ಗ್ರೀನ್ಸ್ಪಾನ್,ಒಪ್ಪಂದಗಳ ಮಾರುಕಟ್ಟೆಯ ನಿಯಂತ್ರಣ ತೆಗೆದಿರಿಸಲು ಹೋರಾಡಿದರು.[೬೪] ಪ್ರೆಸಿಡೆಂಟ್ಸ್ ವರ್ಕಿಂಗ್ ಗ್ರೂಪ್ ಆನ್ ಫೈನಾನ್ಸಿಯಲ್ ಮಾರ್ಕೆಟ್ಸ್ ಸಲಹೆ ಮೇರೆಗೆ,U.S.ಕಾಂಗ್ರೆಸ್ ಮತ್ತು ಅಧ್ಯಕ್ಷರು ವಿನಿಮಯ ಕಚೇರಿ ಹೊರಗಿನ ವ್ಯಾಪಾರದ ಒಪ್ಪಂದಗಳ ಮಾರುಕಟ್ಟೆಯನ್ನು ಸ್ವಯಂ ನಿಯಂತ್ರಣಕ್ಕೆ ಒಳಪಡಿಸಲು ಅವಕಾಶ ನೀಡಿದರು.ಇದಕ್ಕಾಗಿ ಅವರು ಕಮಾಡಿಟಿ ಫ್ಯೂಚರ್ಸ್ ಮಾಡರ್ನೈಸೇಶನ್ ಆಕ್ಟ್ ಆಫ್ 2000 ಕಾಯಿದೆ ಜಾರಿಗೆ ತಂದರು.[೬೫] ನಿರ್ದಿಷ್ಟ ಸಾಲದ ಅಪಾಯಗಳ ವಿರುದ್ಧ ರಕ್ಷಣೋಪಾಯವಾಗಿ ಅಥವಾ ಊಹಾತ್ಮಕವಾಗಿ ಕ್ರೆಡಿಟ್ ಡಿಫಾಲ್ಟ್ ಸ್ವಾಪ್ಗಳು(CDS)ಮುಂತಾದ ಒಪ್ಪಂದಗಳನ್ನು ಬಳಸಬಹುದಾಗಿತ್ತು. CDS ಬಾಕಿಯ ಗಾತ್ರವು 1998ರಿಂದ 2008ಕ್ಕೆ 100 ಪಟ್ಟು ಏರಿಕೆಯಾಯಿತು. CDS ಒಪ್ಪಂದಗಳು ಒಳಗೊಳ್ಳುವ ಸಾಲಗಳ ಅಂದಾಜು ನವೆಂಬರ್ 2008ರಲ್ಲಿ ಇದ್ದಂತೆ,US$33ಯಿಂದ $47 ಲಕ್ಷಕೋಟಿ ವ್ಯಾಪ್ತಿಯಲ್ಲಿತ್ತು. ಒಟ್ಟು ವಿನಿಮಯ ಕಚೇರಿ ಹೊರಗಿನ (OTC) ಒಪ್ಪಂದದ ಊಹಾತ್ಮಕ ಅಸಲು ಮೌಲ್ಯವು ಜೂನ್ 2008ಕ್ಕೆ $683 ಲಕ್ಷಕೋಟಿಗೆ ಏರಿಕೆಯಾಯಿತು.[೬೬] ವಾರನ್ ಬಫೆಟ್ ಒಪ್ಪಂದಗಳನ್ನು ಸಮೂಹ ವಿನಾಶದ ಹಣಕಾಸು ಅಸ್ತ್ರಗಳು ಎಂದು 2003ರ ಪೂರ್ವದಲ್ಲಿ ಉಲ್ಲೇಖಿಸಿದ್ದಾನೆ.[೬೭][೬೮]

ಹೆಚ್ಚುವರಿ ಸಾಲದಿಂದ ವರ್ಧಿಸಿದ ಸಾಲದ ಹೊರೆ

ಅಮೆರಿಕದ ಮನೆಗಳು ಮತ್ತು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಹೆಚ್ಚೆಚ್ಚಾಗಿ ಸಾಲದ ಸುಳಿಗೆ ಅಥವಾ ಹೆಚ್ಚುವರಿ ಸಾಲಕ್ಕೆ ಬಿಕ್ಕಟ್ಟಿನ ಪೂರ್ವದ ವರ್ಷಗಳಲ್ಲಿ ಸಿಕ್ಕಿಕೊಂಡಿದ್ದವು. ಇದು ಗೃಹ ಉತ್ಕರ್ಷ ಗುಳ್ಳೆಯ ಪತನದ ಸಂಭವನೀಯತೆಯನ್ನು ಹೆಚ್ಚಿಸಿತು ಮತ್ತು ಆರ್ಥಿಕ ಕುಸಿತದ ಸ್ಥಿತಿಯನ್ನು ಕೆಟ್ಟದಾಗಿಸಿತು. ಪ್ರಮುಖ ಅಂಕಿಅಂಶಗಳು ಸೇರಿವೆ:

- ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆ ನಿರ್ಮಾಣವಾಗುತ್ತಿದ್ದಂತೆ ಮನೆಯ ವಾಸ್ತವ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯದಿಂದ ಸೆಳೆದ ಮುಕ್ತ ನಗದನ್ನು ಗ್ರಾಹಕರು ಬಳಸಿದ್ದು 2001ರಲ್ಲಿ $627 ಶತಕೋಟಿಯಿಂದ 2005ರಲ್ಲಿ $1,428 ಶತಕೋಟಿಗೆ ದುಪ್ಪಟ್ಟಾಯಿತು. ಕಾಲಾನುಕ್ರಮದಲ್ಲಿ ಒಟ್ಟು $5 ಲಕ್ಷಕೋಟಿ ಡಾಲರ್ಗೆ ತಲುಪಿ,ವಿಶ್ವವ್ಯಾಪಿ ಆರ್ಥಿಕ ಬೆಳೆವಣಿಗೆಗೆ ನೆರವಾಯಿತು.[೬೯][೭೦][೭೧]

GDPಗೆ ಸಂಬಂಧಿಸಿದಂತೆ U.S.ಗೃಹಅಡಮಾನ ಸಾಲವು 1990ರ ದಶಕದಲ್ಲಿ 46% ಸರಾಸರಿಯಿಂದ 2008ರಲ್ಲಿ 73%ಗೆ ಏರಿಕೆಯಾಗಿ $10.5 ಲಕ್ಷಕೋಟಿಯನ್ನು ತಲುಪಿತು.[೭೨]

- USA ಮನೆಸಾಲವು 2007ರ ಕೊನೆಯಲ್ಲಿ ವಾರ್ಷಿಕ ಒಟ್ಟು ವೈಯಕ್ತಿಕ ಆದಾಯದ ಶೇಕಡಾವಾರು 127%ಇದ್ದರೆ, 1990ರಲ್ಲಿ 77% ಇತ್ತು.[೭೩]

- ಇಸವಿ 1981ರಲ್ಲಿ U.S.ಖಾಸಗಿ ಸಾಲವು GDPಯ 123% ಇತ್ತು; 2008ರ ಮೂರನೇ ಭಾಗದಲ್ಲಿ ಅದು 290%ರಷ್ಟಿತ್ತು.[೭೪]

- ಅಗ್ರ ಐದು U.S.ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು 2004-07ರಿಂದ, ಪ್ರತಿಯೊಂದು ಗಮನಾರ್ಹವಾಗಿ ಹಣಕಾಸು ಸಾಲವನ್ನು(ಚಿತ್ರವನ್ನು ನೋಡಿ)ಹೆಚ್ಚಿಸಿಕೊಂಡು,ಹಣಕಾಸು ಆಘಾತಕ್ಕೆ ಸಂಭವನೀಯತೆಯನ್ನು ಹೆಚ್ಚಿಸಿಕೊಂಡವು. ಈ ಐದು ಸಂಸ್ಥೆಗಳು 2007 ವಿತ್ತೀಯ ವರ್ಷಕ್ಕೆ $4.1ಲಕ್ಷಕೋಟಿಗಿಂತ ಹೆಚ್ಚು ಸಾಲವನ್ನು ವರದಿಮಾಡಿದ್ದು,2007ಕ್ಕೆ USA ಸಾಮಾನ್ಯ GDPಯ ಸುಮಾರು 30% ಆಗಿದೆ. ಲೆಹಮಾನ್ ಬ್ರದರ್ಸ್ ದಿವಾಳಿಯಾಯಿತು,ಬಿಯರ್ ಸ್ಟರ್ನ್ಸ್ ಮತ್ತು ಮೆರಿಲ್ ಲಿಂಚ್ ಮಾರುಕಟ್ಟೆದರಕ್ಕಿಂತ ಕಡಿಮೆ ದರದಲ್ಲಿ ಮಾರಾಟವಾಯಿತು ಹಾಗೂ ಗೋಲ್ಡ್ಮ್ಯಾನ್ ಸ್ಯಾಚ್ಸ್ ಮತ್ತು ಮೋರ್ಗಾನ್ ಸ್ಟಾನ್ಲಿ ವಾಣಿಜ್ಯ ಬ್ಯಾಂಕುಗಳಾದವು ಮತ್ತು ಹೆಚ್ಚು ಕಠಿಣ ನಿಯಮಗಳಿಗೆ ಸ್ವತಃ ಒಳಪಟ್ಟವು. ಲೆಹ್ಮಾನ್ ಹೊರತುಪಡಿಸಿ ಈ ಕಂಪೆನಿಗಳು ಸರ್ಕಾರದ ಬೆಂಬಲ ಅಗತ್ಯವಾಗಿತ್ತು ಅಥವಾ ಪಡೆದವು.[೭೫]

- ಫ್ಯಾನಿ ಮಾ ಮತ್ತು ಫ್ರೆಡ್ಡಿ ಮ್ಯಾಕ್ ಎರಡು U.S.ಸರ್ಕಾರಿ ಪ್ರಾಯೋಜಿತ ಸಂಸ್ಥೆಗಳು ಅಡಮಾನ ಕರಾರುಗಳಲ್ಲಿ ಸುಮಾರು $5 ಲಕ್ಷಕೋಟಿಯ ಮಾಲೀಕತ್ವ ಅಥವಾ ಖಾತರಿಯನ್ನು ಹೊಂದಿತ್ತು. ಆ ಸಂದರ್ಭದಲ್ಲಿ U.S.ಸರ್ಕಾರ ಸೆಪ್ಟೆಂಬರ್ 2008ರಲ್ಲಿ ಅವುಗಳನ್ನು ಕಾನೂನು ನಿಯಂತ್ರಣದಲ್ಲಿರಿಸಿತು.[೭೬][೭೭]

ಈ ಏಳು ಸಂಸ್ಥೆಗಳು ಅತೀ ಹೆಚ್ಚು ಸಾಲವನ್ನು ಪಡೆದಿದ್ದು,$9ಲಕ್ಷಕೋಟಿ ಸಾಲವನ್ನು ಅಥವಾ ಖಾತರಿ ಕರಾರುಗಳನ್ನು ಹೊಂದಿದ್ದು ಅಪಾಯದ ಅಪಾರ ಕೇಂದ್ರೀಕರಣವನ್ನು ಹೊಂದಿದೆ.ಆದರೂ ಡಿಪೋಸಿಟರಿ ಬ್ಯಾಂಕುಗಳಿಗಿದ್ದ ಸಮಾನ ನಿಯಂತ್ರಣಕ್ಕೆ ಒಳಪಟ್ಟಿರಲಿಲ್ಲ.

ಹಣಕಾಸು ನಾವೀನ್ಯ ಮತ್ತು ಸಂಕೀರ್ಣತೆ

(0}ಹಣಕಾಸು ನಾವೀನ್ಯ ಪದವು ನಿರ್ದಿಷ್ಟ ಗ್ರಾಹಕ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು ವಿನ್ಯಾಸಗೊಳಿಸಿದ ಹಣಕಾಸು ಉತ್ಪನ್ನಗಳ ಪ್ರಸ್ತುತ ಬೆಳವಣಿಗೆ,ನಿರ್ದಿಷ್ಟ ಅಪಾಯಕ್ಕೆ ಒಡ್ಡುವಿಕೆಗೆ ಪರಿಹಾರ(ಸಾಲಗಾರನ ಬಾಕಿ ಮುಂತಾದವು)ಅಥವಾ ಹಣಕಾಸು ಒದಗಿಸಲು ನೆರವು ನೀಡುವುದು. ಈ ಬಿಕ್ಕಟ್ಟಿಗೆ ಯುಕ್ತವಾದ ಉದಾಹರಣೆಗಳು ಸೇರಿವೆ: ಹೊಂದಾಣಿಕೆ ದರದ ಅಡಮಾನ;ಸಬ್ಪ್ರೈಮ್ ಅಡಮಾನಗಳನ್ನು ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತೆಗಳಿಗೆ (MBS)ಅಥವಾ ಜಾಮೀನು ಸಾಲ ಕರಾರು(CDO)ಗಳಿಗೆ ಒಟ್ಟು ಸೇರಿಸಿ ಬಂಡವಳಿಗರಿಗೆ ಮಾರಾಟ ಮಾಡುವುದು,ಒಂದು ವಿಧದ ಸೆಕ್ಯೂರಿಟೈಸೇಷನ್(ಹಣಕಾಸು ಆಸ್ತಿಗಳನ್ನು ಭದ್ರತಾಪತ್ರಗಳಾಗಿ ಕೂಡಿಸುವುದು)ಮತ್ತು ಕ್ರೆಡಿಟ್ ಡಿಫಾಲ್ಟ್ ಸ್ವಾಪ್ಸ್(CDS)ಎಂದು ಕರೆಯುವ ಒಂದು ರೀತಿಯ ಸಾಲ ವಿಮೆ(CDS) ಈ ಉತ್ಪನ್ನಗಳ ಬಳಕೆಯು ವರ್ಷಗಳು ಕಳೆದಂತೆ ಗಮನಾರ್ಹವಾಗಿ ವಿಸ್ತರಿಸಿ,ಬಿಕ್ಕಟ್ಟಿಗೆ ದಾರಿಕಲ್ಪಿಸಿದೆ. ಈ ಉತ್ಪನ್ನಗಳು ಸಂಕೀರ್ಣತೆಯಲ್ಲಿ ಹಾಗೂ ನಿರಾತಂಕತೆಯಲ್ಲಿ ವ್ಯತ್ಯಾಸ ಹೊಂದಿದ್ದು, ಅವುಗಳ ಆಧಾರದ ಮೇಲೆ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಪುಸ್ತಕಗಳಲ್ಲಿ ಮೌಲ್ಯವನ್ನು ಅಳೆಯಬಹುದು. ಕೆಲವು ಹಣಕಾಸು ನಾವೀನ್ಯತೆಯು ನಿಬಂಧನೆಗಳನ್ನು ಮೀರುವ ಪರಿಣಾಮ ಉಂಟುಮಾಡಬಹುದು.ಜಮಾಖರ್ಚು ಪಟ್ಟಿಯಿಂದ ಹೊರತಾದ ಹಣಕಾಸು ಪ್ರಮುಖ ಬ್ಯಾಂಕುಗಳು ವರದಿಮಾಡುವ ಸಾಲ ಅಥವಾ ಬಂಡವಾಳ ಕುಶನ್(ಆರ್ಥಿಕ ಸಂಕಷ್ಟ ಕಡಿಮೆ ಮಾಡುವ ವ್ಯವಸ್ಥೆ)ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ. ಉದಾಹರಣೆಗೆ,ಮಾರ್ಟಿನ್ ವುಲ್ಫ್ ಜೂನ್ 2009ರಲ್ಲಿ ಬರೆಯುತ್ತಾರೆ "...ಈ ದಶಕದ ಪೂರ್ವಭಾಗದಲ್ಲಿ ಬ್ಯಾಂಕುಗಳು ಮಾಡಿದ ಅಗಾಧ ಭಾಗ-ಜಮಾಖರ್ಚು ಪಟ್ಟಿಯಿಂದ ಆಚೆ ಇಡುವುದು,ಸಾಲಗಳು ಮತ್ತು ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ ಸ್ವತಃ-ನಿಬಂಧನೆಯ ಸುತ್ತ ದಾರಿ ಹುಡುಕುವುದಾಗಿತ್ತು.[೭೮]

ಅಪಾಯವನ್ನು ತಪ್ಪಾಗಿ ಬೆಲೆಕಟ್ಟುವುದು

ಅಪಾಯಕ್ಕೆ ಬೆಲೆಕಟ್ಟುವುದು ಅಪಾಯಕ್ಕೆ ಪರಿಹಾರವನ್ನು ಉಲ್ಲೇಖಿಸುತ್ತದೆ.ಹೆಚ್ಚುವರಿ ಅಪಾಯವನ್ನು ಸ್ವೀಕರಿಸಲು ಇದು ಬಂಡವಳಿಗರಿಗೆ ಅಗತ್ಯವಿದೆ.ಅದನನು ಬಡ್ಡಿದರಗಳು ಅಥವಾ ಶುಲ್ಕಗಳಿಂದ ಅಳೆಯಬಹುದು. ವಿವಿಧ ಕಾರಣಗಳಿಗಾಗಿ,ಮಾರುಕಟ್ಟೆ ಭಾಗಿಗಳು MBS ಮತ್ತು CDOಮುಂತಾದ ಹಣಕಾಸು ನಾವೀನ್ಯದಲ್ಲಿ ಹುದುಗಿರುವ ಅಪಾಯವನ್ನು ನಿಖರವಾಗಿ ಅಳತೆ ಮಾಡಲಿಲ್ಲ. ಅಥವಾ ಒಟ್ಟಾರೆ ಹಣಕಾಸು ವ್ಯವಸ್ಥೆಯ ಸ್ಥಿರತೆಯ ಮೇಲೆ ಅದರ ಪರಿಣಾಮವನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲಿಲ್ಲ.[೯] ಉದಾಹರಣೆಗೆ, CDOಗಳಿಗೆ ಬೆಲೆಮಾದರಿಯು ವ್ಯವಸ್ಥೆಯೊಳಗೆ ಸೇರಿಸಿದ ಅಪಾಯದ ಮಟ್ಟವನ್ನು ಅವು ಸ್ಪಷ್ಟವಾಗಿ ಉಲ್ಲೇಖಿಸಲಿಲ್ಲ. "ಉನ್ನತ ಗುಣಮಟ್ಟ"ದ CDOಗಳಿಗೆ ಸರಾಸರಿ ಚೇತರಿಕೆ ದರವು ಅಂದಾಜು ಡಾಲರ್ಗೆ 32 ಸೆಂಟ್ಗಳಿವೆ.ಮೆಜಾನೈನ್ CDOಗಳ ಚೇತರಿಕೆ ದರವು ಅಂದಾಜು ಪ್ರತಿ ಡಾಲರ್ಗೆ ಐದು ಸೆಂಟ್ಸ್ಗಳಾಗಿವೆ. ಈ ಬೃಹತ್ಪ್ರಮಾಣದ,ಪ್ರಾಯೋಗಿಕವಾಗಿ ಊಹಿಸಲಾಗದ ನಷ್ಟಗಳು ವಿಶ್ವಾದ್ಯಂತ ಬ್ಯಾಂಕುಗಳ ಜಮಾಖರ್ಚು ಪಟ್ಟಿಗಳ ಮೇಲೆ ಗಮನಾರ್ಹ ಪರಿಣಾಮ ಬೀರಿತು ಹಾಗೂ ಕಾರ್ವನಿರ್ವಹಣೆಗಳಿಗೆ ತೀರಾ ಕಡಿಮೆ ಬಂಡವಾಳವನ್ನು ಉಳಿಸಿತು.[೭೯]ಇನ್ನೊಂದು ಉದಾಹರಣೆಯು AIGಗೆ ಸಂಬಂಧಿಸಿದೆ.ಕ್ರೆಡಿಟ್ ಡಿಫಾಲ್ಟ್ ಸ್ವಾಪ್ಗಳ ಬಳಕೆಯ ಮೂಲಕ ವಿವಿಧ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಕರಾರುಗಳನ್ನು ವಿಮೆ ಮಾಡಿತು. ಮೂಲ CDS ವ್ಯವಹಾರದಲ್ಲಿ ಪಾರ್ಟಿ B ಬಾಕಿದಾರನಾದ ಸಂದರ್ಭದಲ್ಲಿ ಪಾರ್ಟಿ Aಗೆ ಹಣ ಸಂದಾಯ ಮಾಡುವುದಾಗಿ ಭರವಸೆಯ ಬದಲಾಗಿ AIG ಪ್ರೀಮಿಯಂ ಒಂದನ್ನು ಸ್ವೀಕರಿಸುವುದು. ಆದಾಗ್ಯೂ,AIGಗೆ ಅನೇಕ CDS ಬದ್ಧತೆಗಳಿಗೆ ಬೆಂಬಲಿಸುವ ಹಣಕಾಸು ಬಲವು ಇಲ್ಲದಿದ್ದರಿಂದ ಬಿಕ್ಕಟ್ಟು ಬೆಳವಣಿಗೆ ಸಾಧಿಸಿ,ಸೆಪ್ಟೆಂಬರ್ 2008ರಲ್ಲಿ ಸರ್ಕಾರ ತನ್ನ ಸ್ವಾಧೀನಕ್ಕೆ ತೆಗೆದುಕೊಂಡಿತು. U.S.ತೆರಿಗೆದಾರರು ಸರ್ಕಾರದ ಬೆಂಬಲದೊಂದಿಗೆ 2008ರಲ್ಲಿ ಮತ್ತು 2009 ಪೂರ್ವದಲ್ಲಿ $180 ಶತಕೋಟಿಗಿಂತ ಹೆಚ್ಚು ಒದಗಿಸಿದ್ದರು.ಅವುಗಳ ಮೂಲಕ ಹಣವು CDSವ್ಯವಹಾರಗಳಿಗೆ ವಿವಿಧ ಪ್ರತಿಭಾಗಿದಾರರಿಗೆ ಹರಿಯಿತು. ಇವುಗಳಲ್ಲಿ ಅನೇಕ ದೊಡ್ಡ ಜಾಗತಿಕ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಸೇರಿವೆ.[೮೦][೮೧]

ವ್ಯಾಪಕವಾಗಿ ಬಳಸಿದ ಹಣಕಾಸು ಮಾದರಿಯ ಮಿತಿಗಳು ಕೂಡ ಸೂಕ್ತವಾಗಿ ಅರ್ಥವಾಗಿಲ್ಲ.[೮೨][೮೩] CDSದರವು ಪರಸ್ಪರ ಸಂಬಂಧ ಹೊಂದಿದ್ದು,ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತಾಪತ್ರಗಳ ಸರಿಯಾದ ಬೆಲೆಯನ್ನು ಹೇಳುತ್ತವೆಂದು ಈ ಸೂತ್ರವು ಭಾವಿಸಿತು. ಇದನ್ನು ತೀರಾ ಸುಲಭವಾಗಿ ನಿರ್ವಹಿಸಬಹುದಾದ್ದರಿಂದ ದೊಡ್ಡ ಪ್ರಮಾಣದ CDOಮತ್ತು CDSಬಂಡವಳಿಗರು,ವಿತರಕರು ಮತ್ತು ರೇಟಿಂಗ್ ಸಂಸ್ಥೆಗಳು ಶೀಘ್ರದಲ್ಲೇ ಬಳಸಿದರು.[೮೩] ಒಂದು wired.com ಲೇಖನದ ಪ್ರಕಾರ:

Then the model fell apart. Cracks started appearing early on, when financial markets began behaving in ways that users of Li's formula hadn't expected. The cracks became full-fledged canyons in 2008—when ruptures in the financial system's foundation swallowed up trillions of dollars and put the survival of the global banking system in serious peril... Li's Gaussian copula formula will go down in history as instrumental in causing the unfathomable losses that brought the world financial system to its knees.[೮೩]

ಹಣಕಾಸು ಆಸ್ತಿಗಳು ಹೆಚ್ಚೆಚ್ಚು ಜಟಿಲವಾಗುತ್ತಿದ್ದಂತೆ,ಅದರ ಮೌಲ್ಯಮಾಪನವು ಹೆಚ್ಚೆಚ್ಚು ಕಠಿಣವಾಗುತ್ತಿದ್ದಂತೆ,ಅಂತಾರಾಷ್ಟ್ರೀಯ ಬಾಂಡ್ ರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು ಮತ್ತು ಅವರ ಮೇಲೆ ಅವಲಂಬಿತರಾದ ಬ್ಯಾಂಕ್ ನಿಯಂತ್ರಕರು,ಕೆಲವು ಜಟಿಲ ಲೆಕ್ಕದ ಮಾದರಿಗಳನ್ನು ಕ್ರಮಬದ್ಧವೆಂದು ಸ್ವೀಕರಿಸಿದ್ದರಿಂದ ಹೂಡಿಕೆದಾರರಿಗೆ ಮರುಭರವಸೆ ಸಿಕ್ಕಿತು.ಇದು ಆಚರಣೆಯಲ್ಲಿ ವಾಸ್ತವವಾಗಿ ಇರುವುದೆಂದು ಸಾಬೀತಾದ ಅಪಾಯಗಳಿಗಿಂತ ಕಡಿಮೆ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿದೆಯೆಂದು ಸೈದ್ಧಾಂತಿಕವಾಗಿ ತೋರಿಸಿತು.[೮೪] ಮಹಾ ಉತ್ಕರ್ಷ ಸ್ಥಿತಿ ಕೈಮೀರಿ ಹೋಗಿ ಹೊಸ ಉತ್ಪನ್ನಗಳು ಅತೀ ಜಟಿಲವಾಗಿ ಅಧಿಕಾರಿಗಳು ಅದರ ಅಪಾಯವನ್ನು ಲೆಕ್ಕಹಾಕಲು ಅಸಾಧ್ಯವಾಯಿತು ಹಾಗೂ ಬ್ಯಾಂಕುಗಳ ಅಪಾಯ ನಿರ್ವಹಣೆ ವಿಧಾನಗಳ ಮೇಲೆ ಅವಲಂಬನೆ ಆರಂಭಿಸಿದರು ಎಂದು ಜಾರ್ಜ್ ಸೋರಸ್ ಪ್ರತಿಕ್ರಿಯಿಸಿದ್ದಾರೆ. ಇದೇ ರೀತಿ,ರೇಟಿಂಗ್ ಸಂಸ್ಥೆಗಳು ಕೃತಕ ಉತ್ಪನ್ನಗಳ ಸೃಷ್ಟಿಕರ್ತ ಒದಗಿಸಿದ ಮಾಹಿತಿ ಮೇಲೆ ಅವಲಂಬಿತವಾದವು. ಇದು ಹೊಣೆಗಾರಿಕೆಯಿಂದ ನುಣುಚಿಕೊಳ್ಳುವ ಆಘಾತಕಾರಿ ಘಟನೆ." [೮೫]

ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ಉತ್ಕರ್ಷ ಮತ್ತು ಪತನ

ಅಧ್ಯಕ್ಷ ಮತ್ತು NY ಫೆಡರಲ್ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಅಧ್ಯಕ್ಷ ತಿಮೋತಿ ಗೇತ್ನರ್,2009ರಲ್ಲಿ ಅಮೇರಿಕ ಖಜಾನೆಯ ಕಾರ್ಯದರ್ಶಿಯಾದ ಅವರು, ಸಾಲದ ಮಾರುಕಟ್ಟೆಗಳ ಸ್ಥಗಿತದ "ಓಟ"ಕ್ಕೆ ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ ಎಂದು ಕರೆಯುವ "ಸಮಾನಾಂತರ" ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ಸಂಸ್ಥೆಗಳು ಕಾರಣವೆಂದು ಅವುಗಳ ಮೇಲೆ ಗಮನಾರ್ಹ ಆರೋಪವನ್ನು ಮಾಡಿದರು. ಈ ಸಂಸ್ಥೆಗಳು ಹಣಕಾಸು ವ್ಯವಸ್ಥೆಗೆ ಬೆಂಬಲವಾಗಿ ನಿಂತ ಸಾಲದ ಮಾರುಕಟ್ಟೆಗಳಿಗೆ ಅಗತ್ಯವಾಗಿ ಬೇಕಾಗಿತ್ತು,ಆದರೆ ಸಮಾನವಾದ ನಿಯಂತ್ರಣ ವ್ಯವಸ್ಥೆಗಳಿಗೆ ಇವು ಒಳಪಡಲಿಲ್ಲ. ಇದಿಷ್ಟೇ ಅಲ್ಲದೇ,ಈ ಸಂಸ್ಥೆಗಳು ಅಪಾಯಕ್ಕೆ ಗುರಿಯಾಗುವಂತವು.ಏಕೆಂದರೆ ಅವು ದ್ರವ್ಯತೆಯ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಅಲ್ಪಾವಧಿಯಲ್ಲಿ ಸಾಲ ಪಡೆದು ದೀರ್ಘಾವದಿಯ ದ್ರವ್ಯತೆರಹಿತ ಮತ್ತು ಅಪಾಯಕಾರಿ ಆಸ್ತಿಗಳನ್ನು ಖರೀದಿಸುತ್ತಿದ್ದವು. ಇದರ ಅರ್ಥವೇನೆಂದರೆ ಸಾಲ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ತೊಡಕುಗಳಿಂದ ಶೀಘ್ರವಾಗಿ ಸಾಲದ ಪ್ರಮಾಣ ತಗ್ಗಿಸುವುದಕ್ಕಾಗಿ,ದೀರ್ಘಾವಧಿಯ ಆಸ್ತಿಗಳನ್ನು ಕುಗ್ಗಿದ ಬೆಲೆಗಳಿಗೆ ಮಾರಾಟ ಮಾಡುವುದಾಗಿದೆ. ಆ ಸಂಸ್ಥೆಗಳ ಮಹತ್ವವನ್ನು ಅವರು ವಿವರಿಸಿದ್ದಾರೆ:

In early 2007, asset-backed commercial paper conduits, in structured investment vehicles, in auction-rate preferred securities, tender option bonds and variable rate demand notes, had a combined asset size of roughly $2.2 trillion. Assets financed overnight in triparty repo grew to $2.5 trillion. Assets held in hedge funds grew to roughly $1.8 trillion. The combined balance sheets of the then five major investment banks totaled $4 trillion. In comparison, the total assets of the top five bank holding companies in the United States at that point were just over $6 trillion, and total assets of the entire banking system were about $10 trillion. The combined effect of these factors was a financial system vulnerable to self-reinforcing asset price and credit cycles.[೧೬]

ಅರ್ಥಶಾಸ್ತ್ರದಲ್ಲಿ ನೊಬೆಲ್ ಪ್ರಶಸ್ತಿ ವಿಜೇತ ಪಾಲ್ ಕ್ರಗ್ಮ್ಯಾನ್ ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ಓಟವು ಬಿಕ್ಕಟ್ಟು ಉಂಟುಮಾಡಲು "ಏನಾಯಿತು ಎನ್ನುವುದರ ತಿರುಳು" ಎಂದು ಬಣ್ಣಿಸಿದ್ದಾರೆ. ನಿಯಂತ್ರಣಗಳ ಮೇಲೆ ಕೊರತೆಯನ್ನು ಇವರು "ಹಾನಿಕರ ಅಲಕ್ಷ್ಯ"ವೆಂದು ಉಲ್ಲೇಖಿಸಿದ್ದಾರೆ."[೬೦]

As the shadow banking system expanded to rival or even surpass conventional banking in importance, politicians and government officials should have realized that they were re-creating the kind of financial vulnerability that made the Great Depression possible—and they should have responded by extending regulations and the financial safety net to cover these new institutions. Influential figures should have proclaimed a simple rule: anything that does what a bank does, anything that has to be rescued in crises the way banks are, should be regulated like a bank.

ಆಸ್ತಿ ಬೆಂಬಲಿತ ಸಾಲವನ್ನು ಹೆಚ್ಚಿಸುವ ಬಗ್ಗೆ ಕೂಡ ಗ್ಯಾರಿ ಗಾರ್ಟನ್ ಗಮನಸೆಳೆದಿದ್ದಾರೆ.[೮೬]

ಸರಕು ಗುಳ್ಳೆ

ಗೃಹಉತ್ಕರ್ಷ ಗುಳ್ಳೆಯ ಪತನದ ನಂತರ ಸರಕು ಬೆಲೆ ಗುಳ್ಳೆಯನ್ನು ಸೃಷ್ಟಿಸಲಾಯಿತು. ತೈಲದ ಬೆಲೆ $50 ರಿಂದ $147ಕ್ಕೆ ಪೂರ್ವದ 2007ರಿಂದ 2008ಕ್ಕೆ ಮೂರು ಪಟ್ಟು ಏರಿಕೆಯಾಯಿತು.2008ರ ಅಂತ್ಯದಲ್ಲಿ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಉದ್ಭವಿಸಿದ್ದರಿಂದ ತೈಲಬೆಲೆ ಕುಸಿಯುವ ಮುಂಚೆ ಈ ಏರಿಕೆ ಕಂಡುಬಂತು.[೮೭] ತಜ್ಞರು ಇದಕ್ಕೆ ಕಾರಣಗಳನ್ನು ಚರ್ಚಿಸಿದ್ದು,ಗೃಹನಿರ್ಮಾಣ ಮತ್ತಿತರ ಹೂಡಿಕೆಗಳಿಂದ ಸರಕುಗಳಿಗೆ, ಸಟ್ಟಾ ವ್ಯವಹಾರ ಮತ್ತು ವಿತ್ತೀಯನೀತಿಗಾಗಿ ಹಣದ ಹರಿವು ಇವುಗಳಲ್ಲಿ ಸೇರಿದೆ.[೮೮] ವೇಗವಾಗಿ ಬೆಳೆಯುವ ವಿಶ್ವಆರ್ಥಿಕತೆಯಲ್ಲಿ ಕಚ್ಛಾವಸ್ತುಗಳ ಕೊರತೆಯ ಬಗ್ಗೆ ಹೆಚ್ಚಿದ ಭಾವನೆ,ಹೀಗೆ ಆ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ನೆಲೆಗಳ ಸ್ಥಾಪನೆ,ಉದಾಹರಣೆಗೆ ಚೀನಾ ಆಫ್ರಿಕಾದಲ್ಲಿ ಹೆಚ್ಚೆಚ್ಚು ಉಪಸ್ಥಿತಿ. ತೈಲ ಬೆಲೆಗಳಲ್ಲಿ ಹೆಚ್ಚಳದಿಂದ ಗ್ರಾಹಕ ಉಪಭೋಗದಲ್ಲಿ ಹೆಚ್ಚಿನ ಪಾಲು ಗ್ಯಾಸೋಲಿನ್ ಖರೀದಿಗೆ ತಿರುಗಿತು.ಇದು ತೈಲ ಆಮದು ರಾಷ್ಟ್ರಗಳಲ್ಲಿನ ಆರ್ಥಿಕ ಬೆಳವಣಿಗೆ ಮೇಲೆ ಇಳಿಮುಖದ ಒತ್ತಡ ಸೃಷ್ಟಿಸಿತು ಮತ್ತು ತೈಲ ಉತ್ಪಾದಿಸುವ ರಾಷ್ಟ್ರಗಳಿಗೆ ಸಂಪತ್ತು ಹರಿದುಹೋಯಿತು.[೮೯] ಟ್ರೇಡಿಂಗ್ & ಮಾರ್ಕೆಟ್ಸ್ ವಿಭಾಗದ CFTCಮಾಜಿ ನಿರ್ದೇಶಕ(ಜಾರಿಗೆ ಕಾರಣ)ಮೈಕೇಲ್ ಗ್ರೀನ್ಬರ್ಗರ್,ಜೂನ್ 3,2008ರಂದು ವಾಣಿಜ್ಯ, ವಿಜ್ಞಾನ ಮತ್ತು ಸಾರಿಗೆಯ ಸೆನೆಟ್ ಸಮಿತಿ ಮುಂದೆ ಸಾಕ್ಷ್ಯ ನುಡಿಯುತ್ತಾ,ನಿರ್ಧಿಷ್ಟವಾಗಿ ಅಟ್ಲಾಂಟಾ ಮೂಲದ ಇಂಟರ್ಕಾಂಟಿನೆಂಟಲ್ ಎಕ್ಸ್ಚೇಂಜ್ ಹೆಸರನ್ನು ನಿರ್ದಿಷ್ಟವಾಗಿ ಪ್ರಸ್ತಾಪಿಸಿದರು. ಗೋಲ್ಡ್ಮ್ಯಾನ್ ಸ್ಯಾಚ್ಸ್,ಮಾರ್ಗನ್ ಸ್ಟಾನ್ಲಿ ಮತ್ತು ಬ್ರಿಟಿಷ್ ಪೆಟ್ರೋಲಿಯಂ ಸ್ಥಾಪನೆ ಮಾಡಿದ ಈ ಸಂಸ್ಥೆಯು ಲಂಡನ್ ಮತ್ತು ನ್ಯೂಯಾರ್ಕ್ ನಿಯಂತ್ರಿತ ಫ್ಯೂಚರ್ಸ್ ವಿನಿಮಯಗಳಲ್ಲಿ ಮಾರಾಟವಾದ ತೈಲದ ಭವಿಷ್ಯದ ಬೆಲೆಗಳ ಊಹಾತ್ಮಕ ವ್ಯಾಪಾರದಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರ ವಹಿಸಿತೆಂದು ಹೇಳಿದ್ದಾರೆ.

[೯೦]. ಜಾರ್ಜ್ ಸೊರೋಸ್ ಕೂಡ ಸಮಿತಿಯ ಮುಂದೆ ಸಾಕ್ಷ್ಯ ನುಡಿದಿದ್ದಾರೆ.

ತಾಮ್ರದ ದರದ ಗುಳ್ಳೆಯು ತೈಲಗುಳ್ಳೆ ಸಂಭವಿಸಿದ ಸಂದರ್ಭದಲ್ಲೇ ಉಂಟಾಯಿತೆಂದು ಕೂಡ ಗಮನಿಸಲಾಯಿತು. ತಾಮ್ರವು ಪ್ರತಿ ಟನ್ಗೆ 1990ರಿಂದ 1999ರವರೆಗೆ $2,500 ದರದಲ್ಲಿ ಮಾರಾಟವಾಯಿತು.ನಂತರ ಸುಮಾರು $1,600ಗೆ ಕುಸಿಯಿತು. ದರ ಕುಸಿತವು 2004ರವರೆಗೆ ಉಳಿದು 2008ರಲ್ಲಿ ದರದಲ್ಲಿ ಏರಿಕೆ ಕಂಡು ತಾಮ್ರವು ಪ್ರತಿ ಟನ್ಗೆ $7,040ಕ್ಕೆ ಮುಟ್ಟಿತು. ಫೆಬ್ರವರಿ 2010ರಲ್ಲಿದ್ದಂತೆ ತಾಮ್ರವು ಪ್ರತಿಟನ್ಗೆ $6,500 ಗೆ ಮಾರಾಟವಾಯಿತು ಮತ್ತು ನಿಧಾನವಾಗಿ ಕುಸಿಯತೊಡಗಿತು.[೯೧] / [೯೨] / [೯೩] / [೯೪]. 1990ರ ದಶಕದ ಅಂತ್ಯದಲ್ಲಿ ನಿಕಲ್ ದರಗಳು ಉತ್ಕರ್ಷ ಸ್ಥಿತಿಗೆ ಮುಟ್ಟಿತು.ನಂತರ ನಿಕಲ್ ದರಗಳು ಪ್ರತಿ ಮೆಟ್ರಿಕ್ ಟನ್ಗೆ 2007 ಮೇನಲ್ಲಿ $51,000 /£36,700 ರಿಂದ 2009 ಜನವರಿಯಲ್ಲಿ ಪ್ರತಿಮೆಟ್ರಿಕ್ ಟನ್ಗೆ $11,550/£8,300ಗೆ ಕುಸಿಯಿತು. ದರಗಳಲ್ಲಿ 2010 ಜನವರಿಯಲ್ಲಿ ಚೇತರಿಕೆ ಆರಂಭವಾದರೂ,ಆಸ್ಟ್ರೇಲಿಯದ ಬಹುತೇಕ ನಿಕಲ್ ಗಣಿಗಳು ಅಷ್ಟರಲ್ಲಿ ದಿವಾಳಿಯಾಗಿತ್ತು.[೯೫] ಉನ್ನತ ದರ್ಜೆಯ ನಿಕಲ್ ಸಲ್ಫೇಟ್ ಅದಿರು ಬೆಲೆ 2010ರಲ್ಲಿ ಚೇತರಿಸಿಕೊಳ್ಳುತ್ತಿದ್ದಂತೆ,ಆಸ್ಟ್ರೇಲಿಯ ಗಣಿಗಾರಿಕೆ ಕೈಗಾರಿಕೆಯಲ್ಲಿಯೂ ಚೇತರಿಕೆ ಉಂಟಾಯಿತು.[೯೬]

ಇಡೀ ವ್ಯವಸ್ಥೆ ಆವರಿಸಿದ ಬಿಕ್ಕಟ್ಟು

ಪ್ರಚಲಿತ ಪ್ರವೃತ್ತಿಯ ವಿವರಣೆಗಿಂತ ಭಿನ್ನವಾದ ಇನ್ನೊಂದು ವಿಶ್ಲೇಷಣೆಯಲ್ಲಿ,ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಕೇವಲ ಇನ್ನೊಂದು ಆಳವಾದ ಬಿಕ್ಕಟ್ಟಿನ ಲಕ್ಷಣವಾಗಿದೆ. ಅದು ಸ್ವಯಂ ಬಂಡವಾಳಶಾಹಿ ವ್ಯವಸ್ಥೆಯನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ಆವರಿಸಿದ ಬಿಕ್ಕಟ್ಟು ಎಂದು ಹೇಳಲಾಗಿದೆ.

ಈಜಿಪ್ಟ್ ಮಾರ್ಕ್ಸ್ವಾದದ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಸಮೀರ್ ಅಮೀನ್ ಪ್ರಕಾರ,1970ರ ದಶಕದ ಪೂರ್ವದಿಂದ ಪಾಶ್ಚಿಮಾತ್ಯ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ GDPಬೆಳವಣಿಗೆ ದರಗಳಲ್ಲಿ ಸತತ ಇಳಿಮುಖವು ಹೆಚ್ಚುವರಿ ಬಂಡವಾಳವನ್ನು ಸೃಷ್ಟಿಸಿತು. ಅದಕ್ಕೆ ನೈಜ ಆರ್ಥಿಕತೆಯಲ್ಲಿ ಸಾಕಷ್ಟು ಲಾಭದಾಯಕ ಬಂಡವಾಳ ಹೊರಮಾರ್ಗಗಳು ಇರಲಿಲ್ಲ. ಇದಕ್ಕೆ ಪರ್ಯಾಯವೆಂದರೆ ಹೆಚ್ಚುವರಿ ಹಣವನ್ನು ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ತೊಡಗಿಸುವುದು,ವಿಶೇಷವಾಗಿ ತರುವಾಯ ನಿಯಂತ್ರಣ ತೆಗೆದಿದ್ದರಿಂದ ಇದು ಉತ್ಪಾದಕ ಬಂಡವಾಳ ಹೂಡಿಕೆಗಿಂತ ಹೆಚ್ಚು ಲಾಭದಾಯಕವಾಯಿತು.[೯೭] ಸಮೀರ್ ಅಮೀನ್ ಪ್ರಕಾರ,ಈ ವಿದ್ಯಮಾನವು ಪುನರಾವರ್ತಕ ಹಣಕಾಸು ಉತ್ಕರ್ಷದ ಗುಳ್ಳೆಗಳಾಗಿ(ಇಂಟರ್ನೆಟ್ ಉತ್ಕರ್ಷದ ಗುಳ್ಳೆ)2007-2010ರ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿಗೆ ಬಲವಾದ ಕಾರಣವಾಯಿತು.[೯೮]

ರಾಜಕೀಯ ಆರ್ಥಿಕ ವಿಶ್ಲೇಷಕ ಮತ್ತು ಮಂತ್ಲಿ ರಿವ್ಯೂ ಸಂಪಾದಕ ಜಾನ್ ಬೆಲ್ಲಾಮಿ ಫಾಸ್ಟರ್,1970ರ ದಶಕದ ಪೂರ್ವದಿಂದ GDPಬೆಳವಣಿಗೆ ದರಗಳಲ್ಲಿ ಕುಸಿತವು ಮಾರುಕಟ್ಟೆ ತುಂಬಿದಸ್ಥಿತಿ ಹೆಚ್ಚಳದಿಂದ ಸಂಭವಿಸಿದೆ[೯೯] ಎಂದು ನಂಬಿದ್ದಾರೆ.

ಜಾನ್ C.ಬೋಗ್ಲೆ 2005ರಲ್ಲಿ ಬರೆಯುತ್ತಾ,ಕೆಲವು ಪರಿಹರಿಸಲಾಗದ ಸವಾಲುಗಳನ್ನು ಬಂಡವಾಳಶಾಹಿವ್ಯವಸ್ಥೆ ಎದುರಿಸುತ್ತಿದ್ದು, ಅವು ಹಿಂದಿನ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟುಗಳಿಗೆ ಕೊಡುಗೆ ನೀಡಿವೆ ಮತ್ತು ಅವನ್ನು ಸೂಕ್ತವಾಗಿ ನಿಭಾಯಿಸಲಿಲ್ಲ:

Corporate America went astray largely because the power of managers went virtually unchecked by our gatekeepers for far too long...They failed to 'keep an eye on these geniuses' to whom they had entrusted the responsibility of the management of America's great corporations.

ಆತ ಕೆಳಗಿನವು ಸೇರಿದಂತೆ ನಿರ್ದಿಷ್ಟ ವಿಷಯಗಳನ್ನು ಉದಾಹರಿಸುತ್ತಾನೆ[೧೦೦][೧೦೧]

- "ವ್ಯವಸ್ಥಾಪಕರ ಬಂಡವಾಳಶಾಹಿ ವ್ಯವಸ್ಥೆ"ಯು "ಮಾಲೀಕರ ಬಂಡವಾಳಶಾಹಿ" ವ್ಯವಸ್ಥೆ ಬದಲಿಗೆ ಬಂದಿದೆ ಎಂದು ಆತ ವಾದಿಸುತ್ತಾನೆ. ಅದರ ಅರ್ಥ ಆಡಳಿತಮಂಡಳಿಯು ಷೇರುದಾರರ ಅನುಕೂಲಕ್ಕೆ ಬದಲು ಸ್ವಯಂ ಅನುಕೂಲಕ್ಕೆ ಸಂಸ್ಥೆಯನ್ನು ನಡೆಸುತ್ತದೆ,ಇದು ಪ್ರಿನ್ಸಿಪಾಲ್-ಏಜೆಂಟ್ ಸಮಸ್ಯೆಯಲ್ಲಿನ ಪರಿವರ್ತನೆ

- ಬೆಳೆಯತೊಡಗಿದ ಕಾರ್ಯನಿರ್ವಾಹಕ ಪರಿಹಾರ;

- ನಿರ್ವಹಿಸಿದ ಗಳಿಕೆಗಳು,ಮುಖ್ಯವಾಗಿ ನೈಜ ಮೌಲ್ಯದ ಸೃಷ್ಟಿಗಿಂತ ಷೇರುದರದ ಮೇಲೆ ಗಮನ;

- ಗೇಟ್ಕೀಪರ್ಗಳು ಸೇರಿದಂತೆ ಲೆಕ್ಕತಪಾಸಕರು,ನಿರ್ದೇಶಕರ ಮಂಡಳಿ,ವಾಲ್ ಸ್ಟ್ರೀಟ್ ವಿಶ್ಲೇಷಕರು ಮತ್ತು ವೃತ್ತಿನಿರತ ರಾಜಕಾರಣಿಗಳ ವೈಫಲ್ಯ.

ಆರ್ಥಿಕ ಮುನ್ಸೂಚನೆಯ ಪಾತ್ರ

ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿನ ಬಗ್ಗೆ ವ್ಯಾಪಕವಾಗಿ ಮುಖ್ಯವಾಹಿನಿ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ಮುನ್ಸೂಚನೆ ನುಡಿದಿರಲಿಲ್ಲ. ಅವರು ಬದಲಾಗಿ ಗ್ರೇಟ್ ಮಾಡರೇಷನ್(ಉಗ್ರತೆ ಸೌಮ್ಯಗೊಳಿಸುವುದು)ಕುರಿತು ಮಾತನಾಡಿದ್ದರು. ಅನೇಕ ಮಂದಿ ಅಸಂಪ್ರದಾಯಿಕ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ಈ ಬಿಕ್ಕಟ್ಟಿನ ಬಗ್ಗೆ ಬದಲಾದ ವಾದಗಳೊಂದಿಗೆ ಭವಿಷ್ಯ ನುಡಿದರು. ಡರ್ಕ್ ಬೆಜೆಮರ್ ತಮ್ಮ ಸಂಶೋಧನೆಯಲ್ಲಿ ಈ ಬಿಕ್ಕಟ್ಟಿನ ಮುನ್ಸೂಚನೆ ನೀಡಿದ(ಬೆಂಬಲದ ವಾದ ಮತ್ತು ವೇಳೆಯ ಅಂದಾಜುಗಳೊಂದಿಗೆ)12 ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರಿಗೆ ಈ ಮನ್ನಣೆ ನೀಡಿದ್ದಾರೆ:: ಡೀನ್ ಬೇಕರ್ (US), ವೈನೆ ಗೋಡ್ಲೆ (US), ಫ್ರೆಡ್ ಹ್ಯಾರಿಸನ್ (UK), ಮೈಕೇಲ್ ಹಡ್ಸನ್ (US), ಎರಿಕ್ ಜಾನ್ಸ್ಜನ್ (US), ಸ್ಟೀವ್ ಕೀನ್ (ಆಸ್ಟ್ರೇಲಿಯ), ಜಾಕೋಬ್ ಬ್ರಾಚ್ನರ್ ಮ್ಯಾಡ್ಸನ್ & & ಜೆನ್ಸ್ ಕೆಜಾರ್ ಸೊರೆನ್ಸನ್ (ಡೆನ್ಮಾರ್ಕ್), ಕರ್ಟ್ ರಿಚೆಬಾಚರ್ (US), ನೌರೀಲ್ ರೌಬಿನಿ (US), ಪೀಟರ್ ಸ್ಕಿಫ್ (US),ಮತ್ತುರಾಬರ್ಟ್ ಷಿಲ್ಲರ್ (US).

ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿನ ಬಗ್ಗೆ ಇಂಗಿತಗಳನ್ನು ನೀಡಿದ ಇತರೆ ತಜ್ಞರ ಬಗ್ಗೆ ಕೂಡ ಉದಾಹರಣೆಗಳನ್ನು ನೀಡಲಾಗಿದೆ.[೧೦೨][೧೦೩][೧೦೪]

ಬಿಸಿನೆಸ್ವೀಕ್ ನಿಯತಕಾಲಿಕದ ಮುಖಪುಟದ ಲೇಖನದಲ್ಲಿ 1930ರ ದಶಕದ ಗ್ರೇಟ್ ಡಿಪ್ರೆಷನ್(ಮಹಾ ಹಿಂಜರಿತ)ದ ನಂತರ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ಅತೀ ಕೆಟ್ಟ ಅಂತಾರಾಷ್ಟ್ರೀಯ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟನ್ನು ಮುಂಗಾಣಲು ಬಹುತೇಕ ವಿಫಲರಾದರು.[೧೦೫] ವಾರ್ಟನ್ ಸ್ಕೂಲ್ ಆಫ್ ಯೂನಿವರ್ಸಿಟಿ ಆಫ್ ಪೆನ್ಸಿಲ್ವೇನಿಯದ ಆನ್ಲೈನ್ ಉದ್ಯಮ ಪತ್ರಿಕೆಯು ಪ್ರಮುಖ ಜಾಗತಿಕ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟನ್ನು ಮುಂಗಾಣಲು ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ಏಕೆ ವಿಫಲರಾದರು ಎನ್ನುವುದನ್ನು ಪರಿಶೀಲನೆ ಮಾಡಿತು.[೧೦೬] ಸಮೂಹ ಮಾಧ್ಯಮದಲ್ಲಿ ಪ್ರಕಟವಾದ ಜನಪ್ರಿಯ ಲೇಖನಗಳಲ್ಲಿ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿನ ಮುನ್ಸೂಚನೆ ಪಡೆಯಲು ಬಹುತೇಕ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ತಮ್ಮ ಕರ್ತವ್ಯದಲ್ಲಿ ವಿಫಲರಾಗಿದ್ದಾರೆಂದು ಸಾರ್ವಜನಿಕರಿಗೆ ನಂಬಿಕೆ ಹುಟ್ಟಿಸಿತು. ಉದಾಹರಣೆಗೆ,ನ್ಯೂಯಾರ್ಕ್ ಟೈಮ್ಸ್ನ ಲೇಖನದಲ್ಲಿ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ನೂರೀಲ್ ರೌಬಿನಿ 2006ರ ಸೆಪ್ಟೆಂಬರ್ ಪೂರ್ವದಲ್ಲೇ ಇಂತಹ ಬಿಕ್ಕಟ್ಟಿನ ಬಗ್ಗೆ ಎಚ್ಚರಿಸಿದ್ದರೆಂದು ಮಾಹಿತಿ ನೀಡಿದೆ. ಆರ್ಥಿಕ ಹಿಂಜರಿತಗಳ ಬಗ್ಗೆ ಮುನ್ಸೂಚನೆ ನೀಡುವಲ್ಲಿ ಅರ್ಥಶಾಸ್ತ್ರದ ವೃತ್ತಿಯು ಕಳಪೆಯಾಗಿದೆಯೆಂದು ಲೇಖನದಲ್ಲಿ ತಿಳಿಸಲಾಗಿದೆ.[೧೦೭] ದಿ ಗಾರ್ಡಿಯನ್ ಪ್ರಕಾರ,ಗೃಹನಿರ್ಮಾಣ ಮಾರುಕಟ್ಟೆಯ ಕುಸಿತ ಮತ್ತು ವಿಶ್ವವ್ಯಾಪಿ ಹಿಂಜರಿತದ ಬಗ್ಗೆ ಮುನ್ಸೂಚನೆ ನೀಡಿದ ರೌಬಿನಿಯನ್ನು ಕುಚೋದ್ಯ ಮಾಡಲಾಯಿತು.ದಿ ನ್ಯೂಯಾರ್ಕ್ ಟೈಮ್ಸ್ ಅವನಿಗೆ ಡಾ.ಡೂಮ್ ಎಂಬ ಪಟ್ಟ ಕಟ್ಟಿತು.[೧೦೮]ಮುಖ್ಯವಾಹಿನಿ ವಿತ್ತೀಯ ಅರ್ಥಶಾಸ್ತ್ರದಲ್ಲಿ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಸಾಮಾನ್ಯವಾಗಿ ಊಹಿಸಲಾಗದ್ದು.ಯೂಗೇನ್ ಫಾಮಾ ಎಫಿಷಿಯೆಂಟ್-ಮಾರ್ಕೆಟ್ ಹೈಪೋತಿಸಿಸ್(ದಕ್ಷ ಮಾರುಕಟ್ಟೆ ಕಲ್ಪಿತ ಸಿದ್ಧಾಂತ) ಮತ್ತು ಸಂಬಂಧಿಸಿದ ರ್ಯಾಂಡಮ್-ವಾಕ್ ಹೈಪೋತಿಸಿಸ್(ಗೊತ್ತುಗುರಿಯಿಲ್ಲದ ಕಲ್ಪಿತ ಸಿದ್ಧಾಂತ) ಕ್ರಮವಾಗಿ ಮಾರುಕಟ್ಟೆಗಳು ಸಂಭವನೀಯ ಭವಿಷ್ಯದ ಚಲನವಲನಗಳ ಬಗ್ಗೆ ಎಲ್ಲ ಮಾಹಿತಿಗಳನ್ನು ಹೊಂದಿರುತ್ತದೆ ಮತ್ತು ವಿತ್ತೀಯ ದರಗಳ ಚಲನವಲನಕ್ಕೆ ಗೊತ್ತುಗುರಿಯಿಲ್ಲ ಮತ್ತು ಊಹಿಸಲಾಗದ್ದು ಎಂದು ಹೇಳಿದೆ.[೧೦೯]

ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಯ ಪರಿಣಾಮಗಳು

ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಮೇಲೆ ಪರಿಣಾಮಗಳು

ದೊಡ್ಡ U.S. ಮತ್ತು ಯುರೋಪಿಯನ್ ಬ್ಯಾಂಕುಗಳು ಹಾನಿಕರ ಆಸ್ತಿಗಳು ಮತ್ತು ಕೆಟ್ಟ ಸಾಲಗಳಿಂದ ಜನವರಿ 2007ರಿಂದ ಸೆಪ್ಟೆಂಬರ್ 2009ರವರೆಗೆ $1 ಲಕ್ಷ ಕೋಟಿಗಿಂತ ಹೆಚ್ಚು ಕಳೆದುಕೊಂಡಿವೆಯೆಂದು ಅಂತಾರಾಷ್ಟ್ರೀಯ ವಿತ್ತೀಯ ನಿಧಿ ಅಂದಾಜು ಮಾಡಿದೆ. ಈ ನಷ್ಟಗಳು 2007 -10ರಿಂದ $2.8 ಲಕ್ಷಕೋಟಿಯನ್ನು ಮೀರಬಹುದೆಂದು ನಿರೀಕ್ಷಿಸಲಾಗಿದೆ. U.S. ಬ್ಯಾಂಕುಗಳ ನಷ್ಟಗಳನ್ನು $1ಲಕ್ಷ ಕೋಟಿಯನ್ನು ಮುಟ್ಟುವುದೆಂದು ಮುಂಗಾಣಲಾಗಿದೆ ಮತ್ತು ಯುರೋಪಿಯನ್ ಬ್ಯಾಂಕ್ ನಷ್ಟಗಳು $1.6ಲಕ್ಷ ಕೋಟಿ ಮುಟ್ಟುತ್ತದೆಂದು ಹೇಳಲಾಗಿದೆ. U.S. ಬ್ಯಾಂಕುಗಳು 60 ಶೇಕಡ ನಷ್ಟಗಳನ್ನು ಅನುಭವಿಸಿದವು ಮತ್ತು ಬ್ರಿಟಿಷ್ ಮತ್ತು ಯುರೋಜೋನ್ ಬ್ಯಾಂಕುಗಳು ಶೇಕಡ 40ನ್ನು ಮುಟ್ಟಿದೆ ಎಂದು IMFಅಂದಾಜು ಮಾಡಿದೆ.[೧೧೦]ಬಲಿಪಶುಗಳಲ್ಲಿ ಮೊದಲನೆಯದು ನಾರ್ದರ್ನ್ ರಾಕ್ ಮಧ್ಯಮ ಗಾತ್ರದ ಬ್ರಿಟಿಷ್ ಬ್ಯಾಂಕ್[೧೧೧] ಅದರ ವ್ಯವಹಾರದಲ್ಲಿ ಅತಿಯಾದ ಸಾಲದ ನೀಡಿಕೆಯ ಸ್ವಭಾವದಿಂದಾಗಿ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಗ್ಲೆಂಡ್ ಭದ್ರತೆಯನ್ನು ಕೋರಲು ದಾರಿ ಕಲ್ಪಿಸಿತು. ಇದರಿಂದ ಠೇವಣಿದಾರರು ಭೀತರಾಗಿ ಸೆಪ್ಟೆಂಬರ್ 2007ಮಧ್ಯಾವಧಿಯಲ್ಲಿ ಬ್ಯಾಂಕಿನಿಂದ ಹಣ ವಾಪಸ್ಗೆ ಯತ್ನಿಸಿದರು. ಆರಂಭದಲ್ಲಿ ಲಿಬರಲ್ ಡೆಮಾಕ್ರಾಟ್ ಶಾಡೊ ಚಾನ್ಸಲರ್ ವಿನ್ಸ್ ಕೇಬಲ್ ಸಂಸ್ಥೆಯನ್ನು ರಾಷ್ಟ್ರೀಕರಣ ಮಾಡಬೇಕೆಂಬ ಕರೆಗಳನ್ನು ಕಡೆಗಣಿಸಲಾಯಿತು; ಆದಾಗ್ಯೂ,ಫೆಬ್ರವರಿ 2008ರಲ್ಲಿ ಬ್ರಿಟಿಷ್ ಸರ್ಕಾರ(ಖಾಸಗಿ ಕ್ಷೇತ್ರದ ಖರೀದಿದಾರನನ್ನು ಹುಡುಕಲು ವಿಫಲವಾದ ನಂತರ)ಮಣಿಯಿತು ಮತ್ತು ಬ್ಯಾಂಕನ್ನು ಸಾರ್ವಜನಿಕಗೊಳಿಸಲಾಯಿತು. ನಾರ್ಧರ್ನ್ ರಾಕ್ ಸಮಸ್ಯೆಗಳು ತೊಂದರೆಗಳಿಗೆ ಪೂರ್ವ ಇಂಗಿತ ನೀಡಿದ್ದು ಸಾಬೀತಾಯಿತು ಮತ್ತು ಅದು ಶೀಘ್ರದಲ್ಲೇ ಇತರೆ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಗೆ ಉಂಟಾಗಲಿದ್ದವು.ಆರಂಭದಲ್ಲಿ ನಾರ್ಧರ್ನ್ ಬ್ಲಾಕ್ ಮತ್ತು ಕಂಟ್ರಿವೈಡ್ ಫೈನಾನ್ಸಿಯಲ್ ಮುಂತಾದ ಗೃಹನಿರ್ಮಾಣದಲ್ಲಿ ಹಾಗೂ ಅಡಮಾನ ಸಾಲದಲ್ಲಿ ನೇರವಾಗಿ ಒಳಗೊಂಡ ಕಂಪೆನಿಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರಿತು. ಅವು ಸಾಲದ ಮಾರುಕಟ್ಟೆಗಳ ಮೂಲಕ ಹಣಕಾಸನ್ನು ಪಡೆಯಲು ನಂತರ ಸಾಧ್ಯವಾಗಲಿಲ್ಲ. ಸುಮಾರು 100ಕ್ಕೂ ಹೆಚ್ಚು ಅಡಮಾನ ಸಾಲಿಗರು 2007 ಮತ್ತು 2008ರಲ್ಲಿ ದಿವಾಳಿಯಾದರು. ಬಂಡವಾಳ ಬ್ಯಾಂಕ್ ಬಿಯರ್ ಸ್ಟೀಯರ್ನ್ಸ್ ಮಾರ್ಚ್ 2008ರಲ್ಲಿ ಪತನಹೊಂದುತ್ತದೆಂಬ ಕಳವಳದಿಂದ ಅದನ್ನು JP ಮೋರ್ಗಾನ್ ಚೇಸ್ ಗೆ ಕಡಿಮೆ ದರಕ್ಕೆ ಮಾರುವಲ್ಲಿ ಫಲ ಕಂಡಿತು. ಬಿಕ್ಕಟ್ಟು ಸೆಪ್ಟೆಂಬರ್ ಮತ್ತು ಅಕ್ಟೋಬರ್ 2008ರಲ್ಲಿ ತುತ್ತತುದಿಯನ್ನು ತಲುಪಿತು. ಅನೇಕ ಪ್ರಮುಖ ಸಂಸ್ಥೆಗಳು ವಿಫಲವಾಯಿತು ಅಥವಾ ಬಲವಂತದಿಂದ ಸ್ವಾಧೀನಕ್ಕೆ ತೆಗೆದುಕೊಳ್ಳಲಾಯಿತು ಅಥವಾ ಸರ್ಕಾರದ ಸ್ವಾಧೀನಕ್ಕೆ ಒಳಪಟ್ಟವು. ಇವುಗಳಲ್ಲಿ ಲೆಹಮಾನ್ ಬ್ರದರ್ಸ್, ಮೆರಿಲ್ ಲಿಂಚ್, ಫ್ಯಾನಿ ಮಾ,ಫ್ರೆಡ್ಡಿ ಮ್ಯಾಕ್,ವಾಷಿಂಗ್ಟನ್ ಮ್ಯುಚುಯಲ್,ವಾಕೊವಿಯ ಮತ್ತು AIG ಸೇರಿವೆ.[೧೧೨]

ಸಾಲ ಮಾರುಕಟ್ಟೆಗಳು ಮತ್ತು ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ

ಸೆಪ್ಟೆಂಬರ್ 2008ರ ಸಂದರ್ಭದಲ್ಲಿ ಬಿಕ್ಕಟ್ಟು ಅತ್ಯಂತ ಗಂಭೀರ ಹಂತವನ್ನು ಮುಟ್ಟಿತು. ಹಣದ ಮಾರುಕಟ್ಟೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಬ್ಯಾಂಕಿನಿಂದ ಠೇವಣಿ ವಾಪಸ್ ಪಡೆಯುವುದಕ್ಕೆ ಸಮಾನ ಸ್ಥಿತಿ ಉಂಟಾಯಿತು. ಅವು ಸಾಮಾನ್ಯವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಣೆಗಳಿಗೆ ಮತ್ತು ಸಂಬಳದಾರರ ಪಟ್ಟಿಗೆ ಹಣ ಒದಗಿಸಲು ನಿಗಮಗಳು ನೀಡುವ ವಾಣಿಜ್ಯ ದಾಖಲೆಯಲ್ಲಿ ಬಂಡವಾಳ ಹೂಡುತ್ತವೆ. ಒಂದು ವಾರದ ಅವಧಿಯಲ್ಲಿ ಹಣದ ಮಾರುಕಟ್ಟೆಗಳಿಂದ ಹಣ ವಾಪಸಾತಿ $144.5ಶತಕೋಟಿ ಮುಟ್ಟಿತು.ಅದಕ್ಕೆ ಪ್ರತಿಯಾಗಿ ಹಿಂದಿನ ವಾರದಲ್ಲಿ ವಾಪಸಾತಿಯು $7.1 ಶತಕೋಟಿಯಿತ್ತು. ಇದು ನಿಗಮಗಳ ಅಲ್ಪಾವಧಿ ಸಾಲವನ್ನು ಬದಲಿಸುವ ಅವುಗಳ ಸಾಮರ್ಥ್ಯಕ್ಕೆ ಅಡ್ಡಿಯಾಯಿತು. U.S.ಸರ್ಕಾರವು ಬ್ಯಾಂಕ್ ಠೇವಣಿ ವಿಮೆಗೆ ಹೋಲಿಕೆಯಿರುವ ಹಣದ ಮಾರುಕಟ್ಟೆ ಲೆಕ್ಕಗಳಿಗೆ ವಿಮೆಯನ್ನು ವಿಸ್ತರಿಸುವ ಮೂಲಕ ಪ್ರತಿಕ್ರಿಯಿಸಿತು.ಈ ವಿಮೆಯನ್ನು ತಾತ್ಕಾಲಿಕ ಖಾತರಿ[೧೧೩] ಮತ್ತು ವಾಣಿಜ್ಯ ದಾಖಲೆ ಖರೀದಿಗೆ ಫೆಡರಲ್ ರಿಸರ್ವ್ ಕಾರ್ಯಕ್ರಮಗಳೊಂದಿಗೆ ವಿಸ್ತರಿಸಿತು.

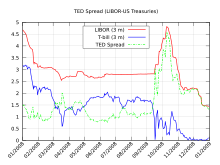

ಸಾಮಾನ್ಯ ಆರ್ಥಿಕತೆಯಲ್ಲಿ ಗ್ರಹಿಸಬಹುದಾದ ಸಾಲದ ಅಪಾಯದ ಇಂಗಿತ ನೀಡುವ TED ಸ್ಪ್ರೆಡ್ಜುಲೈ 2007ರಲ್ಲಿ ಏರಿಕೆಯಾಗಿ,ಒಂದು ವರ್ಷದವರೆಗೆ ಏರುಪೇರು ಕಂಡುಬಂತು.ನಂತರ ಸೆಪ್ಟೆಂಬರ್ 2008ರಲ್ಲಿ ಇನ್ನಷ್ಟು ಏರಿಕೆಯಾಗಿ[೧೧೪] ಅಕ್ಟೋಬರ್ 10,2008ರಲ್ಲಿ ದಾಖಲೆಯ 4.65% ಮುಟ್ಟಿತು.

ಸೆಪ್ಟೆಂಬರ್ 18,2008ರಲ್ಲಿ ನಡೆದ ಗಮನಾರ್ಹ ಸಭೆಯಲ್ಲಿ ಖಜಾನೆ ಕಾರ್ಯದರ್ಶಿ ಹೆನ್ರಿ ಪಾಲ್ಸನ್ ಮತ್ತು ಫೆಡ್ ಅಧ್ಯಕ್ಷ ಬೆನ್ ಬರ್ನಾಂಕೆ $700ಶತಕೋಟಿ ತುರ್ತು ಆರ್ಥಿಕ ನೆರವಿನ ಪ್ರಸ್ತಾಪಕ್ಕಾಗಿ ಪ್ರಮುಖ ಶಾಸಕರನ್ನು ಭೇಟಿ ಮಾಡಿದರು. "ನಾವು ಇದನ್ನು ಮಾಡದಿದ್ದರೆ,ಸೋಮವಾರ ನಮ್ಮೊಲ್ಲೊಂದು ಆರ್ಥಿಕವ್ಯವಸ್ಥೆ ಇರುವುದಿಲ್ಲ ಎಂದು ಬೆರ್ನಾನ್ಕೆ ಎಚ್ಚರಿಸಿದರು.[೧೧೫] ತುರ್ತು ಆರ್ಥಿಕ ಸ್ಥಿರೀಕರಣ ಕಾಯ್ದೆಯು ಅನುಷ್ಠಾನಕ್ಕೆ ತಂದ ಟ್ರಬಲ್ ಅಸೆಟ್ ರಿಲೀಫ್ ಪ್ರೋಗ್ರಾಂ(TARP)(ಹಣಕಾಸು ಕ್ಷೇತ್ರ ಬಲಪಡಿಸಲು ಸರ್ಕಾರದಿಂದ ಆಸ್ತಿ ಖರೀದಿ)ಗೆ ಅಕ್ಟೋಬರ್ 3,2008ರಂದು ಕಾಯ್ದೆಯಾಗಿ ಸಹಿಹಾಕಲಾಯಿತು.[೧೧೬]ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಪಾಲ್ ಕ್ರಗ್ಮ್ಯಾನ್ ಮತ್ತು U.S.ಖಜಾನೆ ಕಾರ್ಯದರ್ಶಿ ತಿಮೋತಿ ಗೇತ್ನರ್ ಶಾಡೋ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ಅಂತಃಸ್ಫೋಟದ ಮೂಲಕ ಸಾಲಬಿಕ್ಕಟ್ಟಿನ ಬಗ್ಗೆ ವಿವರಣೆ ನೀಡಿದ್ದಾರೆ.ಮೇಲೆ ವಿವರಿಸಿದಂತೆ ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯು ಸಾಂಪ್ರದಾಯಿಕ ವಾಣಿಜ್ಯ ಬ್ಯಾಂಕಿಂಗ್ ಕ್ಷೇತ್ರದ ಪ್ರಾಮುಖ್ಯತೆಗೆ ಬಹುತೇಕ ಸಮಾನವಾಗಿ ಬೆಳೆದಿತ್ತು.

ಬಹುತೇಕ ವಿಧಗಳ ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತಾಪತ್ರಗಳಿಗೆ ಅಥವಾ ಆಸ್ತಿ ಬೆಂಬಲಿತ ವಾಣಿಜ್ಯ ಪತ್ರಗಳಿಗೆ ಪ್ರತಿಯಾಗಿ ಬಂಡವಾಳ ನಿಧಿಗಳನ್ನು ಪಡೆಯುವ ಸಾಮರ್ಥ್ಯವಿಲ್ಲದೇ,ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲಿರುವ ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಮತ್ತಿತರ ಸಂಸ್ಥೆಗಳು ಅಡಮಾನ ಸಂಸ್ಥೆಗಳು ಹಾಗೂ ಇತರೆ ನಿಗಮಗಳಿಗೆ ಹಣಕಾಸುಗಳನ್ನು ಒದಗಿಸಲು ಸಾಧ್ಯವಾಗಲಿಲ್ಲ.[೧೬][೬೦]

ಇದರ ಅರ್ಥ, U.S. ಸಾಲ ನೀಡಿಕೆ ವ್ಯವಸ್ಥೆಯ ಸುಮಾರು ಮೂರನೆಯ ಒಂದು ಭಾಗದಷ್ಟು ಸ್ಥಗಿತಗೊಂಡ ಜೊತೆಗೆ ಜೂನ್ 2009ರವರೆಗೂ ಸ್ಥಗಿತತೆ ಜೂನ್ 2009ರವರೆಗೆ ಮುಂದುವರಿಯಿತು.[೧೧೭] ಬ್ರೂಕಿಂಗ್ಸ್ ಇನ್ಸ್ಟಿಟ್ಯೂಷನ್ ಪ್ರಕಾರ,ಜೂನ್ 2009ರಲ್ಲಿದ್ದಂತೆ ಇದರ ಅಂತರವನ್ನು ಮುಚ್ಚಲು ಸಾಂಪ್ರದಾಯಿಕ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯು ಬಂಡವಾಳವನ್ನು ಹೊಂದಿರಲಿಲ್ಲ: 'ಹೆಚ್ಚುವರಿ ಸಾಲ ನೀಡುವಿಕೆ ಪ್ರಮಾಣಕ್ಕೆ ಆಧಾರ ನೀಡುವ ಸಾಕಷ್ಟು ಬಂಡವಾಳ ಉತ್ಪಾದಿಸಲು ಹಲವಾರು ವರ್ಷಗಳ ಕಾಲದ ದೃಢವಾದ ಲಾಭಗಳು ಅಗತ್ಯವಾಗುತ್ತದೆ." ಕೆಲವು ಸ್ವರೂಪಗಳ ಸೆಕ್ಯೂರಿಟೈಸೇಷನ್(ಹಣಕಾಸು ಆಸ್ತಿಗಳನ್ನು ಭದ್ರತಾಪತ್ರಗಳಾಗಿ ಒಟ್ಟುಗೂಡಿಸುವ ಕ್ರಿಯೆ) "ವಿಪರೀತ ಸಡಿಲ ಸಾಲ ಸ್ಥಿತಿಗತಿಗಳ ಕೃತಕವಸ್ತುವಾಗಿ ಕಾಯಂ ಕಣ್ಮರೆಯಾಗಲಿವೆ" ಎಂದು ಲೇಖಕರು ಇಂಗಿತ ಕೂಡ ನೀಡಿದ್ದಾರೆ. ಸಾಂಪ್ರದಾಯಿಕ ಬ್ಯಾಂಕುಗಳು ಅವುಗಳ ಸಾಲದ ಗುಣಮಟ್ಟಗಳನ್ನು ಏರಿಸಿದ್ದು,ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯ ಪತನವೇ ಸಾಲಪಡೆಯಲು ಹಣದ ಇಳಿಮುಖಕ್ಕೆ ಪ್ರಮುಖ ಕಾರಣವಾಯಿತು.[೧೧೮]

ಸಂಪತ್ತಿನ ಪರಿಣಾಮಗಳು

ಸಂಪತ್ತಿನ ಕುಸಿತಗಳು ಮತ್ತು ಉಪಭೋಗ ಮತ್ತು ಉದ್ಯಮಬಂಡವಾಳದಲ್ಲಿ ಕುಸಿತಗಳ ನಡುವೆ ನೇರ ಸಂಬಂಧವಿದ್ದು,ಅವು ಸರ್ಕಾರದ ವೆಚ್ಚದ ಜತೆ ಸೇರಿ ಆರ್ಥಿಕ ಯಂತ್ರ ಪ್ರತಿನಿಧಿಸುತ್ತದೆ. ಜೂನ್ 2007 ಮತ್ತು ನವೆಂಬರ್ 2008ರ ನಡುವೆ ಅಮೆರಿಕನ್ನರು ತಮ್ಮ ಸಮೂಹ ನಿವ್ವಳ ಮೌಲ್ಯದಲ್ಲಿ ಕಾಲುಭಾಗಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಅಂದಾಜು ಸರಾಸರಿಯನ್ನು ಕಳೆದುಕೊಂಡಿದ್ದಾರೆ. ನವೆಂಬರ್ 2008ರ ಪೂರ್ವದಲ್ಲಿ,ವಿಶಾಲ U.S.ಷೇರು ಸೂಚ್ಯಂಕ S&P 500 2007ರಲ್ಲಿ ಮೇಲ್ಮಟ್ಟಕ್ಕಿಂತ ಶೇಕಡ 45 ಇಳಿಮುಖವಾಯಿತು. ಇಸವಿ 2006ರಲ್ಲಿ ತುತ್ತತುದಿಯಲ್ಲಿದ್ದ ಗೃಹಬೆಲೆಗಳು 20% ಕುಸಿಯಿತು.ಹರಾಜು ಮಾರುಕಟ್ಟೆಗಳು 30-35% ಕುಸಿತ ಅನುಭವಿಸಿದವು. ಅಮೆರಿಕದಲ್ಲಿ ಒಟ್ಟು ಮನೆಗಳ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯವು 2006ರಲ್ಲಿ ತುತ್ತತುದಿಯಲ್ಲಿದ್ದಾಗ $13 ಲಕ್ಷಕೋಟಿ ಇದ್ದದ್ದು, 2008 ಮಧ್ಯಾವಧಿಯಲ್ಲಿ $8.8ಲಕ್ಷಕೋಟಿಗೆ ಕುಸಿದು,2008ರ ಕೊನೆಯಲ್ಲಿ ಇನ್ನೂ ಕುಸಿಯುತ್ತಿತ್ತು. ಒಟ್ಟು ನಿವೃತ್ತಿಯಲ್ಲಿ ಹೂಡಿದ ಆಸ್ತಿಗಳು, ಅಮೆರಿಕನ್ನರ ಎರಡನೇ ದೊಡ್ಡ ಗೃಹಆಸ್ತಿ, 2006ರಲ್ಲಿ $10.3ಲಕ್ಷಕೋಟಿಯಿಂದ 2008 ಮಧ್ಯಾವಧಿಯಲ್ಲಿ $8ಲಕ್ಷಕೋಟಿಗೆ ಶೇಕಡ 22 ಕುಸಿಯಿತು. ಇದೇ ಅವಧಿಯಲ್ಲಿ,ಉಳಿತಾಯಗಳು ಮತ್ತು ಬಂಡವಾಳ ಆಸ್ತಿಗಳು(ನಿವೃತ್ತಿ ಉಳಿತಾಯಗಳನ್ನು ಹೊರತುಪಡಿಸಿ)$1.2 ಲಕ್ಷಕೋಟಿ ಕಳೆದುಕೊಂಡಿತು ಮತ್ತು ಪಿಂಚಣಿ ಆಸ್ತಿಗಳು $1.3ಲಕ್ಷಕೋಟಿ ಕಳೆದುಕೊಂಡಿತು. ಇವೆಲ್ಲವನ್ನೂ ಒಟ್ಟುಸೇರಿಸಿ,ಈ ನಷ್ಟಗಳು $8.3 ಲಕ್ಷಕೋಟಿಯನ್ನು ಮುಟ್ಟಿ ತತ್ತರಗೊಳಿಸಿತು.[೧೧೯] ಇಸವಿ 2007ರ ಎರಡನೇ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ,ಗೃಹಸಂಪತ್ತು $14ಲಕ್ಷಕೋಟಿ ಇಳಿಮುಖವಾಯಿತು.[೧೨೦]ಇದಿಷ್ಟೇ ಅಲ್ಲದೇ,U.S.ಗೃಹಮಾಲೀಕರು ಬಿಕ್ಕಟ್ಟಿಗೆ ದಾರಿಕಲ್ಪಿಸುವ ವರ್ಷಗಳಲ್ಲಿ ತಮ್ಮ ಮನೆಗಳ ಗಮನಾರ್ಹ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯವನ್ನು ಸೆಳೆದುಕೊಂಡಿದ್ದರು. ಒಂದೊಮ್ಮೆ ಮನೆಗಳ ಮೌಲ್ಯ ಕುಸಿದರೆ ಅದು ಸಾಧ್ಯವಾಗಿರಲಿಲ್ಲ. ಗೃಹಉತ್ಕರ್ಷ ಸ್ಥಿತಿ ನಿರ್ಮಾಣವಾಗುತ್ತಿದ್ದಂತೆ ಮನೆಗಳ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯದಿಂದ ಗ್ರಾಹಕರು ಬಳಸಿದ ಮುಕ್ತಹಣವು 2001ರಲ್ಲಿ $627 ಶತಕೋಟಿಯಿಂದ 2005ರಲ್ಲಿ $1,428ಶತಕೋಟಿಗೆ ಮುಟ್ಟಿತು. ಆ ಅವಧಿಯಲ್ಲಿ ಒಟ್ಟು ಸುಮಾರು $5ಲಕ್ಷ ಕೋಟಿಯಷ್ಟಾಗಿತ್ತು.[೬೯][೭೦][೭೧] GDPಗೆ ಸಂಬಂಧಿಸಿದ U.S.ಮನೆ ಅಡಮಾನ ಸಾಲವು 1990ರ ದಶಕದಲ್ಲಿ 46%ಸರಾಸರಿಯಿಂದ 2008ರಲ್ಲಿ 73%ಮುಟ್ಟಿ, $10.5 ಲಕ್ಷಕೋಟಿಗೆ ತಲುಪಿತು.[೭೨]

ಉಪಭೋಗ ಮತ್ತು ಸಾಲ ಸಾಮರ್ಥ್ಯದಲ್ಲಿ ಕುಸಿತವನ್ನು ಭರಿಸಲು U.S.ಸರ್ಕಾರ ಮತ್ತು U.S.ಫೆಡರಲ್ ರಿಸರ್ವ್ $13.9 ಲಕ್ಷಕೋಟಿ ಬದ್ಧತೆಗೆ ಗುರಿಯಾಯಿತು.ಜೂನ್ 2009ರಲ್ಲಿದ್ದಂತೆ ಅವುಗಳಲ್ಲಿ $6.8ಲಕ್ಷಕೋಟಿ ಬಂಡವಾಳ ಹೂಡಲಾಯಿತು ಅಥವಾ ಖರ್ಚು ಮಾಡಿತು.[೧೨೧] ಇದರ ಪರಿಣಾಮವಾಗಿ,ಫೆಡ್ "ಕಟ್ಟಕಡೆಯ ಸಾಲದಾತ"ನ ಬದಲಾಗಿ ಆರ್ಥಿಕತೆಯ ಗಮನಾರ್ಹ ಭಾಗಕ್ಕೆ "ಏಕಮಾತ್ರ ಸಾಲದಾತ"ನಾಯಿತು. ಕೆಲವು ಪ್ರಕರಣಗಳಲ್ಲಿ ಫೆಡ್ "ಕಟ್ಟಕಡೆಯ ಖರೀದಿದಾರ"ನಾಗಿ ಈಗ ಪರಿಗಣಿತವಾಯಿತು.ಸಾಲದ ಲಭ್ಯತೆಯಲ್ಲಿ ಇಳಿಮುಖದ ಬಗ್ಗೆ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಡೀನ್ ಬೇಕರ್ ಈ ರೀತಿಯಾಗಿ ವಿವರಿಸಿದ್ದಾರೆ:ಅನೇಕ ಸಂಸ್ಥೆಗಳ ವಿಭಾಗಗಳ ಹೃದಯಭಾಗದಲ್ಲಿ ಬಂಡವಾಳಗಳಿದ್ದು ಒಟ್ಟುಸೇರಿಸಿದ ಮನೆ ಅಡಮಾನಗಳಿಂದ ಈ ಆಸ್ತಿಗಳು ಹುಟ್ಟಿಕೊಂಡಿತ್ತು. ಅಡಮಾನ ಬೆಂಬಲಿತ ಭದ್ರತಾಪತ್ರಗಳಿಗೆ ಒಡ್ಡುವಿಕೆ ಅಥವಾ ವೈಫಲ್ಯದ ವಿರುದ್ಧ ವಿಮೆ ಮಾಡಲು ಬಳಸಿದ ಸಾಲ ಒಪ್ಪಂದಗಳಿಂದ,ಲೆಹಮಾನ್ ಬ್ರದರ್ಸ್,AIG ಮೆರಿಲ್ ಲಿಂಚ್ ಮತ್ತು HBOSಮುಂತಾದ ಪ್ರಮುಖ ಸಂಸ್ಥೆಗಳ ಪತನ ಅಥವಾ ಸ್ವಾಧೀನಕ್ಕೆ ಕಾರಣವಾಯಿತು.[೧೨೨][೧೨೩][೧೨೪]

ಜಾಗತಿಕ ಸೋಂಕು

ಬಿಕ್ಕಟ್ಟು ಶೀಘ್ರದಲ್ಲೇ ಅಭಿವೃದ್ಧಿಹೊಂದಿ ಜಾಗತಿಕ ಆರ್ಥಿಕ ಆಘಾತ ಹರಡಿತು.ಇದರ ಫಲವಾಗಿ ಅನೇಕ ಐರೋಪ್ಯ ಬ್ಯಾಂಕ್ ವೈಫಲ್ಯಗಳು,ವಿವಿಧ ಶೇರು ಸೂಚ್ಯಂಕಗಳಲ್ಲಿ ಕುಸಿತಗಳು ಮತ್ತು ಷೇರುಗಳು[೧೨೫] ಮತ್ತು ಪದಾರ್ಥಗಳ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯದಲ್ಲಿ ದೊಡ್ಡ ಇಳಿಮುಖಗಳು ಸಂಭವಿಸಿತು.[೧೨೬] MBS ಮತ್ತು CDOಎರಡನ್ನೂ ಜಾಗತಿಕವಾಗಿ ಕಾರ್ಪೋರೇಟ್ ಮತ್ತು ಸಾಂಸ್ಥಿಕ ಹೂಡಿಕೆದಾರರು ಖರೀದಿಸಿದ್ದರು.

ಕ್ರೆಡಿಟ್ ಡಿಫಾಲ್ಟ್ ಸ್ವಾಪ್ಸ್ ಮುಂತಾದ ಒಪ್ಪಂದಗಳು ದೊಡ್ಡ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ನಡುವೆ ಸಂಪರ್ಕವನ್ನು ಹೆಚ್ಚಿಸಿತು. ಇದಿಷ್ಟೇ ಅಲ್ಲದೇ ಸ್ಥಗಿತಗೊಂಡ ಸಾಲ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಮರುಸಾಲ ಪಡೆಯಲು ಅಸಾಧ್ಯವಾಗಿದ್ದರಿಂದ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಕರಾರುಗಳಿಗೆ ಮರುಪಾವತಿಸಲು ಆಸ್ತಿಗಳನ್ನು ಮಾರಾಟಮಾಡಿದವು. ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಸಾಲ ಕುಂಠಿತಗೊಳಿಸುವಿಕೆಯಿಂದ ದ್ರವ್ಯತೆ ಬಿಕ್ಕಟ್ಟು ವೇಗಪಡೆದುಕೊಂಡಿತು ಮತ್ತು ಅಂತಾರಾಷ್ಟ್ರೀಯ ವ್ಯಾಪಾರದಲ್ಲಿ ಕುಸಿತ ಉಂಟಾಯಿತು.

ವಿಶ್ವ ರಾಜಕೀಯ ನಾಯಕರು,ಹಣಕಾಸು ಕೇಂದ್ರ ಸಚಿವರು ಮತ್ತು ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ ನಿರ್ದೇಶಕರು ಭಯಗಳನ್ನು ತಗ್ಗಿಸುವ ಕ್ರಮವಾಗಿ ಸಂಘಟಿತ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಿದರು.[೧೨೭] ಆದರೆ ಬಿಕ್ಕಟ್ಟು ಮುಂದುವರಿಯಿತು. ಅಕ್ಟೋಬರ್ 2008ರ ಕೊನೆಯಲ್ಲಿ ಕರೆನ್ಸಿ ಬಿಕ್ಕಟ್ಟು ಬೆಳೆಯಿತು.ಹೂಡಿಕೆದಾರರು ಅಗಾಧ ಬಂಡವಾಳ ಸಂಪನ್ಮೂಲಗಳನ್ನು ಯೆನ್,ಡಾಲರ್ ಮತ್ತು ಸ್ವಿಸ್ ಫ್ರಾಂಕ್ಮುಂತಾದ ದೃಢ ಕರೆನ್ಸಿಗಳಿಗೆ ವರ್ಗಾಯಿಸಿತು. ಇದು ಅಂತಾರಾಷ್ಟ್ರೀಯ ವಿತ್ತೀಯ ನಿಧಿಯಿಂದ ಅನೇಕ ಹೊರಹೊಮ್ಮುವ ಆರ್ಥಿಕತೆಗಳು ನೆರವು ಪಡೆಯಲು ಮಾರ್ಗ ಕಲ್ಪಿಸಿತು.[೧೨೮][೧೨೯]

ಜಾಗತಿಕ ಅರ್ಥವ್ಯವಸ್ಥೆ ಮೇಲೆ ಪರಿಣಾಮಗಳು

ಜಾಗತಿಕ ಪರಿಣಾಮಗಳು

ಅನೇಕ ವ್ಯಾಖ್ಯಾನಕಾರರು ದ್ರವ್ಯತೆ ಬಿಕ್ಕಟ್ಟು ಮುಂದುವರಿದರೆ,ಹಿಂಜರಿತ ವಿಸ್ತರಿಸಬಹುದು ಅಥವಾ ಇನ್ನಷ್ಟು ಕೆಟ್ಟದಾಗಬಹುದು ಎಂದು ಅಭಿಪ್ರಾಯಪಟ್ಟಿದ್ದಾರೆ.[೧೩೦] ಬಿಕ್ಕಟ್ಟಿನ ಮುಂದುವರಿದ ಬೆಳವಣಿಗೆಯಿಂದ ಕೆಲವು ಭಾಗಗಳಲ್ಲಿ ಜಾಗತಿಕ ಆರ್ಥಿಕ ಪತನದ ಭಯಕ್ಕೆ ಪ್ರಚೋದನೆ ನೀಡಿತು. ಆದರೂ ಈಗ ಎಚ್ಚರಿಕೆಯಿಂದ ಆಶಾವಾದದ ಮುನ್ಸೂಚನೆ ನೀಡುವ ಅನೇಕ ಜನರಿದ್ದು,ಜತೆಗೆ ನಕಾರಾತ್ಮಕವಾಗಿ ಉಳಿದುಕೊಂಡ ಪ್ರಮುಖ ಮೂಲಗಳಿವೆ.[೧೩೧] ಉಳಿತಾಯ ಮತ್ತು ಸಾಲದ ಕರಗುವಿಕೆ ನಂತರ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಅತೀದೊಡ್ಡ ಬ್ಯಾಂಕಿಂಗ್ ಶೇಕ್ಔಟ್(ಪ್ರಮುಖ ಭಾಗಿದಾರರ ನಿರ್ಮೂಲನೆ) ಫಲವನ್ನು ನೀಡುವ ಸಂಭವವಿದೆ.[೧೩೨]ಬಂಡವಾಳ ಬ್ಯಾಂಕ್ UBS2008 ಸ್ಪಷ್ಟ ಜಾಗತಿಕ ಹಿಂಜರಿತವನ್ನು ಕಾಣುತ್ತದೆ ಮತ್ತು ಕನಿಷ್ಟ ಎರಡು ವರ್ಷಗಳವರೆಗೆ ಚೇತರಿಕೆ ಅಸಂಭವ ಎಂದು ಅಕ್ಟೋಬರ್ 6ರಂದು ಹೇಳಿಕೆ ನೀಡಿತು.[೧೩೩] ಮೂರು ದಿನಗಳ ನಂತರ UBS ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು ಪ್ರಕಟಣೆ ನೀಡಿ, "ಬಿಕ್ಕಟ್ಟಿನ ಅಂತ್ಯದ ಆರಂಭ ಶುರುವಾಗಿದೆ,ಬಿಕ್ಕಟ್ಟಿನ ನಿವಾರಣೆಗೆ ಜಗತ್ತು ಅಗತ್ಯ ಕ್ರಮಗಳಿಗೆ ಮುಂದಾಗುತ್ತಿದ್ದು:ಸರ್ಕಾರಗಳಿಂದ ಬಂಡವಾಳ ಸೇರಿಸುವಿಕೆ;ಸಂಪೂರ್ಣ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಬಂಡವಾಳ ಸೇರ್ಪಡೆ,ಸಾಲಗಾರರ ನೆರವಿಗೆ ಬಡ್ಡಿದರ ಕಡಿತ ಆರಂಭಿಸಿದೆಯೆಂದು ಪ್ರಕಟಿಸಿದರು. ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ ಸಂಪೂರ್ಣ ವ್ಯವಸ್ಥೆಗೆ ಬಂಡವಾಳ ಸೇರಿಸುವುದನ್ನು ಆರಂಭಿಸಿದ್ದು,ವಿಶ್ವದ ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ಗಳು ಈಗ ಬಡ್ಡಿದರಗಳನ್ನು ಕಡಿತಗೊಳಿಸುತ್ತಿವೆ. ಅಮೆರಿಕ ಸಂಪೂರ್ಣವ್ಯವಸ್ಥೆಗೆ ಬಂಡವಾಳ ಸೇರಿಸುವುದು ಅಗತ್ಯವಾಗಿದೆಯೆಂದು UBSಪ್ರತಿಪಾದಿಸಿತು. ಇದು ಕೇವಲ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟನ್ನು ಸುಸ್ಥಿತಿಗೆ ತರುತ್ತದೆ, ಆದರೆ ಆರ್ಥಿಕ ಪದಗಳಲ್ಲಿ "ಅತೀ ಕೆಟ್ಟದ್ದು ಇನ್ನೂ ಬರಬೇಕಾಗಿದೆ" ಎಂದು UBSಪುನಃ ಗಮನಸೆಳೆದಿದೆ.[೧೩೪]

ನಿರೀಕ್ಷಿತ ಹಿಂಜರಿತ ಅವಧಿಗಳನ್ನು ಅಕ್ಟೋಬರ್ 16ರಂದು UBSಅಳತೆ ಮಾಡಿತು:ಯೂರೋಝೋನ್ನಲ್ಲಿ ಎರಡು ತ್ರೈಮಾಸಿಕಗಳವರೆಗೆ ಇರುತ್ತದೆ,ಅಮೆರಿಕದಲ್ಲಿ ಮೂರು ತ್ರೈಮಾಸಿಕಗಳು ಮತ್ತು ಯುನೈಟೆಡ್ ಕಿಂಗ್ಡಮ್ನಲ್ಲಿ ನಾಲ್ಕು ತ್ರೈಮಾಸಿಕಗಳಿರುತ್ತವೆ.[೧೩೫] ಐಸ್ಲೆಂಡ್ನಲ್ಲಿ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ರಾಷ್ಟ್ರದ ಎಲ್ಲ ಮೂರು ಪ್ರಮುಖ ಬ್ಯಾಂಕ್ಗಳನ್ನು ಒಳಗೊಂಡಿತ್ತು. ಆರ್ಥಿಕತೆಯ ಗಾತ್ರಕ್ಕೆ ಸಂಬಂಧಿಸಿದಂತೆ,ಐಸ್ಲ್ಯಾಂಡ್ನ ಬ್ಯಾಂಕಿಂಗ್ ಕುಸಿತವು ಆರ್ಥಿಕ ಇತಿಹಾಸದಲ್ಲಿ ಯಾವುದೇ ರಾಷ್ಟ್ರದ ಎದುರಿಸಿದ ದೊಡ್ಡ ಹಾನಿಯಾಗಿದೆ.[೧೩೬]

ಅಕ್ಟೋಬರ್ ಕೊನೆಯಲ್ಲಿ UBSತನ್ನ ದೃಷ್ಟಿಕೋನವನ್ನು ಕೆಳಮಟ್ಟಕ್ಕೆ ಪರಿಷ್ಕರಿಸಿತು: ಮುಂಬರುವ ಹಿಂಜರಿತವು 1981 ಮತ್ತು 1982ರ ರೀಗನ್ ಹಿಂಜರಿತಕ್ಕಿಂತ ಕೆಟ್ಟದಾಗಿದ್ದು,U.S.ಯೂರೋಜೋನ್, UKಯಲ್ಲಿ ನಕಾರಾತ್ಮಕ ಬೆಳವಣಿಗೆ,2010ರಲ್ಲಿ ಅತ್ಯಂತ ಸೀಮಿತ ಚೇತರಿಕೆ;ಆದರೆ ಮಹಾ ಹಿಂಜರಿತದಷ್ಟು ಕೆಟ್ಟದಾಗಿಲ್ಲ.[೧೩೭]ಬ್ರೂಕಿಂಗ್ ಇನ್ಸ್ಟಿಟ್ಯೂಷನ್ ಜೂನ್ 2009ರಲ್ಲಿ 2000 ಮತ್ತು 2007ರ ನಡುವೆ ಜಾಗತಿಕ ಉಪಭೋಗದ ಬೆಳವಣಿಗೆಯಲ್ಲಿ ಮೂರನೇ ಒಂದು ಭಾಗಕ್ಕಿಂತ ಹೆಚ್ಚು U.S.ಉಪಭೋಗ ಹೊಂದಿದೆ ಎಂದು ವರದಿ ಮಾಡಿತು. "USಆರ್ಥಿಕತೆಯು ಅನೇಕ ವರ್ಷಗಳವರೆಗೆ ಮಿತಿಮೀರಿ ಖರ್ಚು ಮಾಡುತ್ತಿದ್ದು,ಸಾಲವನ್ನು ಮಿತಿಮೀರಿ ಪಡೆಯುತ್ತಿದ್ದು,ಜಗತ್ತಿನ ಉಳಿದ ರಾಷ್ಟ್ರಗಳು ಜಾಗತಿಕ ಬೇಡಿಕೆಯ ಮೂಲವಾಗಿ U.S.ಗ್ರಾಹಕನ ಮೇಲೆ ಅವಲಂಬಿತವಾಗಿದ್ದವು." U.S.ನಲ್ಲಿ ಹಿಂಜರಿತ ಮತ್ತು U.S.ಗ್ರಾಹಕರ ಹೆಚ್ಚಿದ ಉಳಿತಾಯ ಪ್ರಮಾಣದಿಂದ,ಉಳಿದ ಕಡೆ ಬೆಳವಣಿಗೆಯಲ್ಲಿ ಕುಂಠಿತವು ಗಮನಾರ್ಹವಾಗಿತ್ತು.

2009ರ ಮೊದಲ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ,GDPಯಲ್ಲಿ ವಾರ್ಷಿಕ ಪ್ರಮಾಣದ ಕುಸಿತವು ಜರ್ಮನಿಯಲ್ಲಿ 14.4%,ಜಪಾನ್ನಲ್ಲಿ 15.2%,UKಯಲ್ಲಿ 7.4%,ಲಾಟ್ವಿಯದಲ್ಲಿ 18%,[೧೩೮] ಯೂರೊ ಪ್ರದೇಶದಲ್ಲಿ 9.8% ಮತ್ತು ಮೆಕ್ಸಿಕೊದಲ್ಲಿ 21.5%.[೧೩೯]

ಪ್ರಬಲ ಆರ್ಥಿಕ ಬೆಳವಣಿಗೆಯನ್ನು ಕಂಡ ಕೆಲವು ಅಭಿವೃದ್ಧಿಶೀಲ ರಾಷ್ಟ್ರಗಳು ಗಮನಾರ್ಹ ನಿಧಾನಬೆಳವಣಿಗೆ ಕಂಡವು. ಉದಾಹರಣೆಗೆ,ಕಾಂಬೋಡಿಯಲ್ಲಿ ಬೆಳವಣಿಗೆ ಮುನ್ಸೂಚನೆಗಳು 2007ರಲ್ಲಿ 10%ಕ್ಕಿಂತ ಹೆಚ್ಚು ಇಳಿಕೆಯಿಂದ 2009ರಲ್ಲಿ ಸೊನ್ನೆಯಲ್ಲಿ ಮುಕ್ತಾಯ ಕಂಡಿತು. ಕೀನ್ಯಾ 2009ರಲ್ಲಿ ಕೇವಲ 3-4% ಬೆಳವಣಿಗೆ ಸಾಧಿಸಿ,2007ಕ್ಕಿಂತ 7% ಕೆಳಕ್ಕಿಳಿಯಿತು. ಓವರ್ಸೀಸ್ ಡೆವಲೆಪ್ಮೆಂಟ್ ಇನ್ಸ್ಟಿಟ್ಯೂಟ್ ಸಂಶೋಧನೆ ಪ್ರಕಾರ,ಬೆಳವಣಿಗೆಯಲ್ಲಿ ಕುಂಠಿತಕ್ಕೆ ವ್ಯಾಪಾರ,ಪದಾರ್ಥಗಳ ಬೆಲೆಗಳು,ಬಂಡವಾಳ ಮತ್ತು ವಲಸೆ ನೌಕರರು ಕಳಿಸುವ ಹಣದ ರವಾನೆಗಳು(2007ರಲ್ಲಿ ಅದು ದಾಖಲೆಯ $251ಶತಕೋಟಿಯನ್ನು ಮುಟ್ಟಿತು,ಆಗಿನಿಂದ ಅನೇಕ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ ಕುಸಿತ ಉಂಟಾಗಿದೆ).[೧೪೦]ಮಾರ್ಚ್ 2009ರಲ್ಲಿ ಅರಬ್ ಜಗತ್ತು ಬಿಕ್ಕಟ್ಟಿನಿಂದ $3 ಲಕ್ಷ ಕೋಟಿ ಕಳೆದುಕೊಂಡಿತು.[೧೪೧] ಏಪ್ರಿಲ್ 2009ರಲ್ಲಿ ಅರಬ್ ಜಗತ್ತಿನಲ್ಲಿ ನಿರುದ್ಯೋಗವನ್ನು 'ಟೈಮ್ ಬಾಂಬ್' ಎಂದು ಹೇಳಲಾಯಿತು.[೧೪೨] ಮೇ 2009ರಲ್ಲಿ ವಿಶ್ವಸಂಸ್ಥೆಯು,ತೈಲಕ್ಕೆ ಬೇಡಿಕೆ ನಿಧಾನವಾಗಿ ಹೆಚ್ಚುತ್ತಿರುವುದರಿಂದ ಮಧ್ಯಪೂರ್ವ ರಾಷ್ಟ್ರಗಳ ಆರ್ಥಿಕತೆಗಳ ವಿದೇಶಿ ಬಂಡವಾಳದಲ್ಲಿ ಕುಸಿತವನ್ನು ವರದಿ ಮಾಡಿತು. ಜೂನ್ 2009ರಲ್ಲಿ, ವಿಶ್ವ ಬ್ಯಾಂಕ್ ಅರಬ್ ರಾಷ್ಟ್ರಗಳಿಗೆ ಕಷ್ಟದ ವರ್ಷ ಎದುರಾಗುವುದೆಂದು ಮುನ್ಸೂಚನೆ ನೀಡಿತು.[೧೪೩] ಸೆಪ್ಟೆಂಬರ್ 2009ರಲ್ಲಿ,ಅರಬ್ ಬ್ಯಾಂಕ್ಗಳು ಜಾಗತಿಕ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿನ ಆರಂಭದಿಂದೀಚೆಗೆ $4ಶತಕೋಟಿ ನಷ್ಟಗಳ ಬಗ್ಗೆ ವರದಿ ಮಾಡಿತು.[೧೪೪]

U.S. ಆರ್ಥಿಕ ಪರಿಣಾಮಗಳು

ನಿಜವಾದ ಒಟ್ಟು ದೇಶೀಯ ಉತ್ಪನ್ನ-ಅಮೆರಿಕದಲ್ಲಿರುವ ಕಾರ್ಮಿಕವರ್ಗ ಮತ್ತು ಆಸ್ತಿಯಿಂದ ಉತ್ಪಾದಿತವಾಗುವ ಸರಕುಗಳು ಮತ್ತು ಸೇವೆಗಳ ಇಳುವರಿ-ಒಂದು ವರ್ಷದ ಹಿಂದಿನ ಅವಧಿಗಳ ಚಟುವಟಿಕೆಗಳಿಗೆ ವಿರುದ್ಧವಾಗಿ,2008ರ ನಾಲ್ಕನೇ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಹಾಗೂ 2009ರ ಮೊದಲನೇ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಅಂದಾಜು ಶೇಕಡ 6 ವಾರ್ಷಿಕ ದರದಲ್ಲಿ ಕುಸಿತವುಂಟಾಯಿತು.[೧೪೫] U.S. ನಿರುದ್ಯೋಗ ದರವು ಅಕ್ಟೋಬರ್ 2009ಕ್ಕೆ 10.2% ಹೆಚ್ಚಿತು,1983ರಿಂದೀಚೆಗೆ ಅತೀ ಹೆಚ್ಚಿನ ದರವಾಗಿದ್ದು,ಬಿಕ್ಕಟ್ಟು ಪೂರ್ವ ನಿರುದ್ಯೋಗ ದರಕ್ಕಿಂತ ಸುಮಾರು ಎರಡು ಪಟ್ಟು ಹೆಚ್ಚು. ಪ್ರತಿ ವಾರದ ದುಡಿಮೆಯ ಸರಾಸರಿ ಗಂಟೆಗಳು 33ಕ್ಕೆ ಕುಸಿಯಿತು,ಸರ್ಕಾರ 1964ರಲ್ಲಿ ಅಂಕಿಅಂಶ ಸಂಗ್ರಹ ಆರಂಭಿಸಿದ ನಂತರ ಇದು ಅತೀ ಕಡಿಮೆ ಮಟ್ಟದ್ದಾಗಿದೆ.[೧೪೬][೧೪೭]

ಅಧಿಕೃತ ಆರ್ಥಿಕ ಮುನ್ನಂದಾಜುಗಳು

ನವೆಂಬರ್ 3,2008ರಲ್ಲಿ,ಬ್ರಸೆಲ್ಸ್ನಲ್ಲಿರುವ EU -ಕಮೀಷನ್ ಯೂರೋಜೋನ್,ಫ್ರಾನ್ಸ್, ಜರ್ಮನಿ,ಇಟಲಿ ಮುಂತಾದ ರಾಷ್ಟ್ರಗಳಲ್ಲಿ 2009ಕ್ಕೆ ಶೇಕಡ ೦.1GDPಯ ದುರ್ಬಲ ಬೆಳವಣಿಗೆ ಇರುತ್ತದೆಂದು ಮುನ್ನಂದಾಜು ಮಾಡಿತು.UK (-1.0ಶೇಕಡ),ಐರ್ಲೆಂಡ್ ಮತ್ತು ಸ್ಪೇನ್ಗೆ ನಕಾರಾತ್ಮಕ ಸಂಖ್ಯೆಯನ್ನು ಮುನ್ನಂದಾಜು ಮಾಡಿತು.ನವೆಂಬರ್ 6ರಂದು, ವಾಷಿಂಗ್ಟನ್ D.C.ಯಲ್ಲಿರುವ IMFಅಭಿವೃದ್ಧಿ ಹೊಂದಿದ ಆರ್ಥಿಕತೆಗಳ ಸರಾಸರಿಯಂತೆ 2009ಕ್ಕೆ -0.3 ಶೇಕಡ ವಿಶ್ವವ್ಯಾಪಿ ಹಿಂಜರಿತದ ಬಗ್ಗೆ ಮುನ್ನಂದಾಜು ಮಾಡಿ ಸಂಖ್ಯೆಗಳನ್ನು ಬಿಡುಗಡೆ ಮಾಡಿತು. ಅದೇ ದಿನದಂದು,ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಗ್ಲೆಂಡ್ ಮತ್ತು ಯೂರೊವಲಯದ ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ ಕ್ರಮವಾಗಿ ಬಡ್ಡಿದರಗಳನ್ನು 4 .5 ಶೇಕಡದಿಂದ ಮೂರು ಶೇಕಡಕ್ಕೆ ಮತ್ತು 3.75ಶೇಕಡದಿಂದ 3.25ಶೇಕಡಕ್ಕೆ ಇಳಿಕೆ ಮಾಡಿತು. ಇದರ ಪರಿಣಾಮವಾಗಿ,ನವೆಂಬರ್ 2008ರಲ್ಲಿ ಆರಂಭವಾಗಿ,ಅನೇಕ ರಾಷ್ಟ್ರಗಳು ತಮ್ಮ ಆರ್ಥಿಕತೆಗಳಿಗೆ ದೊಡ್ಡ "ಸಹಾಯ ಪ್ಯಾಕೇಜ್"ಗಳನ್ನು ಆರಂಭಿಸಿತು.

U.S. ಫೆಡರಲ್ ರಿಸರ್ವ್ ಓಪನ್ ಮಾರ್ಕೆಟ್ ಕಮಿಟಿಯು ಜೂನ್ 2009ರ ಪ್ರಕಟಣೆಯಲ್ಲಿ ತಿಳಿಸಿತು:

...the pace of economic contraction is slowing. Conditions in financial markets have generally improved in recent months. Household spending has shown further signs of stabilizing but remains constrained by ongoing job losses, lower housing wealth, and tight credit. Businesses are cutting back on fixed investment and staffing but appear to be making progress in bringing inventory stocks into better alignment with sales. Although economic activity is likely to remain weak for a time, the Committee continues to anticipate that policy actions to stabilize financial markets and institutions, fiscal and monetary stimulus, and market forces will contribute to a gradual resumption of sustainable economic growth in a context of price stability.[೧೪೮] Economic projections from the Federal Reserve and Reserve Bank Presidents include a return to typical growth levels (GDP) of 2-3% in 2010; an unemployment plateau in 2009 and 2010 around 10% with moderation in 2011; and inflation that remains at typical levels around 1-2%.[೧೪೯]

ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟಿಗೆ ಪ್ರತಿಕ್ರಿಯೆಗಳು

ತುರ್ತು ಮತ್ತು ಅಲ್ಪಾವಧಿ ಪ್ರತಿಕ್ರಿಯೆಗಳು

U.S.ಫೆಡರಲ್ ರಿಸರ್ವ್ ಮತ್ತು ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ಗಳು ವಿಶ್ವಾದ್ಯಂತ ಹಣದುಬ್ಬರವಿಳಿತದ ಸುರಳಿಯ ಅಪಾಯವನ್ನು ತಪ್ಪಿಸಲು ಹಣ ಪೂರೈಕೆಗಳ ವಿಸ್ತರಣೆಗೆ ಕ್ರಮಗಳನ್ನು ಕೈಗೊಂಡಿತು.ಕಡಿಮೆ ವೇತನಗಳು ಮತ್ತು ಹೆಚ್ಚಿದ ನಿರುದ್ಯೋಗದಿಂದ ಜಾಗತಿಕ ಉಪಭೋಗದಲ್ಲಿ ಸ್ವಯಂ-ಬಲವರ್ಧನೆಯ ಕುಸಿತಕ್ಕೆ ದಾರಿಕಲ್ಪಿಸಿತು. ಇದರ ಜತೆಗೆ,ಸರ್ಕಾರಗಳು ಸಾಲಪಡೆಯುವ ಮತ್ತು ಖರ್ಚು ಮಾಡುವ ಮೂಲಕ ಬಿಕ್ಕಟ್ಟಿನಿಂದ ಉಂಟಾದ ಖಾಸಗಿ ಕ್ಷೇತ್ರ ಬೇಡಿಕೆ ಕುಂಠಿತ ಸರಿದೂಗಿಸಲು ದೊಡ್ಡ ವಿತ್ತೀಯ ಉತ್ತೇಜನ ಪ್ಯಾಕೇಜುಗಳನ್ನು ರೂಪಿಸಿದವು. U.S. 2008 ಮತ್ತು 2009ರ ಅವಧಿಗಳಲ್ಲಿ ಒಟ್ಟು ಸುಮಾರು $1 ಲಕ್ಷಕೋಟಿ ಉತ್ತೇಜನ ಪ್ಯಾಕೇಜುಗಳನ್ನು ಜಾರಿಗೆ ತಂದಿತು.[೧೫೦]ಈ ಸಾಲದ ಸ್ಥಗಿತವು ಜಾಗತಿಕ ಹಣಕಾಸು ವ್ಯವಸ್ಥೆಯನ್ನು ಕುಸಿತದ ಅಂಚಿನಲ್ಲಿ ನಿಲ್ಲಿಸಿತು. U.S.ಫೆಡರಲ್ ರಿಸರ್ವ್,ಯುರೋಪಿಯನ್ ಸೆಂಟ್ರಲ್ ಬ್ಯಾಂಕ್ ಮತ್ತು ಇತರೆ ಸೆಂಟ್ರಲ್ ಬ್ಯಾಂಕ್ಗಳ ಪ್ರತಿಕ್ರಿಯೆ ತಕ್ಷಣದ್ದಾಗಿತ್ತು ಮತ್ತು ಗಮನಾರ್ಹವಾಗಿತ್ತು. ಇಸವಿ 2008ರ ಕೊನೆಯ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಈ ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕುಗಳು US$2.5 ಲಕ್ಷ ಕೋಟಿ ಸರ್ಕಾರಿ ಸಾಲ ಮತ್ತು ಬ್ಯಾಂಕುಗಳಿಂದ ತೊಂದರೆಗೆ ಸಿಕ್ಕಿದ ಖಾಸಗಿ ಆಸ್ತಿಗಳನ್ನು ಖರೀದಿಸಿದವು. ಇದು ಸಾಲ ಮಾರುಕಟ್ಟೆಗೆ ಅತೀದೊಡ್ಡ ದ್ರವ್ಯತೆ ಸೇರ್ಪಡೆಯಾಗಿದ್ದು,ವಿಶ್ವ ಇತಿಹಾಸದಲ್ಲಿ ಅತೀ ದೊಡ್ಡ ವಿತ್ತೀಯ ನೀತಿ ಕ್ರಮವಾಗಿದೆ. ಐರೋಪ್ಯ ರಾಷ್ಟ್ರಗಳ ಸರ್ಕಾರಗಳು ಮತ್ತು USA ಕೂಡ ರಾಷ್ಟ್ರೀಯ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಗಳ ಬಂಡವಾಳವನ್ನು $1.5ಲಕ್ಷ ಕೋಟಿಗೆ ಏರಿಸಿತು. ಪ್ರಮುಖ ಬ್ಯಾಂಕುಗಳ ಹೊಸದಾಗಿ ಬಿಡುಗಡೆಯಾದ ಆದ್ಯತೆ ಷೇರುಗಳನ್ನು ಖರೀದಿಸುವ ಮೂಲಕ ಬಂಡವಾಳ ಹೆಚ್ಚಿಸಿತು.[೧೧೨]ಸರ್ಕಾರಗಳು ಕೂಡ ಮೇಲೆ ವಿವರಿಸಿರುವಂತೆ ವಿವಿಧ ಸಂಸ್ಥೆಗಳ ಜತೆ ದೊಡ್ಡ ಹಣಕಾಸು ಒಪ್ಪಂದಗಳನ್ನು ಮಾಡಿಕೊಂಡು, ಆರ್ಥಿಕ ನೆರವು ನೀಡಿ ರಕ್ಷಿಸಿದವು. ಇಲ್ಲಿಯವರೆಗೆ,ವಿವಿಧ U.S.ಸರ್ಕಾರಿ ಏಜನ್ಸಿಗಳು ಸಾಲಗಳು, ಆಸ್ತಿ ಖರೀದಿಗಳು,ಖಾತರಿಗಳು ಮತ್ತು ನೇರ ವೆಚ್ಚದ ರೂಪಗಳಲ್ಲಿ ಲಕ್ಷಾಂತರ ಕೋಟಿ ಡಾಲರ್ಗಳಿಗೆ ಬದ್ಧವಾಗಿವೆ ಅಥವಾ ಖರ್ಚು ಮಾಡಿವೆ. ಬಿಕ್ಕಟ್ಟಿಗೆ ಸಂಬಂಧಿಸಿದ U.S.ಸರ್ಕಾರದ ಹಣಕಾಸು ಬದ್ಧತೆಗಳು ಮತ್ತು ಬಂಡವಾಳಗಳ ಸಾರಾಂಶಕ್ಕಾಗಿ CNN - ಬೇಲ್ ಔಟ್ ಸ್ಕೋರ್ಬೋರ್ಡ್ ನೋಡಿ

ನಿಯಂತ್ರಕ ಪ್ರಸ್ತಾವನೆಗಳು ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಪ್ರತಿಕ್ರಿಯೆಗಳು

ಅಮೆರಿಕ ಅಧ್ಯಕ್ಷ ಬರಾಕ್ ಒಬಾಮಾ ಮತ್ತು ಮುಖ್ಯ ಸಲಹೆಗಾರರು ಜೂನ್ 2009ರಲ್ಲಿ ನಿಯಂತ್ರಕ ಪ್ರಸ್ತಾವನೆಗಳ ಸರಣಿಗಳನ್ನು ಆರಂಭಿಸಿದರು. ಈ ಪ್ರಸ್ತಾವನೆಗಳು ಗ್ರಾಹಕ ರಕ್ಷಣೆ, ಕಾರ್ಯನಿರ್ವಾಹಕ ಸಂಬಳ,ಬ್ಯಾಂಕ್ ಹಣಕಾಸು ಸಂಕಷ್ಟ ತಗ್ಗಿಸುವ ವ್ಯವಸ್ಥೆಗಳು ಅಥವಾ ಬಂಡವಾಳ ಅಗತ್ಯಗಳು,ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ ಮತ್ತು ಒಪ್ಪಂದಗಳ ವಿಸ್ತರಿತ ನಿಯಂತ್ರಣ,ಇಡೀ ವ್ಯವಸ್ಥೆಗೆ ಪರಿಣಾಮ ಉಂಟಾಗುವ ರೀತಿಯಲ್ಲಿ ಪ್ರಮುಖ ಸಂಸ್ಥೆಗಳನ್ನು ಸುರಕ್ಷಿತವಾಗಿ ಕೆಳಗಿಳಿಸುವುದಕ್ಕೆ ಫೆಡರಲ್ ರಿಸರ್ವ್ಗೆ ಹೆಚ್ಚಿಸಿದ ಅಧಿಕಾರದ ಕಡೆ ಗಮನ ಸೆಳೆಯುತ್ತವೆ.[೧೫೧][೧೫೨][೧೫೩] ಜನವರಿ 2010ರಲ್ಲಿ ,ಒಡೆತನದ ಹಕ್ಕುಗಳ ಮಾರಾಟದಲ್ಲಿ ತೊಡಗುವ ಬ್ಯಾಂಕುಗಳ ಸಾಮರ್ಥ್ಯವನ್ನು ಸೀಮಿತಗೊಳಿಸಲು ಒಬಾಮಾ ಹೆಚ್ಚುವರಿ ನಿಯಂತ್ರಣಗಳನ್ನು ಪ್ರಸ್ತಾಪಿಸಿದರು. ಉದ್ದೇಶಿತ ಬದಲಾವಣೆಗೆ ಸಾರ್ವಜನಿಕವಾಗಿ ವಾದ ಮಂಡಿಸಿದ ಪಾಲ್ ವೋಲ್ಕರ್ ಗೌರವಕ್ಕಾಗಿ ಈ ಪ್ರಸ್ತಾವನೆಗಳಿಗೆ "ವೋಲ್ಕರ್ ರೂಲ್" ಎಂದು ಹೆಸರಿಡಲಾಯಿತು.[೧೫೪][೧೫೫]ವಿವಿಧ ರೀತಿಯ ನಿಯಂತ್ರಕ ಬದಲಾವಣೆಗಳನ್ನು ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞರು,ರಾಜಕಾರಣಿಗಳು,ಪತ್ರಕರ್ತರು ಮತ್ತು ಉದ್ಯಮ ಮುಖಂಡರು ಪ್ರಸಕ್ತ ಬಿಕ್ಕಟ್ಟಿನ ಪರಿಣಾಮ ಕನಿಷ್ಠಗೊಳಿಸಲು ಮತ್ತು ಅದರ ಪುನರಾವರ್ತನೆ ತಪ್ಪಿಸಲು ಪ್ರಸ್ತಾಪಿಸಿದರು. ಆದಾಗ್ಯೂ,ನವೆಂಬರ್ 2009ರಲ್ಲಿದ್ದಂತೆ,ಅನೇಕ ಪ್ರಸ್ತಾಪಿತ ಪರಿಹಾರಗಳನ್ನು ಅನುಷ್ಠಾನಕ್ಕೆ ಇನ್ನೂ ತಂದಿರಲಿಲ್ಲ. ಅವುಗಳೆಂದರೆ:

- ಬೆನ್ ಬೆರ್ನಾಂಕೆ: ಬಂಡವಾಳ ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಹೆಡ್ಜ್ ನಿದಿಗಳು ಮುಂತಾದ ಶಾಡೊ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ತೊಂದರೆಗೆ ಸಿಲುಕಿದ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳನ್ನು ಮುಚ್ಚುವುದಕ್ಕಾಗಿ ನಿರ್ಣಯ ವಿಧಿವಿಧಾನಗಳನ್ನು ಸ್ಥಾಪಿಸುವುದು.[೧೫೬]

- ಜೋಸೆಫ್ ಸ್ಟಿಗ್ಲಿಟ್ಜ್: ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಸ್ವೀಕರಿಸಬಹುದಾದ ಸಾಲವನ್ನು ನಿರ್ಬಂಧಿಸುವುದು. ಸುದೀರ್ಘಾವಧಿಯ ಸಾಧನೆಗೆ ಹೆಚ್ಚು ಸಂಬಂಧಿಸಿದ ಕಾರ್ಯನಿರ್ವಾಹಕ ಪರಿಹಾರದ ಅಗತ್ಯ[೧೫೭] ಗ್ಲಾಸ್ -ಸ್ಟೀಗಾಲ್ ಕಾಯ್ದೆ ಪ್ರಕಾರ 1933ರಲ್ಲಿ ಸ್ಥಾಪಿತವಾದ ಮತ್ತು 1999ರಲ್ಲಿ ಗ್ಲಾಮ್-ಲೀಚ್-ಬ್ಲಿಲೆ ಕಾಯ್ದೆ ಮೂಲಕ ರದ್ದುಮಾಡಿದ ವಾಣಿಜ್ಯ(ಡಿಪೋಸಿಟರಿ)ಮತ್ತು ಬಂಡವಾಳ ಬ್ಯಾಂಕಿಂಗ್ ನಡುವೆ ಪ್ರತ್ಯೇಕತೆಯನ್ನು ಮರುಸ್ಥಾಪನೆ ಮಾಡುವುದು.[೧೫೮]

- ಸೈಮನ್ ಜಾನ್ಸನ್:ಸಂಪೂರ್ಣ ವ್ಯವಸ್ಥೆ ಮೇಲೆ ಅಪಾಯವನ್ನು ಸೀಮಿತಗೊಳಿಸುವುದಕ್ಕಾಗಿ "ವೈಫಲ್ಯ ಹೊಂದಲು ಅತೀ ದೊಡ್ಡದಾದ"ಸಂಸ್ಥೆಗಳನ್ನು ಒಡೆಯುವುದು.[೧೫೯]

- ಪಾಲ್ ಕ್ರಗ್ಮ್ಯಾನ್: ಬ್ಯಾಂಕುಗಳಿಗೆ ಹೋಲಿಕೆಯಾಗಿ "ಬ್ಯಾಂಕುಗಳ ರೀತಿಯಲ್ಲಿ ವರ್ತಿಸುವ "ಸಂಸ್ಥೆಗಳನ್ನು ನಿಯಂತ್ರಿಸುವುದು.[೬೦]

- ಅಲಾನ್ ಗ್ರೀನ್ಸ್ಪಾನ್:ಬ್ಯಾಂಕುಗಳಿಗೆ ಬಲಿಷ್ಠ ಬಂಡವಾಳ ವ್ಯವಸ್ಥೆಯು ಕ್ರಮಾಂಕಿತ ನಿಯಂತ್ರಿತ ಬಂಡವಾಳ ಅಗತ್ಯಗಳೊಂದಿಗೆ ಇರಬೇಕು(ಅಂದರೆ,ಬ್ಯಾಂಕ್ ಗಾತ್ರದೊಂದಿಗೆ ಹೆಚ್ಚುವ ಬಂಡವಾಳ ಅನುಪಾತಗಳು)"ಅವು ಅತೀ ದೊಡ್ಡದಾಗದಂತೆ ನಿರುತ್ಸಾಹಗೊಳಿಸಲು ಮತ್ತು ಅವುಗಳ ಸ್ಪರ್ಧಾತ್ಮಕ ಅನುಕೂಲವನ್ನು ಸರಿದೂಗಿಸಲು".[೧೬೦]

- ವಾರನ್ ಬಫೆಟ್: ಮನೆಗಳ ಅಡಮಾನಕ್ಕೆ ಕನಿಷ್ಠ ಆರಂಭಿಕ ಪಾವತಿಗಳು ಕನಿಷ್ಠ 10% ಮತ್ತು ಆದಾಯ ಪರಿಶೀಲನೆ ಅಗತ್ಯ[೧೬೧]

- ಎರಿಕ್ ಡಿನಲೊ:ಯಾವುದೇ ಹಣಕಾಸು ಸಂಸ್ಥೆಯಲ್ಲಿ ಹಣಕಾಸು ಬದ್ಧತೆಗಳನ್ನು ಬೆಂಬಲಿಸಲು ಅಗತ್ಯ ಬಂಡವಾಳವಿದೆಯೇ ಎಂದು ಖಾತರಿ ಮಾಡಬೇಕು. ಸಾಲ ಒಪ್ಪಂದಗಳನ್ನು ನಿಯಂತ್ರಣಕ್ಕೆ ಒಳಪಡಿಸಿ,ಸಾಲದ ಬಾಕಿ ಪಾವತಿಯಾಗದ ಅಪಾಯವನ್ನು ಸೀಮಿತಗೊಳಿಸಲು ಒಳ್ಳೆಯ ಬಂಡವಾಳದ ವಿನಿಮಯಗಳಲ್ಲಿ ತೊಡಗಿಸುವಂತೆ ಖಾತರಿ ಮಾಡುವುದು.[೧೬೨]

- ರಘುರಾಂ ರಾಜನ್: ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಸಾಕಷ್ಟು " ಅನಿಶ್ಚಿತ ಸಂದರ್ಭದ ಬಂಡವಾಳವನ್ನು" ಕಾಯ್ದುಕೊಳ್ಳುವುದು ಅಗತ್ಯ (ಆರ್ಥಿಕ ಕುಸಿತದ ಸಂದರ್ಭದಲ್ಲಿ ಪಾವತಿಗಳಿಗೆ ಪ್ರತಿಯಾಗಿ ಚೇತರಿಕೆ ಅವಧಿಗಳಲ್ಲಿ ಸರ್ಕಾರಕ್ಕೆ ವಿಮೆ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಕಟ್ಟುವುದು).[೧೬೩]

- HM ಟ್ರೆಷರಿ:ಖಾಸಗಿ ಕ್ಷೇತ್ರ ಹೊಂದಿರುವ ಅನಿಶ್ಚಿತ ಸಂದರ್ಭದ ಬಂಡವಾಳ ಅಥವಾ ಬಂಡವಾಳ ವಿಮೆಯು ಬಿಕ್ಕಟ್ಟಿನ ಸಂದರ್ಭಗಳಲ್ಲಿ ಸಮಾನ ನಿವ್ವಳ ಬೆಲೆಯನ್ನು ಭರಿಸಬಹುದು. ವಿವಿದ ಪ್ರಸ್ತಾವನೆಗಳಿವೆ(ಉದಾ,ರಾವಿವ್ 2004 ,ಫ್ಲಾನರಿ 2009 )ಅವುಗಳ ರೀತ್ಯ ಬ್ಯಾಂಕ್ಗಳು ಸ್ಥಿರ ಆದಾಯ ಸಾಲವನ್ನು ವಿತರಿಸುತ್ತವೆ,ಪೂರ್ವನಿರ್ಧರಿತ ವ್ಯವಸ್ಥೆಗೆ ಅನುಸಾರವಾಗಿ ಅವು ಬಂಡವಾಳಕ್ಕೆ ಪರಿವರ್ತನೆಯಾಗುತ್ತದೆ.ಅವು ಬ್ಯಾಂಕ್-ನಿರ್ದಿಷ್ಟ(ನಿಯಂತ್ರಕ ಬಂಡವಾಳದ ಮಟ್ಟಗಳಿಗೆ ಸಂಬಂಧಿಸಿದೆ)ಅಥವಾ ಹೆಚ್ಚಾಗಿ ಬಿಕ್ಕಟ್ಟಿನ ಸಾಮಾನ್ಯ ಅಳತೆಗೆ ಅನುಗುಣವಾಗಿದೆ. ಪರ್ಯಾಯ ಕ್ರಮವಾಗಿ ಬಂಡವಾಳ ವಿಮೆಯ ಅನುಸಾರ,ಸಂಪೂರ್ಣ ವ್ಯವಸ್ಥೆ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವ ಬಿಕ್ಕಟ್ಟಿನ ಪ್ರಕರಣದಲ್ಲಿ ಬ್ಯಾಂಕಿಗೆ ಬಂಡವಾಳ ಮೊತ್ತವನ್ನು ಒದಗಿಸುವುದಾಗಿ ಒಪ್ಪಂದದ ಮೇರೆಗೆ ವಿಮೆದಾರನು ಪ್ರೀಮಿಯಂ ಪಡೆಯುತ್ತಾನೆ. ರಾವಿನ್(2004)ಪ್ರಸ್ತಾವನೆ ನಂತರ, ನವೆಂಬರ್ 3ರಂದು ಬ್ರಿಟನ್ನಿನ ಅತೀ ದೊಡ್ಡ ರಿಟೇಲ್ ಬ್ಯಾಂಕ್ ಲಾಯ್ಡ್ಸ್ ಬ್ಯಾಂಕಿಂಗ್ ಗ್ರೂಪ್(LBG),ತಾನು ಪ್ರಸಕ್ತ ಸಾಲವನ್ನು £7.5 ಶತಕೋಟಿ($12.3 ಶತಕೋಟಿ)“ಅನಿರೀಕ್ಷಿತ ಸಂದರ್ಭದ ಮುಖ್ಯ ಹಂತ-1 ಬಂಡವಾಳ“( CoCosಎಂದು ಹೆಸರಾಗಿದೆ)ಕ್ಕೆ ಪರಿವರ್ತಿಸುವುದಾಗಿ ಹೇಳಿತು. ಇದು ಬ್ಯಾಂಕಿನ ಆರ್ಥಿಕ ಸಂಕಷ್ಟ ತಗ್ಗಿಸುವ ಈಕ್ವಿಟಿ ಬಂಡವಾಳ 5% ಕೆಳಗೆ ಕುಸಿದರೆ ತಾನೇತಾನಾಗಿ ಶೇರುಗಳಿಗೆ ಪರಿವರ್ತಿತವಾಗುವ ಒಂದು ರೀತಿಯ ಸಾಲ.[೧೬೪][೧೬೫]

- A. ಮೈಕೇಲ್ ಸ್ಪೆನ್ಸ್ ಮತ್ತು ಗೋರ್ಡನ್ ಬ್ರೌನ್: ಸಂಪೂರ್ಣ ವ್ಯವಸ್ಥೆಗೆ ಅಪಾಯಗುರುತಿಸಲು ಪೂರ್ವ-ಎಚ್ಚರಿಕೆ ವ್ಯವಸ್ಥೆ ಸ್ಥಾಪಿಸಬೇಕು.[೧೬೬]

- ನಿಯಾಲ್ ಫರ್ಗುಸನ್ ಮತ್ತು ಜೆಫ್ರಿ ಸಚ್ಸ್:ಬೇಲ್ಔಟ್ಗಳಲ್ಲಿ ತೆರಿಗೆದಾರರ ಹಣವನ್ನು ಬಳಸುವ ಮುಂಚೆ ಬಾಂಡುಗಳನ್ನು ಹೊಂದಿದವರು ಮತ್ತು ಕೌಂಟರ್ಪಾರ್ಟಿಗಳಿಗೆ(ವ್ಯವಹಾರದಲ್ಲಿ ನಿರತವಾದ ಸಂಸ್ಥೆಗಳು)ಹೇರ್ಕಟ್ಸ್(ಆಸ್ತಿಯಲ್ಲಿ ಶೇಕಡಾವಾರು ಮೌಲ್ಯವನ್ನು ಕಳೆಯುವುದು)ವಿಧಿಸಬೇಕು. ಇನ್ನೊಂದು ರೀತಿಯಲ್ಲಿ,$100 ಮೌಲ್ಯದ ಕ್ಲೇಮು ಹೊಂದಿರುವ ಬಾಂಡುದಾರರ ಕ್ಲೇಮನ್ನು $80ಗೆ ತಗ್ಗಿಸಿ,ಈಕ್ವಿಟಿಯಲ್ಲಿ $20 ಸೃಷ್ಟಿಸುತ್ತದೆ.

ಇದು ಈಕ್ವಿಟಿ ಸ್ವಾಪ್ ಸಾಲ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಇದು ದಿವಾಳಿ ಪ್ರಕರಣಗಳಲ್ಲಿ ಸಾಮಾನ್ಯವಾಗಿ ಮಾಡಲಾಗುತ್ತದೆ,ಅಲ್ಲಿ ಪ್ರಸಕ್ತ ಶೇರುದಾರರು ನಿರ್ಮೂಲನೆಯಾಗಿ ಬಾಂಡ್ದಾರರು ಪ್ರಕ್ರಿಯೆಯಲ್ಲಿ ಕಂಪೆನಿಯ ಸಾಲದ ಹೊರೆಯನ್ನು ತಗ್ಗಿಸುವ ಒಪ್ಪಂದದೊಂದಿಗೆ ಹೊಸ ಷೇರುದಾರರಾಗುತ್ತಾರೆ. ಉದಾಹರಣೆಗೆ ಇದನ್ನು ಜನರಲ್ ಮೋಟಾರ್ಸ್ ಪ್ರಕರಣದಲ್ಲಿ ಮಾಡಲಾಗಿದೆ.[೧೬೭][೧೬೮]

- ನೌರೀಲ್ ರೌಬಿನಿ: ದಿವಾಳಿಯಾದ ಬ್ಯಾಂಕುಗಳನ್ನು ರಾಷ್ಟ್ರೀಕರಣಗೊಳಿಸಬೇಕು[೧೬೯] ಗೃಹಮಾಲೀಕರಿಗೆ ನೆರವಾಗಲು ಅಡಮಾನ ಬಾಕಿಗಳ ಮೊತ್ತವನ್ನು ತಗ್ಗಿಸಿ,ಸಾಲದಾತನಿಗೆ ಭವಿಷ್ಯದಲ್ಲಿ ಮನೆಯ ಮೌಲ್ಯ ಏರಿಕೆಯಾದರೆ ಪಾಲು ಕೊಡಬೇಕು.[೧೭೦]

- ಅಡೈರ್ ಟರ್ನರ್: ಆಗಸ್ಟ್ 2009ರಂದು ಪ್ರಾಸ್ಪೆಕ್ಟ್ ನಿಯತಕಾಲಿಕದ ದುಂಡುಮೇಜಿನ ಸಂದರ್ಶನದಲ್ಲಿ ಹಣಕಾಸು ವ್ಯವಹಾರಗಳ ಮೇಲೆ ತೆರಿಗೆ ವಿಧಿಸುವ ಹೊಸ ಜಾಗತಿಕ ಕಲ್ಪನೆಯನ್ನು ಅಡೈರ್ ಟರ್ನರ್ ಬೆಂಬಲಿಸಿದರು,ಮಿತಿಮೀರಿದ ವೇತನಗಳನ್ನು ನೀಡುವ ಹಿಗ್ಗಿದ ಹಣಕಾಸು ಕ್ಷೇತ್ರವು ಸಮಾಜಕ್ಕೆ ಅತೀ ದೊಡ್ಡದಾಗಿ ಬೆಳೆದಿದೆ ಎಂದು ಎಚ್ಚರಿಸಿದರು. ವಿಶ್ವಾದ್ಯಂತ ಪ್ರತಿಫಲಿಸುವ ಹಣಕಾಸು ವ್ಯವಹಾರಗಳಿಗೆ ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಜೇಮ್ಸ್ ಟಾಬಿನ್ ಹೆಸರಿನಲ್ಲಿರುವ ಟಾಬಿನ್ ತೆರಿಗೆಯನ್ನು ಪರಿಗಣಿಸಬೇಕು ಎಂದು ಲಾರ್ಡ್ ಟರ್ನರ್ ಸಲಹೆ.[೧೭೧][೧೭೨][೧೭೩]

- ಡಿಫ್ಯಾಜಿಯೊ ಹಣಕಾಸು ವ್ಯವಹಾರ ತೆರಿಗೆ-USನಲ್ಲಿ ಮಾತ್ರ(ಅಂತಾರಾಷ್ಟ್ರೀಯ ಅಲ್ಲ)-ಡಿಸೆಂಬರ್ 3 ,2009ರಂದು ಮಂಡಿಸಿದ ಉದ್ದೇಶಿತ ಶಾಸನ-"H.R. 4191: ಲೆಟ್ ವಾಲ್ ಸ್ಟ್ರೀಟ್ ಪೇ ಫಾರ್ ರಿಸ್ಟೋರೇಷನ್ ಆಫ್ ಮೇನ್ ಸ್ಟ್ರೀಟ್ ಆಕ್ಟ್ ಆಫ್ 2009 "ಹೆಸರಿನ ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ ಹೌಸ್ ಆಫ್ ರಿಪ್ರೆಸೆಂಟೇಟಿವ್ಸ್ ಮಸೂದೆಯಲ್ಲಿ ಹೊಂದಿದೆ.

ಇದು ಉದ್ದೇಶಿತ ಶಾಸನದ ಭಾಗವಾಗಿದ್ದು,ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ ಹೌಸ್ ಆಫ್ ರಿಪ್ರಸೆಂಟೇಟೀವ್ಸ್(ಅಮೆರಿಕ ಪ್ರಾತಿನಿಧಿಕ ಸಭೆ)ಯಲ್ಲಿ ಮಂಡಿಸಲಾಯಿತು.US ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಯ("ವಾಲ್ ಸ್ಟ್ರೀಟ್")ಭದ್ರತಾಪತ್ರಗಳ ವ್ಯವಹಾರಗಳಿಗೆ ಸಣ್ಣ ತೆರಿಗೆಯೊಂದನ್ನು ವಿಧಿಸುವ ಬಗ್ಗೆ ಅಂದಾಜಿಗೆ ಶಾಸನ ಮಂಡಿಸಲಾಯಿತು. ಇದು ಅನುಮೋದನೆಯಾದರೆ,ಅದು ಉತ್ಪಾದಿಸುವ ಹಣವನ್ನು ಮೇನ್ ಸ್ಟ್ರೀಟ್ ಮರುನಿರ್ಮಾಣಕ್ಕೆ ಬಳಸಲಾಗುವುದು. " ಅದು ಮಂಡನೆಯಾದ ದಿನದಂದು, ಅದಕ್ಕೆ 22 ಪ್ರತಿನಿಧಿಗಳ ಬೆಂಬಲವಿತ್ತು.[೧೭೪]

- ವೋಲ್ಕರ್ ರೂಲ್ - (USನಲ್ಲಿ) - ಅಧ್ಯಕ್ಷ ಬರಾಕ್ ಒಬಾಮಾಅವರಿಂದ ಜನವರಿ 21, 2010ರಂದು ಅನುಮೋದನೆ ಪಡೆಯಿತು. ಇದು USಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಪಾಲ್ ವೋಲ್ಕರ್ ಪ್ರಸ್ತಾವನೆಯಾಗಿದ್ದು,ಗ್ರಾಹಕರಿಗೆ ಅನುಕೂಲವಾಗದ ಊಹಾತ್ಮಕ ಬಂಡವಾಳಗಳಿಂದ ಬ್ಯಾಂಕ್ಗಳನ್ನು ನಿರ್ಬಂಧಿಸುವುದಾಗಿದೆ.[೧೫೫]

ಇಂತಹ ಊಹಾತ್ಮಕ ಚಟುವಟಿಕೆ 2007 -2010ರ ಹಣಕಾಸು ಬಿಕ್ಕಟ್ಟಿನಲ್ಲಿ ಪ್ರಮುಖ ಪಾತ್ರವನ್ನು ವಹಿಸಿದೆಯೆಂದು ವೋಲ್ಕರ್ ವಾದಿಸಿದ್ದಾರೆ.

ಸಾರ್ವಜನಿಕ ಆಕ್ರೋಶ: "ಬಬಲ್ ಮೆಷಿನ್ಸ್" ಮತ್ತು "ವ್ಯಾಂಪೈರ್ ಸ್ಕ್ವಿಡ್"

ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಪಾಂಡಿತ್ಯಪೂರ್ಣ ಮತ್ತು ಹಣಕಾಸು ಮಾಧ್ಯಮದ ಹೊರಗೆ ಲೇಖನಗಳು ಮತ್ತು ಪುಸ್ತಕಗಳ ಹೊರಹರಿವಿಗೆ ಕಾರಣವಾಯಿತು. ಲೇಖಕ ವಿಲಿಯಂ ಗ್ರೇಡರ್,ಅರ್ಥಶಾಸ್ತ್ರಜ್ಞ ಮೈಕೇಲ್ ಹಡ್ಸನ್,ಲೇಖಕ ಮತ್ತು ಮಾಜಿ ಬಾಂಡ್ ಸೇಲ್ಸ್ಮನ್ ಮೈಕೇಲ್ ಲೆವಿಸ್,ಕಾಂಗ್ರೆಸ್ ಸದಸ್ಯ ರಾನ್ ಪಾಲ್,ಲೇಖಕ ಕೆವಿನ್ ಫಿಲಿಪ್ಸ್ ಮತ್ತು ರಾಲಿಂಗ್ ಸ್ಟೋನ್ ರಾಷ್ಟ್ರೀಯ ವರದಿಗಾರ ಮಾಟ್ ಟೈಬಿ ಅವರ ಲೇಖನಗಳು ಮತ್ತು ಪುಸ್ತಕಗಳು ಅತ್ಯಂತ ಗಮನಾರ್ಹವಾಗಿವೆ. ಇದರ ಜತೆಗೆ ಜೇಮ್ಸ್ ಕ್ವಾಕ್ ಮತ್ತು ಸೈಮನ್ ಜಾನ್ಸನ್ ಅವರ ಬೆಸ್ಲೈನ್ ಸೀನಾರಿಯೊ, ಬ್ಯಾರಿ ರಿಥೋಲ್ಜ್ ಅವರ ಬಿಗ್ ಪಿಕ್ಟರ್, ಬಿಲ್ ಮೆಕ್ಬ್ರೈಡ್ ಅವರ ಕ್ಯಾಲ್ಕುಲೇಟೆಡ್ ರಿಸ್ಕ್, ಮತ್ತು "ಟೈಲರ್ ಡುರ್ಡನ್" ಅವರ "ಜೀರೊ ಹೆಡ್ಜ್ "ಸೇರಿದಂತೆ ಅನೇಕ ಬ್ಲಾಗ್ಗಳು ಗಮನಾರ್ಹ ಬೆಳವಣಿಗೆ ಕಂಡವು. ವಿಶೇಷವಾಗಿ ಮ್ಯಾಟ್ ಟೈಬಿ ಬಿಕ್ಕಟ್ಟಿನ ಜನಪ್ರಿಯ ಪರಿಕಲ್ಪನೆಗಳಿಗೆ ಗಮನಾರ್ಹ ಬದಲಾವಣೆಯನ್ನು ತಮ್ಮ ಲೇಖನ "ದಿ ಗ್ರೇಟ್ ಅಮೆರಿಕನ್ ಬಬಲ್ ಮೆಷಿನ್: ಹೌ ಗೋಲ್ಡ್ಮ್ಯಾನ್ ಸ್ಯಾಚ್ಸ್ ಬ್ಲಿವ್ ಅಪ್ ದಿ ಎಕಾನಮಿ"ಯಲ್ಲಿ ಸೃಷ್ಟಿಸಿದರು. ಅದರಲ್ಲಿ ಅವರು ಗೋಲ್ಡ್ಮ್ಯಾನ್ ಸ್ಯಾಚ್ಸ್ನ್ನು "ಮಾನವಕುಲದ ಮುಖದ ಸುತ್ತ ಸುತ್ತಿಕೊಂಡಿರುವ ಮಹಾ ರಕ್ತಪಿಶಾಚಿ ಹುಳುವಾಗಿದ್ದು,ಹಣದ ವಾಸನೆ ಬರುವ ಯಾವುದಕ್ಕಾದರೂ ರಕ್ತದ ಕೊಳವೆಯನ್ನು ನಿರಂತರವಾಗಿ ಅಮುಕುತ್ತದೆ" ಎಂದು ಬಣ್ಣಿಸಿದ್ದಾರೆ.[೧೭೫]

ಇವನ್ನೂ ನೋಡಿ

ಆಕರಗಳು

ಆರಂಭಿಕ ಲೇಖನಗಳು ಮತ್ತು ಆನಂತರದ ಲೇಖನಗಳನ್ನು, ವಿಕಿನ್ಫೊ ಲೇಖನ "ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ ಆಫ್ 2007-2008" ಇಂದ ಆಯ್ದುಕೊಳ್ಳಲಾಗಿದೆ. http://www.wikinfo.org/index.php?title=Financial_crisis_of_2007-2008 ಇದು GNU ಫ್ರೀ ಡಾಕ್ಯುಮೆಂಟೇಷನ್ ಲೈಸನ್ಸ್ ವರ್ಷನ್ 1.2 ಅಡಿ ಪ್ರಕಟಿತವಾಗಿತ್ತು.

ಬಾಹ್ಯ ಕೊಂಡಿಗಳು ಮತ್ತು ಹೆಚ್ಚಿನ ಓದಿಗಾಗಿ

- ರಾಯ್ಟರ್ಸ್: ಟೈಮ್ಸ್ ಆಫ್ ಕ್ರೈಸಿಸ್ Archived 2009-09-25 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. - ಜಾಗತಿಕ ಪರಿವರ್ತನೆಯ ವರ್ಷ ದಾಖಲಿಸುವ ಮಲ್ಟಿಮೀಡಿಯ ಸಂಪರ್ಕ

- ಸ್ಟೀವರ್ಟ್, ಜೇಮ್ಸ್ ಬಿ., "ಎಯ್ಟ್ ಡೇಸ್: ದಿ ಬ್ಯಾಟಲ್ ಟು ಸೇವ್ ದಿ ಅಮೆರಿಕನ್ ಫೈನಾನ್ಷಿಯಲ್ ಸಿಸ್ಟಮ್", ದಿ ನ್ಯೂಯಾರ್ಕರ್ ನಿಯತಕಾಲಿಕ, 21 ಸೆಪ್ಟೆಂಬರ್ 2009.

- ಟೆಸ್ಟಿಂಗ್ ದಿ ಎಫಿಷಿಯೆನ್ಸಿ ಆಫ್ ದಿ ಕಮರ್ಷಿಯಲ್ ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಮಾರ್ಕೆಟ್: ಎವಿಡೆನ್ಸ್ ಫ್ರಮ್ ದಿ 2007-2009 ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ - ಒಟ್ಟೊ ವಾನ್ ಹೆಮರ್ಟ್ರಿಂದ ಒಂದು ಪತ್ರಿಕೆ, NYU ಸ್ಟರ್ನ್ & AQR ಕ್ಯಾಪಿಟಲ್ ಮ್ಯಾನೆಜ್ಮೆಂಟ್

- PBS ಫ್ರಂಟ್ಲೈನ್ - ಇನ್ಸೈಡ್ ದಿ ಮೆಲ್ಟ್ಡೌನ್

- UCB ಲೈಬ್ರರೀಸ್ ಗೊವ್ಪಬ್ಸ್ ಇಂದ ಎಕಾನಾಮಿಕ್ ಕ್ರೈಸಿಸ್ ಅಂಡ್ ಸ್ಟಿಮ್ಯುಲಸ್ Archived 2010-06-11 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ.

- ದಿ ನ್ಯೂಯಾರ್ಕ್ ಟೈಮ್ಸ್ನಿಂದ ಕ್ರೆಡಿಟ್ ಕ್ರೈಸಿಸ್ — ದಿ ಎಸೆನ್ಷಿಯಲ್ಸ್ ಅಧ್ಯಾಯ ಪುಟ

- ಕ್ರೆಡಿಟ್ ಕ್ರೈಸಿಸ್ ಇಂಡಿಕೇಟರ್ಸ್ (ಅಪ್ಡೇಟೆಡ್ ಡೈಲಿ) - ಫೈವ್ ವೇಸ್ ಟು ಮೆಷರ್ ರೀಸೆಂಟ್ ಮಾರ್ಕೆಟ್ ಡಿಸ್ರಪ್ಷನ್ - ನ್ಯೂಯಾರ್ಕ್ ಟೈಮ್ಸ್ನಿಂದ

- ಅಟ್ವುಡ್, ಮಾರ್ಗರೆಟ್, ಪೇಬ್ಯಾಕ್: ಡೆಟ್ ಅಂಡ್ ದಿ ಷ್ಯಾಡೊ ಸೈಡ್ ಆಫ್ ವೆಲ್ತ್ .

ಟೊರಂಟೊ: ಹೌಸ್ ಆಫ್ ಅನನ್ಸಿ. 2008

- ಕೊಹನ್, ವಿಲಿಯಮ್ ಡಿ., ಹೌಸ್ ಆಫ್ ಕಾರ್ಡ್ಸ್.

ಟೇಲ್ ಆಫ್ ಹುಬ್ರಿಸ್ ಅಂಡ್ ರೆಟ್ಚ್ಡ್ ಎಕ್ಸೆಸ್ ಆನ್ ವಾಲ್ ಸ್ಟ್ರೀಟ್ . ನ್ಯೂಯಾರ್ಕ್: ಡಬಲ್ಡೇ. ISBN 9780385528269

- ಫರ್ಗುಸನ್, ನಿಯಲ್, ದಿ ಅಸೆಂಟ್ ಆಫ್ ಮನಿ: ಎ ಪೈನಾನ್ಷಿಯಲ್ ಹಿಸ್ಟರಿ ಆಫ್ ದಿ ವರ್ಲ್ಡ್ . ಲಂಡನ್: ಅಲೆನ್ ಲೇನ್ 2008. ISBN 978-1846141065

- Gjerstad, Steven (2009-04-06). "From Bubble to Depression? Why the Housing Bubble Crashed the Financial System but the Dot-com Bubble Did Not". Wall Street Journal. p. A15.

{{cite web}}: Cite has empty unknown parameter:|month=(help); Unknown parameter|coauthors=ignored (|author=suggested) (help) - ಹೇಯ್, ಗಿಡಿಯಾನ್, ‘ಸ್ಟುಪಿಡ್ ಮನಿ’, ಗ್ರಿಫಿತ್ ರಿವ್ಯೂ 25, ಕ್ವೀನ್ಸ್ಲೆಂಡ್: ಗ್ರಿಫಿತ್ ಯುನಿವರ್ಸಿಟಿ, ಸ್ಪ್ರಿಂಗ್ 2009, ಪಿಪಿ. 13-46.

ISBN 1448-2924

- ಜಾನ್ ಸಿ. ಹಲ್, ದಿ ಕ್ರೆಡಿಟ್ ಕ್ರಂಚ್ ಆಫ್ 2007: ವಾಟ್ ವೆಂಟ್ ರಾಂಗ್? ವೈ? ವಾಟ್ ಲೆಸನ್ಸ್ ಕ್ಯಾನ್ ಬಿ ಲರ್ನ್ಟ್? , ರಾತ್ಮನ್ ಸ್ಕೂಲ್ ರಿಸರ್ಚ್ ಪೇಪರ್: "Microsoft Word - JCRpaper.doc". Archived from the original (PDF) on 2018-12-25. Retrieved 2009-11-11.

- ದಿ ಗ್ಲೋಬಲ್ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ ಅಂಡ್ ರೆಸ್ಪಾನ್ಸಸ್ ಬೈ ದಿ ಚರ್ಚಸ್ Archived 2009-05-04 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. (ಅರ್ನೊಲ್ಡ್ ನೂಫೆಲ್ಡ್-ಫಾಸ್ಟ್, PhD, ಟಿಂಡೇಲ್ ಸೆಮಿನರಿ, ಟೊರೊಂಟೊ)

- ಇಂಪ್ಯಾಕ್ಟ್ ಆಫ್ ದಿ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ Archived 2012-03-04 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಟಾವರ್ಸ್ ಪೆರಿನ್ ಥಾಟ್ ಲೀಡರ್ಷಿಪ್

- NYU ಸ್ಟರ್ನ್ ಆನ್ ಫೈನಾನ್ಸ್ - ಅಂಡರ್ಸ್ಟ್ಯಾಂಡಿಂಗ್ ದಿ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್

- ಡೇವಿಸ್ ಪೊಲ್ಕ್ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ ಮ್ಯಾನ್ಯುಯಲ್

- PBS ಇಂದ ಹೌ ನೇಶನ್ಸ್ ಎರೌಂಡ್ ದಿ ವರ್ಲ್ಡ್ ಆರ್ ರೆಸ್ಪೋಂಡಿಂಗ್ ಟು ದಿ ಗ್ಲೋಬಲ್ ಫೈನಾನ್ಸಿಯಲ್ ಕ್ರೈಸಿಸ್

- ಟ್ರ್ಯಾಕಿಂಗ್ ದಿ ಗ್ಲೋಬಲ್ ರಿಸೆಷನ್ ಫೆಡರಲ್ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಸೇಂಟ್ ಲೂಯಿಸ್ ಇಂದ ನಿಖರ ಮತ್ತು ಉಪಯುಕ್ತ ಮಾಹಿತಿ

- Sjostrom, Jr., William K. "The AIG Bailout". (2009)

- ಟೆಟ್, ಗಿಲಿಯನ್, ಫೂಲ್ಸ್ ಗೋಲ್ಡ್: ಹೌ ಅನ್ರಿಸ್ಟ್ರೇನ್ಡ್ ಗ್ರೀಡ್ ಕರಪ್ಟೆಡ್ ಎ ಡ್ರೀಮ್, ಷ್ಯಾಟರ್ಡ್ ಗ್ಲೋಬಲ್ ಮಾರ್ಕೆಟ್ಸ್ ಅಂಡ್ ಅನ್ಲೀಷ್ಡ್ ಎ ಕ್ಯಾಟಾಸ್ಟ್ರೋಫ್ . ಲಂಡನ್: ಲಿಟ್ಲ್, ಬ್ರೌನ್ (ISBN 9781408701645) / ನ್ಯೂಯಾರ್ಕ್: ಸೈಮನ್ ಅಂಡ್ ಷಸ್ಟರ್, 2009.

- Woods, Thomas (2009). Meltdown: A Free-Market Look at Why the Stock Market Collapsed, the Economy Tanked, and Government Bailouts Will Make Things Worse. Washington, DC: Regnery. ISBN 1596985879.

- ಫೈನಾನ್ಷಿಯಲ್ ಟೈಮ್ಸ್ ಇಂದ ಇನ್ ಡೆಪ್ತ್: ಗ್ಲೋಬಲ್ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್

- ಸ್ಟಿಮ್ಯೂಲಸ್ ವಾಚ್ Archived 2009-03-07 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ., U.S. ಬಜಟ್ ವಾಚ್, - ಎಲಾ ಆರ್ಥಿಕ ಪುನಶ್ಚೇತನ ಯತ್ನಗಳ ಜಾಡು ಹಿಡಿಯುವ ಒಂದು ಪರಸ್ಪರ ಕ್ರಿಯೆಯ ದತ್ತಾಂಶ ಸಂಗ್ರಹ

- ಇ-ರೊಲೊವರ್ ಆನ್ ಹೌಸಿಂಗ್ ಬಬಲ್ Archived 2010-01-03 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ.

- ಎ ವ್ಯೂ ಫ್ರಮ್ ಇನ್ಸೈಡ್ ದಿ ಫೈನಾನ್ಷಿಯಲ್ ವರ್ಲ್ಡ್. Archived 2010-09-19 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ.ಡೀಪರ್ ಅನಾಲಿಸಿಸ್ ಅಂಡ್ ಪಾರ್ಟ್ ಆಫ್ ದಿ ಸಲ್ಯೂಷನ್? Archived 2010-09-19 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಎಡ್ಡಿ ವ್ಯಾನ್ಡರ್ಲಿಂಡನ್

- ILO ಜಾಬ್ ಕ್ರೈಸಿಸ್ ಅಬ್ಸರ್ವೇಟರಿ

- [೭] ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್-IMF

- [೮] ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್-ವರ್ಲ್ಡ್ ಬ್ಯಾಂಕ್ ಗ್ರೂಪ್

- [೯] Archived 2009-04-25 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಫ್ರಮ್ ಗ್ಲೋಬಲ್ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್-ಏಷ್ಯನ್ ಡೆವೆಲಪ್ಮೆಂಟ್ ಬ್ಯಾಂಕ್

- [೧೦] Archived 2011-07-22 ವೇಬ್ಯಾಕ್ ಮೆಷಿನ್ ನಲ್ಲಿ. ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ - ಥಿಯೊಲಾಜಿಕಲ್ ರೆಸ್ಪಾನ್ಸಸ್ ಅಂಡ್ ರಿಸೋರ್ಸಸ್

- [೧೧] 2008-2009 ಗ್ಲೋಬಲ್ ಫೈನಾನ್ಷಿಯಲ್ ಕ್ರೈಸಿಸ್ (ಉಪಯುಕ್ತ ಕೊಂಡಿಗಳು)

- ಇಸವಿ 2000ದಿಂದ 2009ರ ವರೆಗೆ, USAದಲ್ಲಿ ವಿಫಲವಾದ ಬ್ಯಾಂಕ್ಗಳ ಸಂಖ್ಯೆ

- REDIRECT Template:Great Recession